税理士が解説!在宅勤務の経費で知らないと損する節税テクニック

国税庁のFAQ:在宅勤務に関する税務処理の要点解説

在宅勤務に関連する税務処理についての国税庁のFAQは、企業が従業員に対して在宅勤務で生じるさまざまな費用をどのように支払い、それが従業員の税金にどう影響するかについてのガイドライン(令和3年4月1日現在の法令等に基づいて例示されています)を提供しています。以下はその要点を分かりやすく、詳細に説明したものです。

また社会保険料の適正化にもつながる項目もありますのでぜひしっかり確認してください。

在宅勤務に伴う様々な支給について、国税庁が公表している「在宅勤務に係る費用負担等に関するFAQ(源泉所得税関係)」から重要なポイントを抽出しました。これらの情報は、在宅勤務制度を利用している企業や従業員が把握しておくべき基本的な税務処理についての概要です。

在宅勤務に係る費用負担等に関するFAQ(源泉所得税関係)の重要なポイント

その1.在宅勤務手当の支給

実費相当額の手当は非課税。一律の手当や返還義務のない手当は給与として課税。

その2.事務用品等の現物支給

業務用途に限定した貸与は非課税。所有権が従業員に移転する場合は課税。

その3.在宅勤務に係る環境整備に関する物品の支給

必要な物品を貸与する場合は非課税。所有権が移転する場合は課税。

その4.在宅勤務に係る消耗品等の購入費用の支給

消耗品の実費を精算する方法での支給は非課税。業務に必要でない消耗品や従業員以外への支給は課税。

その5.業務使用部分に関する費用の精算方法

事務用品や環境整備物品、通信費、電気料金の業務使用部分の精算は非課税。

その6.通信費に係る業務使用部分の計算方法

通信費の業務使用部分の具体的な記録に基づく算出は非課税。

その7.レンタルオフィスの利用

業務のためのレンタルオフィス代の精算は非課税。

その8.新型コロナ感染症の対策としてのホテルの利用

業務のために必要なホテル等の利用料や交通費の精算は非課税。

その9.室内消毒やPCR検査費用の支給

在宅勤務関連の消毒やPCR検査費用の精算は非課税。

その10.食券の支給

従業員からの対価の徴収額が食事の価額の50%以上で、企業の負担額が月額3,500円を超えない場合、食券の支給は非課税。

在宅勤務に係る費用負担等に関するFAQ(源泉所得税関係)

では以下では国税庁の「在宅勤務に関する費用負担等のFAQ(源泉所得税関係)」を簡潔にまとめて解説します。在宅勤務での手当や費用の税務処理についての基本的な考え方となります。ただしこれはあくまで概要であるため詳細なルール以下の国税庁の公式ガイドラインを参照することを推奨します。

国税庁:在宅勤務に係る費用負担等に関するFAQ(源泉所得税関係)※令和3年5月31日更新

- 1. 企業が従業員に在宅勤務手当を支給した場合、従業員の給与として課税する必要はありますか。

- 在宅勤務に要する実費相当額の手当は非課税ですが、企業が従業員に一律の手当を支給し、その金銭を使用しなかった場合でも返還の義務がない場合(例: 毎月一律に5,000円を支給する場合)は、給与として課税されます。

- 2. 在宅勤務を開始するに当たって、企業が従業員に事務用品等(パソコン等)を支給した場合、従業員の給与として課税する必要はありますか。

- 事務用品を貸与する場合(例: パソコンを業務用途に限定して貸し出す場合)は非課税ですが、事務用品の所有権が従業員に移転する場合(例: 従業員が事務用品を購入し、後に企業がその費用を全額補償する場合)は、現物給与として課税されます。この区分は、物品の使用権限が業務に限定されているか、または従業員が私的にも利用できるかによって異なります。

- 3. 企業が従業員に環境整備に関する物品等を支給した場合、従業員の給与として課税する必要はありますか。

- 環境整備に必要な物品を貸与する場合(例: 企業が所有する空気清浄機を従業員に貸し出す場合)は非課税ですが、物品の所有権が従業員に移転する場合(例: 従業員が自宅のオフィススペース用に家具を購入し、企業が費用を精算する場合)は、現物給与として課税されます。

- 4. 在宅勤務の際に、従業員が負担した消耗品等の購入費用を支給する予定ですが、このような費用の支給については、従業員の給与として課税する必要はありますか。

- 在宅勤務に必要な消耗品(マスク、石鹸など)の購入費用に関して、実費を精算する方法で支給される場合は非課税です。企業が直接消耗品を配付する場合も同様です。ただし、業務に必要でない消耗品の費用や、従業員以外への支給は給与として課税されます。

- 5. 在宅勤務に通常必要な費用を精算する方法による場合、従業員に対する給与として課税する必要がないとのことですが、その方法とはどのようなものですか。

- 在宅勤務に必要な費用の精算には、事務用品や環境整備物品の購入、通信費や電気料金の業務使用部分の精算が含まれます。例えば、従業員が仮払いで通信費を支払った後、業務使用分を合理的に計算し、企業に報告して精算する方法(通信費1万円のうち、業務使用分が3,334円計算される場合など)は非課税です。この精算方法は、実際に業務に使用された部分に対してのみ支給されるためです。

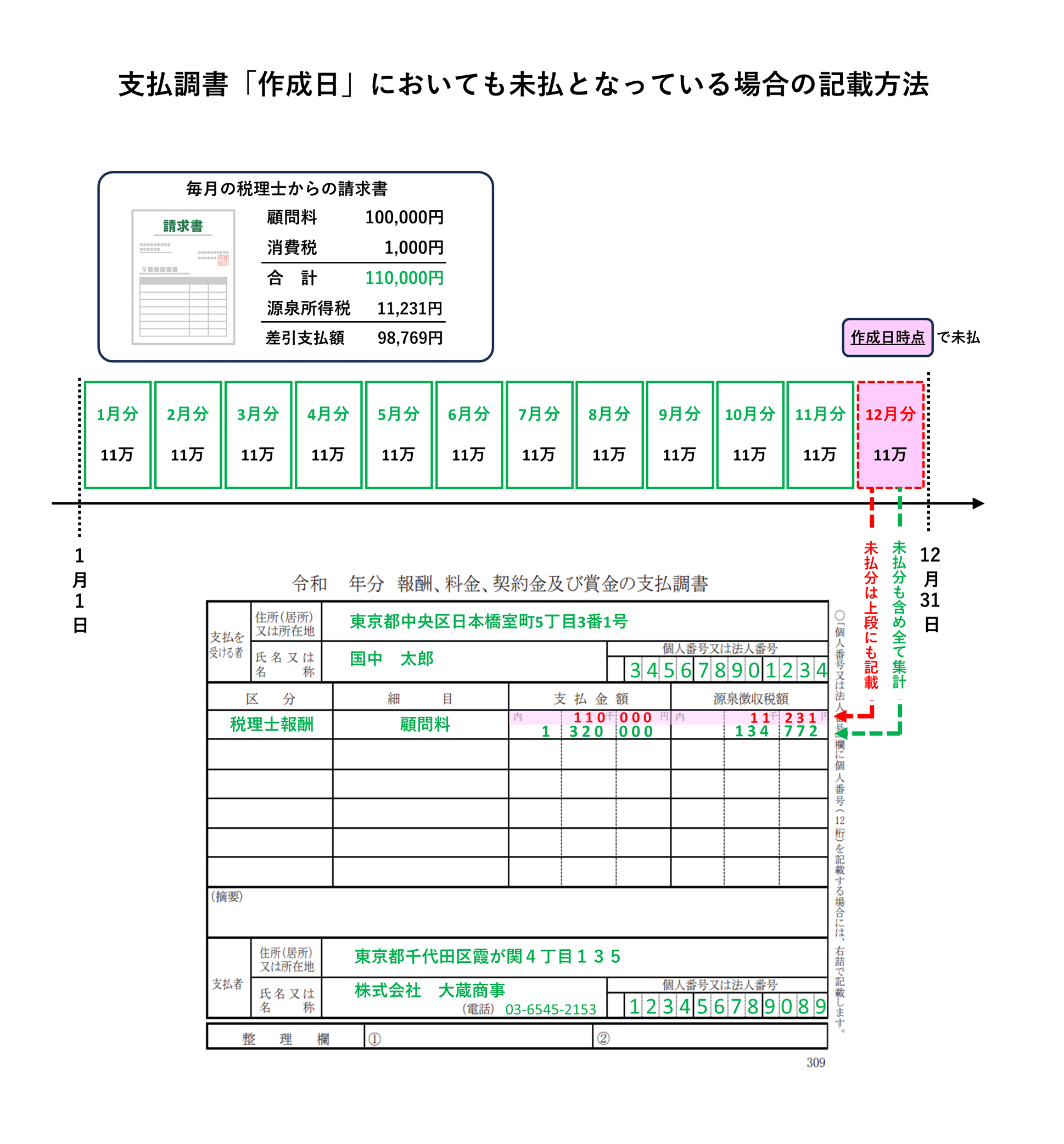

- 6. 従業員が負担した通信費について、在宅勤務に要した部分を支給する場合、業務のために使用した部分はどのように計算すればよいですか。

- 通信費の業務使用部分は、通話料や基本使用料を具体的な記録や合理的な基準に基づいて算出し、その業務使用分を支給する場合は非課税です。算式の例として、1か月の通信費が1万円であり、そのうち業務に使用した部分を在宅勤務日数に基づき計算する方法(例: 1万円の通信費で在宅勤務日数が月20日の場合、3,334円が業務使用分として計算される)が挙げられます。このように業務使用分を明確に区分して精算することで、非課税の対象となります。

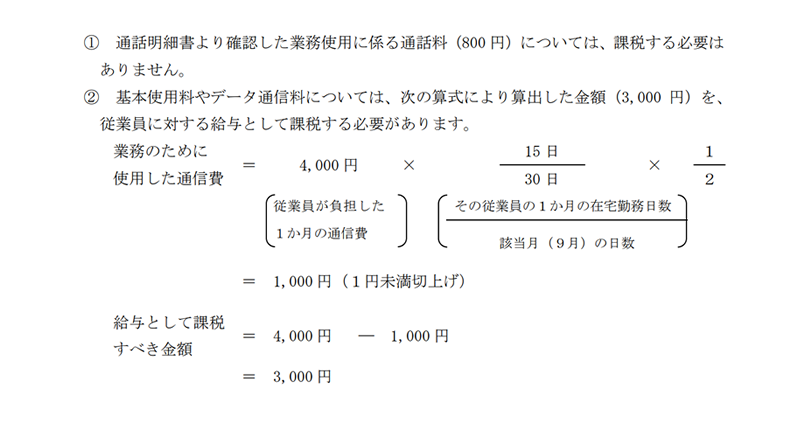

- 7. 企業が従業員に対して、従業員本人が所有するスマートフォンに係る料金4,800円(令和2年9月分)を支給し、業務使用部分の計算を行った場合の課税関係はどうなりますか。

- 例えば、基本使用料が3,000円、データ通信料が1,000円、業務使用に係る通話料が800円であり、在宅勤務日数が15日の場合、業務使用に係る通話料800円は非課税です。基本使用料やデータ通信料から業務使用部分を算出し(例: 算式による計算で1,000円が業務使用分として算出された場合)、その結果3,000円が給与として課税されるべき金額となります。これは、業務に直接関連しない部分の支給が給与として課税されるためです。

- 8. 従業員が負担した電気料金について、在宅勤務に要した部分を支給する場合、業務のために使用した部分をどのように計算すればよいですか。

- 電気料金の業務使用部分は、在宅勤務に使用した部屋の床面積比率や在宅勤務日数を基に合理的に計算します。例えば、従業員が負担した1か月の電気料金に対して、業務に使用した部分を特定の算式により計算し(例: 自宅全体の床面積に対する業務使用部屋の割合、及び在宅勤務日数を考慮した計算)、その算出された金額を支給した場合、その部分は非課税となります。これにより、業務に直接必要な電気料金のみが支給の対象となり、適切に精算されます。

- 9. 自宅に在宅勤務をするスペースがない従業員に対して、自宅近くのレンタルオフィス等で在宅勤務をすることを認めています。このレンタルオフィス代等を従業員が立替払いし、そのレンタルオフィス代等に係る領収証等の提出を受けてその代金の精算をした場合、その精算をした金額について従業員に対する給与として課税する必要はありますか。

- 従業員が業務のためにレンタルオフィスを利用し、実費費用を企業が精算する場合、精算された金額は非課税です。これは、在宅勤務に必要な費用として業務に直接関連するためです。企業が従業員に金銭を仮払いし、その後精算を行う場合も同様に非課税となります。

- 10. 新型コロナ感染症に関する感染予防対策として、感染が疑われる従業員に対して、ホテル等で勤務をすることを認めています。この場合、従業員が負担したホテル等の利用料やホテル等までの交通費等を従業員に支給する予定ですが、このような費用の支給については、従業員に対する給与として課税する必要はありますか。

- 業務のために通常必要な利用料や交通費などの費用を精算する方法により支給される場合、これらは非課税です。これには、企業がホテル等の利用料を直接支払う場合も含まれます。ただし、業務に必要でない費用の支給や、予め支給された金銭を業務のために通常必要な費用として使用しなかった場合には、給与として課税されます。

- 11. 新型コロナ感染症に関する感染予防対策として、従業員が負担した在宅勤務を行う自宅のスペースの消毒に係る外部業者への委託費用やPCR検査費用等を従業員に支給する予定ですが、この費用の支給については、従業員に対する給与として課税する必要はありますか。

- 在宅勤務に関連して業務スペースを消毒する必要がある場合や、企業の業務命令により受けたPCR検査費用など、業務のために通常必要な費用を精算する方法により支給される場合は非課税です。企業が委託先等に直接費用を支払う場合も同様です。しかし、従業員が自己の判断で支出した費用や、予め支給された金銭を業務のために通常必要な費用として使用しなかった場合は、給与として課税されます。

- 12. 在宅勤務で業務を行う従業員の昼食の補助として、次の条件の下、従業員に食券を支給したいと考えています。この食券の支給に関して、従業員の給与として課税する必要はありますか。条件としては、毎月7,560円分の食券を交付し、従業員はその半額の3,780円を支払います。食券の利用は在宅勤務日に限定され、特定の飲食店でのみ利用可能です。食券の利用は従業員本人の食事代のみに適用され、1回の利用限度は2,500円です。未使用分は翌月以降に繰り越せます。

- 企業が従業員に食事の支給を行い、その従業員から実際に徴収している対価の額が食事の価額の50%相当額以上である場合、かつ、企業の負担額が月額3,500円を超えない場合、従業員が食事の支給により受ける経済的利益はないと見なされ非課税となります。このケースでは、従業員から食券の額面金額の50%相当額を徴収しており、企業の負担額が3,500円を超えないため、食券の支給は非課税となります。

- 13. 在宅勤務を導入し、従業員に対する昼食の補助として、従業員が在宅勤務を行う日に食券を支給し、出勤日には弁当を提供します。従業員は、食券及び弁当の価額の半額を支払います。例えば、一の従業員に対して、食券と弁当を支給した場合、従業員に対する給与として課税する必要はありますか。

- 企業が従業員に食事の支給を行う場合、従業員から実際に徴収している対価の額が食事の価額の50%相当額以上である場合、かつ、企業の負担額が月額3,500円を超えない場合、その食事の支給により受ける経済的利益はないと見なされ、非課税となります。このケースでは、食券及び弁当に関して従業員から50%相当額を徴収し、企業の負担額が3,500円を超えないため、食券及び弁当の支給は非課税となります。ただし、企業の負担額が月額3,500円を超える場合は、超えた分について給与として課税されます。

在宅勤務手当を支給した場合

事務用品等を現物支給した場合

在宅勤務に係る環境整備に関する物品を支給した場合

在宅勤務に係る消耗品等の購入費用を支給した場合

業務使用部分に関する費用の精算方法について

通信費に係る業務使用部分の計算方法について

通信費の業務使用部分の計算例は?

電気料金に係る業務使用部分の計算方法について

レンタルオフィスの利用について

新型コロナ感染症の感染が疑われる場合のホテルの利用料について

室内消毒の外部への委託費用やPCR検査費用などについて

在宅勤務者に対する食券の支給について①(食券以外の食事の支給がない場合)

在宅勤務者に対する食券の支給について②(食券以外の食事の支給がある場合)

(所得税基本通達36-38の2)

使用者が役員又は使用人に対し支給した食事(36-24の食事を除く。)につき当該役員又は使用人から実際に徴収している対価の額が、36-38により評価した当該食事の価額の50%相当額以上である場合には、当該役員又は使用人が食事の支給により受ける経済的利益はないものとする。ただし、当該食事の価額からその実際に徴収している対価の額を控除した残額が月額3,500円を超えるときは、この限りでない。(昭50直法6-4、直所3-8追加、昭59直法6-4、直所3-7改正)

社会保険料の適正化も可能

社会保険料との関連:経費処理の適正化の重要性

このFAQは、在宅勤務を取り巻く経済的負担と税務処理に関する国税庁の現行の基準を明確に示しています。企業と従業員は、これらのガイドラインを遵守することで、適切な税務処理を確実に行うことができます。また在宅勤務における経費処理は、所得税の課税だけでなく社会保険料の算定の基礎となる報酬にも影響を与える重要な要素です。適正な経費処理によって、所得税の節税だけでなく社会保険料の適正化も可能となります。したがって、企業や個人が在宅勤務に関する経費処理を適切に行い、税務上のメリットだけでなく、社会保険料の適正化にもつなげてください。