税理士が解説!個人事業主が定額減税を受けるための減額申請ガイド

公開日: 2024.06.08

最終更新日: 2024.06.09

はじめに

個人事業主のための定額減税の仕組みを解説

個人事業主の皆さん、令和6年6月からはじまった定額減税のことをちゃんと理解していまか?サラリーマンや年金受給者の定額減税はニュースでよく報道されていますが「私は個人事業主だけど定額減税はどうなるの?」と悩んでいる方が多いです。所得税や住民税の減税は、事業をするうえで資金繰りの点でも重要なポイントです。

この解説記事では、個人事業主の定額減税について、予定納税や確定申告でどう行われるのかわかりやすくお伝えします。税の負担を軽減し、正確な申告と納税を行うために、ぜひ最後までお読みください。

1. 定額減税とは?

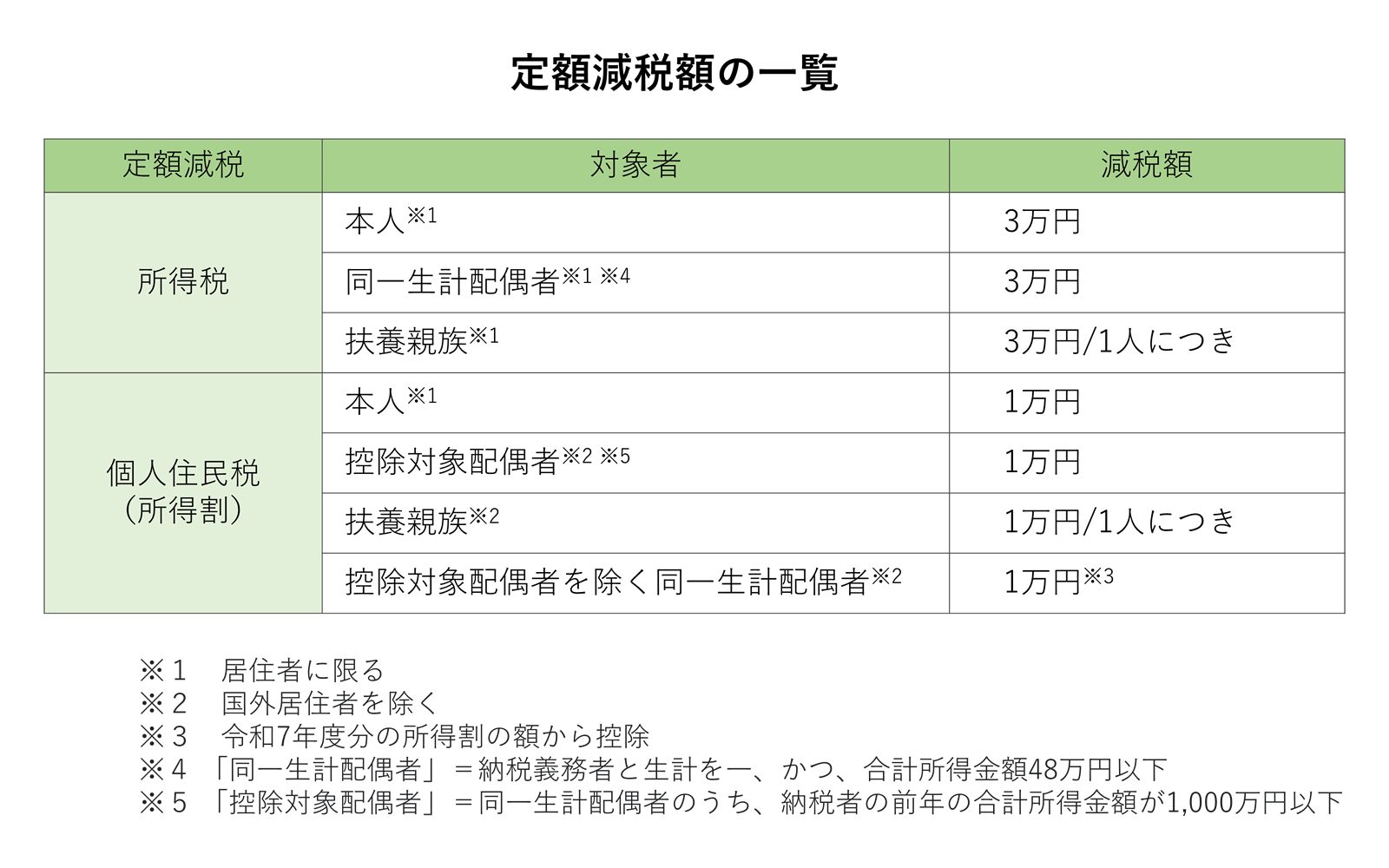

定額減税の一覧

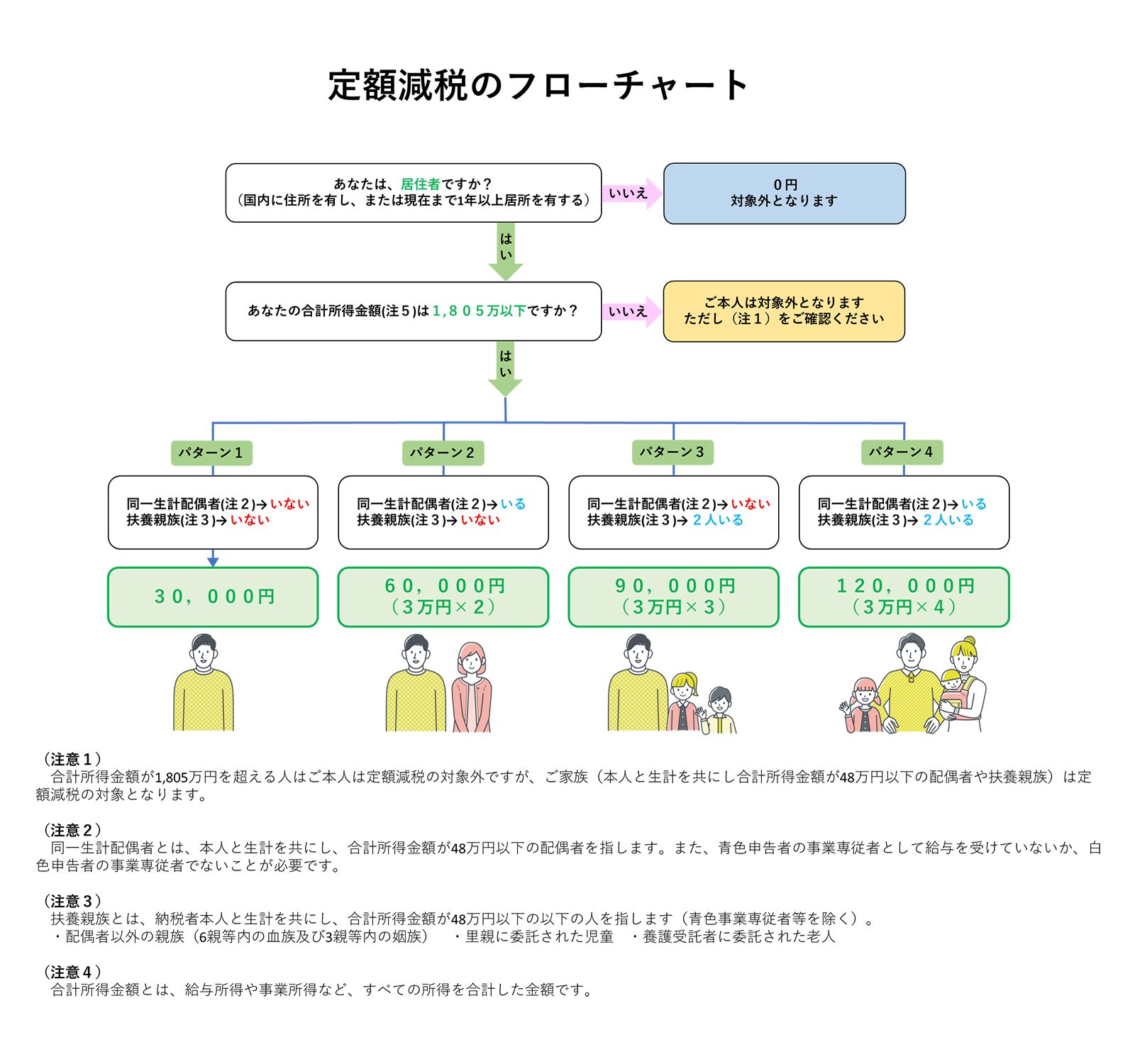

定額減税とは、令和6年度の税制改正により導入される所得税の特別控除です。この控除により、所得税額が一定額減額されることで、個人事業主の税負担が軽減されます。具体的には、以下の表のとおり所得税から30,000円(※個人住民税も10,000円)が控除され、ご家族(同一生計配偶者や扶養親族)がいる場合には、その人数に応じてさらに控除が適用されます。

定額減税のフローチャート

こちらの定額減税のフローチャートも参考にご自身とご家族がどれだけ定額減税を受けれるかご確認ください

個人事業主の定額減税の概要

1. 個人事業主は確定申告時に減税、ただし予定納税がある場合は先に本人分のみ減税

ご家族分の定額減税は減額申請の手続きが必要

個人事業主の定額減税は来年(令和7年)3月の確定申告において適用されます。ただし先に予定納税がある方は本人分のみ自動的に定額減税が適用されます。そしてご注意いただきたいのは、予定納税がある方でも自動的に定額減税が適用されるのは「本人分」のみということです。

したがってご家族分の定額減税を受けたい場合は別途「減額申請」が必要です。※減額申請についてもこの記事で解説します。

2. 個人事業主の予定納税について

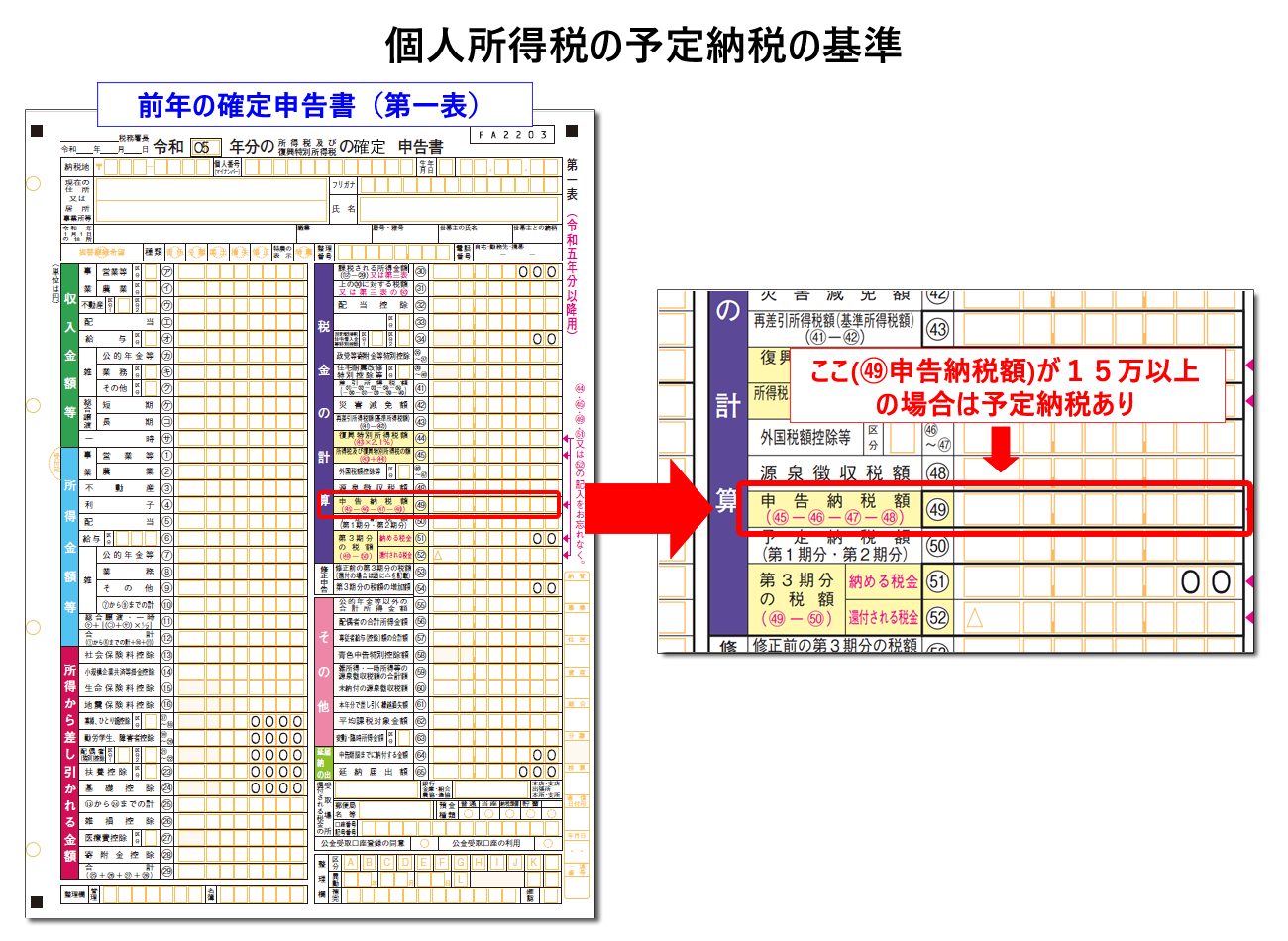

個人事業主で予定納税がある方とは?

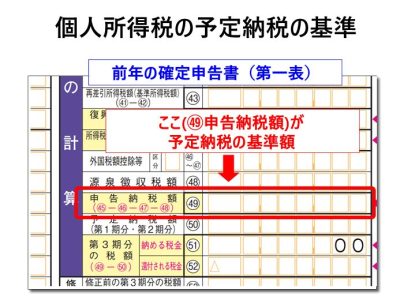

まず個人事業主の予定納税とは、前年の所得税額を基に計算される納税額を前もって納付する制度です。令和5年の所得税額(予定納税基準額)が15万円以上の場合、今年(令和6年)の予定納税の対象となります。

定額減税も考慮した予定納税額の計算

令和6年分の予定納税額は、令和5年の所得税額(予定納税基準額)を基に計算されます。具体的には、前年分の申告納税額(所得税及び復興特別所得税)と同額が基本となります。その上で、令和6年6月以降に通知される予定納税額から定額減税額30,000円が控除されます。

- 第1期分の予定納税額は、予定納税基準額の3分の1に相当する金額から30,000円を控除した残額となります。

- 第2期分の予定納税額は、予定納税基準額の3分の1に相当する金額となります。

また、ご家族(同一生計配偶者や扶養親族)がいる場合、減額申請をすれば上記に加えそれぞれ家族1人につき30,000円が追加で控除されます。

※特別農業所得者の場合は、第2期分のみの納付となり、その額から30,000円が控除されます。

同一生計配偶者や扶養親族に対する定額減税は減額申請の手続きが必要

ご家族(同一生計配偶者や扶養親族)に対する定額減税額は、予定納税額の減額申請をすることで控除を受けられます。

この手続きにより減額されるべき特別控除額(本人と同一生計配偶者等の定額減税額)は、第1期の予定納税額から控除しきれなかった場合、第2期の予定納税額から控除されます。

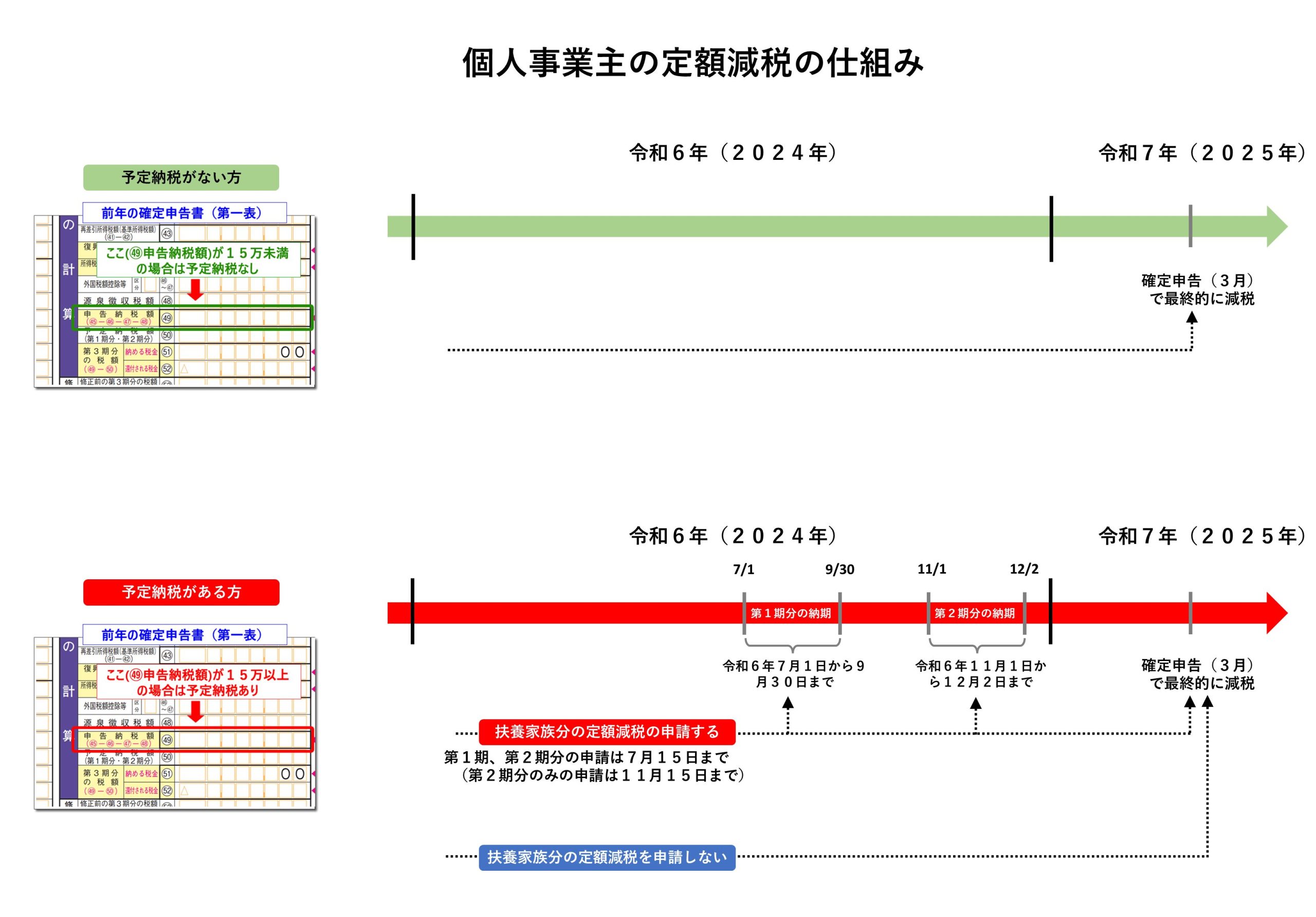

個人事業主の定額減税と予定納税の減額申請の仕組み

個人事業主の定額減税と予定納税の減額申請の仕組みは以下の通りです。

(参考)予定納税の減額申請書とは?

予定納税における定額減税の取扱いに関しては、国税庁ホームページ「定額減税特設サイト」に順次、情報が掲載される予定です

▶定額減税特設サイト:https://www.nta.go.jp/users/gensen/teigakugenzei/index.htm

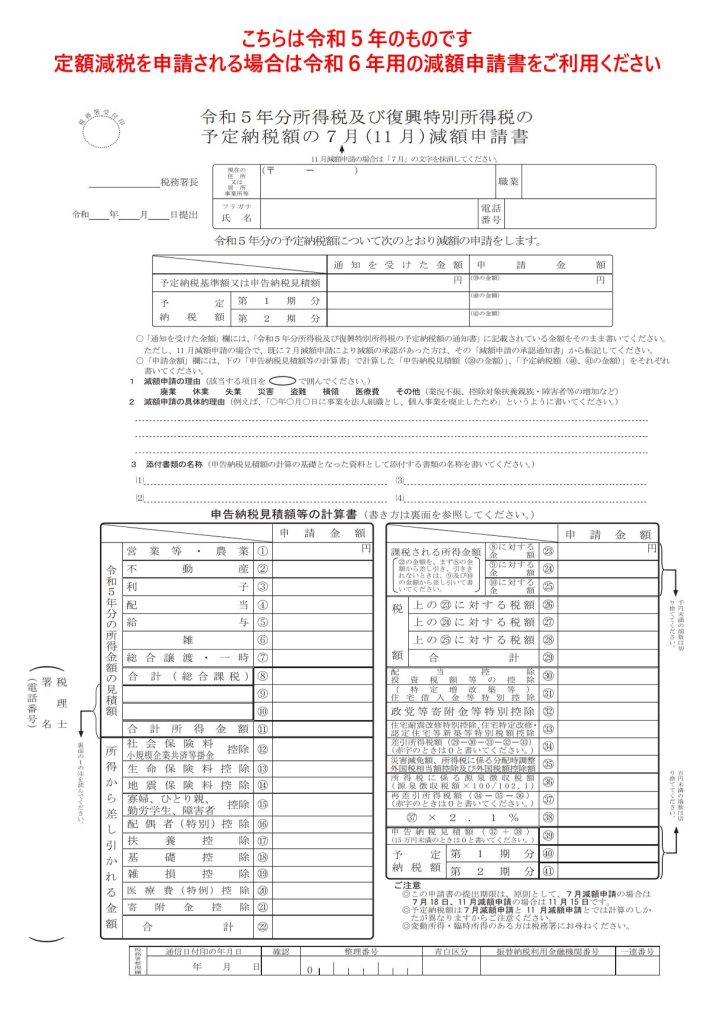

参考:前年(令和5年)の予定納税の減額申請書

なお参考までに前年(令和5年)の予定納税の減額申請書はこちらになります。

→令和5年分所得税及び復興特別所得税の予定納税額の7月(11月)減額申請:https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/pdf/gengaku.pdf

3. 予定納税額の減額申請

減額申請の条件

予定納税額の減額申請が可能な場合は次の通りです。

- 令和6年6月30日の現況による申告納税見積額が予定納税基準額を下回る場合。

- 令和6年6月30日の現況において予定納税特別控除額が30,000円を超えると見込まれる場合。

- 災害減免法による軽減免除が適用される場合。

予定納税における家族分の定額減税の減額申請

前述のとおり、予定納税のときにあわせてご家族分の定額減税を受けたい場合は「予定納税の減額申請」が必要です。今回の定額減税により、令和6年分の所得税に係る予定納税額の納期および減額申請の期限も次のように変更されています。

| 項目 | 変更前 | 変更後 |

|---|---|---|

| 第1期分の納期 | 令和6年7月1日(月)から 7月31日(水)まで |

令和6年7月1日(月)から 9月30日(月)まで |

| 第1期分及び第2期分の 予定納税額の減額申請の期限 |

令和6年7月16日(火)まで | 令和6年7月31日(水)まで |

| 第2期分の納期 | 令和6年11月1日(金)から 12月2日(月)まで |

変更なし |

| 第2期分のみの予定納税額の 減額申請の期限 |

令和6年11月15日(金)まで | 変更なし |

4. 確定申告について

定額減税の適用

予定納税がない方やご家族に増減があった方は確定申告時に定額減税が適用される

令和6年分の所得税確定申告では、定額減税が適用されます。定額減税の対象となるのは、本人とご家族(同一生計配偶者や扶養親族)のそれぞれ1人につき30,000円です。

ただし合計所得金額が1,805万円を超える場合や非居住者の場合は適用されません。

また、予定納税がない方や途中でご家族が増えた方(減った方)に関する定額減税は、最終的に令和7年3月の確定申告で減税が適用されます。

申告書の記載事項

定額減税を受けるためには、確定申告書に以下の事項を記載する必要があります。

- 同一生計配偶者等の氏名

- 生年月日

- マイナンバー

これは、年末調整で定額減税の適用を受けた場合も同様です。

その他の注意点

- 給与や公的年金等の源泉徴収税額から定額減税の適用を受けた場合、それだけでは確定申告の義務は発生しません

- 令和6年6月1日以後に準確定申告書を提出する場合、定額減税が適用されます。この際の申告書の記載方法も詳しく説明されています

- 令和6年5月31日以前に準確定申告書を提出した場合、定額減税は適用されませんが、6月1日以降に更正の請求を行うことで適用が受けられます

おわりに

定額減税を活用し、税負担を軽減しよう

令和6年度の税制改正で導入される定額減税は、個人事業主にとって大きなメリットとなる制度です。予定納税や確定申告の際に適切に利用することで、税負担の軽減が期待できます。本記事で解説したポイントを参考に、正確な申告と納税を心がけてください。質問や不明点があれば、ぜひ専門家に相談することをお勧めします。

なお詳細は国税庁の令和6年分所得税の定額減税Q&A(予定納税・確定申告関係) でも確認できますのでぜひ参考にしてください。

参考:令和6年分所得税の定額減税Q&A(予定納税・確定申告関係)

便利な税務相談チャットボット

所得税の定額減税に関する「税務相談チャットボット」のご紹介

国税庁は、2024年の所得税の定額減税についての疑問に答える「税務相談チャットボット」を提供しています。このチャットボットは、税務職員ふたばがあなたの質問に答える形で、わかりやすくサポートします。

アクセスは簡単です。こちらのリンクからどうぞ。https://www.chat.nta.go.jp/teigakugenzei/app?utm_source=ntahome_teigaku

税務相談チャットボット。チャットボットでは、知りたい内容をメニューから選ぶか、「いくら減税されるか」といった簡単な質問を入力するだけで、迅速に回答が得られます。

所得税の定額減税について手軽に情報を得たい方は、ぜひこの便利なチャットボットをご活用ください。

関連記事『2024年最新!今知るべき「4万円(所得税3万,住民税1万)の定額減税と調整給付」の実施方法を税理士が解説!』

2024年、新たな経済対策として「定額減税」と「調整給付」がスタートします。年収2,000万円以下の方に所得税3万円、住民税1万円で合計4万円の減税が適用されます。さらに、減税しきれなかった分は調整給付として支給されます。詳しい実施方法や対象者について、税理士がわかりやすく解説します!

詳しくはコチラ↓↓↓

『2024年最新!今知るべき「4万円(所得税3万,住民税1万)の定額減税と調整給付」の実施方法を税理士が解説!』

関連記事『税理士が徹底解説!定額減税と減税しきれなかった人への調整給付の仕組み』

税理士が解説する2024年の定額減税と調整給付の全貌をお届けします!

2024年に施行される新しい税制改革で、多くの納税者が恩恵を受ける定額減税がスタート。しかし、全ての納税者がこの減税をフルに活用できるわけではありません。そんな時に役立つのが「調整給付」です。

この記事では、定額減税の基本から、減税しきれなかった場合の調整給付の仕組みまでをわかりやすく解説。さらに、具体的な申請手順や計算方法も詳しく説明しています。2024年の税制改正で得するための情報を見逃さないように、ぜひご一読ください。詳しくはコチラ↓↓↓

『税理士が徹底解説!定額減税と減税しきれなかった人への調整給付の仕組み』

関連記事『税理士と社労士が解説!定額減税を実施しない企業は罰則や罰金があるの?』

税理士と社労士が解説!定額減税を実施しない企業は罰則や罰金があるの?

2024年6月から始まる定額減税について、多くの企業が関心を寄せています。しかし、定額減税を適切に反映しない企業には【 罰則や罰金 】が科される可能性があることをご存知でしょうか?

本記事では、政府の見解や具体的な罰則の内容、企業が取るべき対策について詳しく解説しています。企業としての義務を果たし、従業員の利益を守るためにぜひチェックしてください。

詳しくはコチラ↓↓↓

『税理士と社労士が解説!定額減税を実施しない企業は罰則や罰金があるの?』

関連記事『住民税非課税ってどんな人や家庭が対象?税金のプロがズバリ解説!』

今の時代に必要な住民税対策とは? 物価上昇や景気低迷で家計に悩むいま、住民税の非課税って具体的にどんな条件があるのか気になりますよね。節税のプロが住民税非課税の条件を解説します。この記事では、住民税非課税のノウハウを、税金のプロが分かりやすく解説します。詳しくはコチラ↓↓↓

『住民税非課税ってどんな人や家庭が対象?税金のプロがズバリ解説!』

関連記事『税理士が解説!令和6年度新たに住民税非課税になった世帯への10万給付金(子ども加算5万あり)』

税理士が解説する2024年の定額減税と調整給付の全貌をお届けします!

2024年に施行される新しい税制改革で、多くの納税者が恩恵を受ける定額減税がスタート。しかし、全ての納税者がこの減税をフルに活用できるわけではありません。そんな時に役立つのが「調整給付」です。

この記事では、定額減税の基本から、減税しきれなかった場合の調整給付の仕組みまでをわかりやすく解説。さらに、具体的な申請手順や計算方法も詳しく説明しています。

2024年の税制改正で得するための情報を見逃さないように、ぜひご一読ください。

詳しくはコチラ↓↓↓

『税理士が徹底解説!定額減税と減税しきれなかった人への調整給付の仕組み』

関連記事『2024年10月より児童手当最大3万円へ拡充!所得制限なしへ支給時期は12月から』

2024年10月より児童手当最大3万円へ拡充!所得制限なしへ支給時期は12月から

政府は少子高齢化対策として、2024年10月から児童手当の制度が拡充します。

これまでの所得制限も撤廃され、第3子以降の子供は2倍となる月3万円の手当が支給されます。

子育て世代にとってより手厚いサポートが実施されることとなりました。

今回の記事ではこの児童手当2024年拡充の概要をまとめました。

2024年12月からの支給開始に向け、詳細については市区町村窓口や厚生労働省のホームページで随時ご確認ください。

詳しくはコチラ↓↓↓

『2024年10月より児童手当最大3万円へ拡充!所得制限なしへ支給時期は12月から』