確定申告、期限を過ぎてしまったら?正しい対応策とペナルティ

公開日: 2024.03.16

最終更新日: 2025.04.07

確定申告の期限を過ぎてしまった・過ぎてしまいそうな方へ

期限までに確定申告ができない方へ!税理士が教える対処法とペナルティ

「確定申告の締め切りを逃してしまった…どうしよう…」そんな焦りを感じているあなたへ。期限を逃した後でも対処法は存在します。税理士が教える、期限を過ぎた確定申告の対応策と、遅れた場合に生じるペナルティについて、詳しく解説します。うっかり期限を過ぎてしまっても、適切な対応を取れば、影響を最小限に抑えることができます。まだ遅くはありませんので、期限後の申告手続き、遅延によるペナルティ、そして利用できなくなる税制優遇についても確認してください。

確定申告の期限を過ぎた場合の対処法

毎年2月16日から3月15日までの期間内に確定申告を行う必要がありますが、万が一この期限に間に合わなかった場合も対処法はあります。

1.還付申告なら慌てなくても

税金を納める申告(納税申告)と異なり、還付申告の場合は期限を過ぎてもペナルティがありません。 還付申告の期限は5年間あるため、時には遅れても焦らず準備を進めましょう。

2.速やかに期限後申告を行う

確定申告の締切を過ぎても申告は可能です。無申告を避け、ペナルティを軽減するために速やかに行動しましょう。

3.まずは概算で申告し、延滞税などを回避

未申告のままでいるすると「無申告加算税」や「延滞税」が発生してしまうため、一旦はある資料をもとに概算でも申告をしておくことも考えられます。

そして一度確定申告をしたあとに、正確な所得が算出された場合、結果の内容によって以下の2つの手続きに分かれます。

所得が増えた場合(増加分にかかる税金を追加で支払う)

- 「修正申告」にて申告を行う

- 本来支払うべき税額が増える場合に必要な手続き

- 修正申告を行うと、追加の税金に対して延滞税や過少申告加算税が発生する可能性がある

結果が減った場合(払いすぎた税金を返してもらう)

- 「更正の請求」にて申告を行う

- 申告内容が間違っていて、本来の税負担よりも多かった場合に、税金を還付してもらう手続き

- 更正の請求ができるのは法定申告期限から5年以内

4.必要書類の準備を確実

e-Taxを利用するか紙で提出するか、または郵送するかによって、必要な書類は異なります。事前に確認して準備をしましょう。

申告が遅れた場合のペナルティ

期限を過ぎて申告すると、次のようなペナルティが発生する可能性があります。

追加の税金:無申告加算税と延滞税

無申告加算税は期限内に所得税の確定申告をしなかった場合に課される追加税金で、延滞税は税金を納付期限までに支払わなかった場合にかかる遅延金です。

無申告加算税について

・対象税目: 所得税

・適用条件: 確定申告の期限内に申告を行わなかった場合

・計算方法: 本来納付すべき税額に対して一定の割合を乗じて計算

- 50万円までの部分:15%

- 50万円を超え300万円までの部分:20%

- 300万円を超える部分:30%

無申告加算税の免除されるケース

しかし、無申告加算税は以下の条件をすべて満たす場合には課されません。

- 期限後申告が、法定申告期限から1か月以内に自主的に行われていること

- 期限内申告をする意思があったと認められる一定の条件を満たしていること。この条件には、以下の2点が含まれます

① 期限後申告に係る納付すべき税額の全額を法定納期限(口座振替納付の手続をした場合は期限後申告書を提出した日)までに納付していること

② 期限後申告書を提出した日の前日から起算して5年前までの間に、無申告加算税または重加算税を課されたことがなく、期限内申告をする意思があったと認められる場合の無申告加算税の不適用を受けていないこと

延滞税について

もう一つは延滞税です。本来、所得税は納付期日までに納付しなければならず、遅れた場合は実際の納付までの期間に発生する延滞税も合わせて納付する必要があります。延滞税は、本来の納税額をもとに延滞した期間に基づいて計算されます。

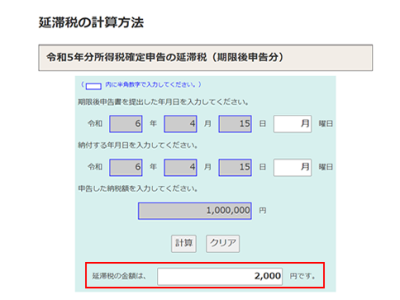

たとえば、令和5年分の所得税確定申告において、100万円の所得税が発生していた場合で、期限の令和6年3月15日に間に合わず、1か月後の令和6年4月15日に申告し同日に納付した場合、約2,000円の延滞税が発生します(画像参照)。 これは、100万円の税額に対して1ヶ月遅れた場合の概算で、年利7.3%の延滞税率を適用した計算結果です。

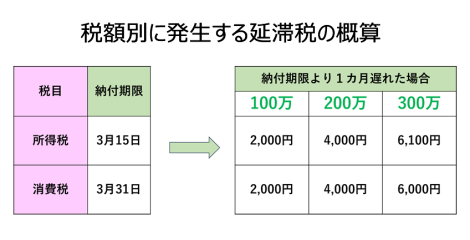

それぞれの税額に対する延滞税の目安

所得税、消費税それそれについて納付期限から1カ月後に納付した場合の延滞税の額を表にしましたので参考にして下さい。

具体的にはこちらのサイトで自動算出されますので是非試しに「延滞税がどれくらいかかるのか」を概算でもいいので確認してみてください。

国税庁サイト【延滞税の計算方法:令和5年分所得税確定申告の延滞税(期限後申告分)】

期限後の申告によって受けられなくなる税制優遇

期限後の申告では、以下のような税制優遇を受けられなくなることがあります。

青色申告特別控除

最大65万円の控除を享受できますが、期限後申告では控除額が減少し10万円になります。

純損失の繰り戻し還付

青色申告で本年分が赤字の純損失になってしまった場合、過去にさかのぼって赤字を相殺して税金の還付を受けることができます。こちらも期限内の申告が条件ですので受けれなくなります。

期限後でも申告をするメリット

しかし一方で、期限を過ぎてしまっても申告を進めることは価値があり非常に重要です。その理由は、以下のメリットがあるからです。

当年の赤字を翌年以降に繰り越すことができる

事業で赤字が出た場合、その損失を翌年以降の所得から差し引くことが可能です。期限後申告であっても、この制度を利用できます。

翌年以降の銀行融資や住宅ローンも申請できる

正式な申告証明と納税証明や収入証明を提出できるため、銀行融資や住宅ローンの申請もスムーズに進めることができます。

期限後申告の手続きと注意点

1.早急に行動することの重要性

期限を過ぎても放置せず、速やかに申告を行うことで、ペナルティの影響を最小限に抑えられます。忙しい方はこれを機にインターネットによる電子申告を進めましょう。

参考:【e-Tax】国税電子申告・納税システム(イータックス)

2.正確な申告を心がける

誤りがないよう、正確な情報で申告しましょう。不明点があれば、税理士などの専門家に相談が必要です。

3.ギリギリでも利用できる節税方法を確認する

期限直前でも、まだ間に合う節税方法があります。「確定申告期限ギリギリでもできる節税術15選」のサイトを活用し、最後の瞬間における節税のチャンスを見逃さないようにしましょう。

参考:「確定申告期限ギリギリでもできる節税術15選」

参考記事:「確定申告期限ギリギリでもできる節税術15選」

確定申告の期限ると、毎年焦ってしまう方や税金に不信感を抱いている方に向けて、本記事では確定申告期限ギリギリでも出来る節税術15選を紹介しました。

少額特例の活用や自宅兼事務所の経費計上、領収書やレシートのない場合の経費計上方法など、具体的な手法を解説しました。また、赤字であっても申告すれば将来の利益と相殺できることや、各種控除の漏れをチェックする重要性にも触れました。

今回は、申告期限ギリギリでも利用可能な合法的な節税方法をご紹介しました。確定申告の重要性を再確認しながら、同時に確定申告は国民の義務であり、また、適切に行うことで節税の機会でもあります。本記事で紹介した節税術を活用し、賢く確定申告を行いましょう。

おわりに

最後に:確定申告の締切を逃したあなたへ、一歩前へ踏み出す勇気を

もしも確定申告の締め切りを逃してしまったとしても、心を落ち着けてください。決してあなた一人ではありませんし、解決策は存在します。この記事が、あなたが直面する問題に対する明確なガイドとなり、期限を過ぎた後でも冷静に、そして確実に対処するための支援となることを願っています。そして、この経験を次に生かし、次回はより余裕をもって、もっとスムーズに確定申告を進めることができるようになりましょう。不安や疑問があれば、税の専門家である税理士に相談することも大切です。あなたは一人ではないので、勇気を持って一歩を踏み出しましょう。今回の経験が、未来への大切な一歩となりますように。

関連記事『中古車を1年で100%減価償却!最短1年で節税する方法』

「中古車で節税を実現!この記事では、中古車を購入し初年度に100%減価償却する方法を解説します。法定耐用年数と経過年数を駆使した計算法から、償却費を多く計上できる定率法の活用まで、節税のための賢い中古車選びをお教えします。普通車と軽自動車の違いも解説し、最適な購入タイミングをお伝えします。節税を目指す法人必見の内容です。

詳しくはコチラ↓↓↓

『中古車を1年で100%減価償却!最短1年で節税する方法』

関連記事『税理士が教える!自宅事務所を経費化するための完全ガイド』

税理士が教える!自宅事務所を経費化するための完全ガイド

自宅で仕事をするフリーランスや小規模事業者に朗報!

自宅事務所やSOHOを賢く経費化して、税金をお得にする方法を税理士が徹底解説。

家賃から光熱費まで、どの費用をどう計上できるか、わかりやすく案内します。

国税庁の「タックスアンサー」も紹介。

これを機に節税しながらビジネスをさらに効率化してください。

詳しくはコチラ↓↓↓

『税理士が教える!自宅事務所を経費化するための完全ガイド』