税理士がおすすめする!製造業がすぐにできる節税方法12選!

公開日: 2024.04.27

最終更新日: 2024.04.27

はじめに

製造業がすぐにできる節税方法を厳選しわかりやすく解説します

製造業におけるコスト削減は絶え間ない課題ですが、しばしば見落とされがちなのが「節税対策」です。税理士が特におすすめする実践しやすい節税方法を12選紹介します。これらの対策を取り入れることで、税負担を軽減し、企業の成長と財務の健全性を支えることが可能です。この記事を通じて、効果的な節税を活用し、製造業のさらなる発展を図ってください。

2024年製造業に強い税理士事務所:柔軟な対応部門 全国おすすめ事務所5選に選出

製造業に強い税理士事務所:柔軟な対応部門 全国おすすめ事務所5選に選出

1. 家賃の年払いによる節税

家賃を一年分前払いすることは、節税に役立ちます。これは、特によく移転しない場所で効果的です。一年分の家賃を一括で支払うことで、その年の税金が減るのです。ただし、この方法を利用するには、家主との間で前払いについて合意し、契約を更新する必要があります。決算期に近づいたら、前払いを完了させておくとよいでしょう。

【国税庁:短期前払費用の取扱いについて】

2. 火災保険や生命保険の年払いによる節税

火災保険や生命保険を一年分前払いすることも、節税に役立ちます。通常、これらの保険料は月払いが多いですが、一年分をまとめて前払いすることで全額が経費にでき節税が可能となります。

【国税庁:短期前払費用の取扱いについて】

3. 消耗品の買い替えによる節税

消耗品の買い替えは、年度末にまとめて行うことで節税に役立ちます。この方法では、購入した消耗品の費用をその年度の経費としてすぐに記録できるため、税金の負担を軽減することができます。「消耗品」とは、日々の業務で使う事務用品や小さな部品など、使えば使うほど少なくなっていくものを指します。例えば事務用消耗品(ペンやノートなど)、作業用消耗品(工具や安全装備など)、包装材料(商品を包装するための資材)、広告宣伝用の印刷物(チラシやポスターなど)が挙げられます。これらのアイテムを決算期にまとめて購入し、未使用のものは適切にストックとして管理することが節税に繋がります。

【国税庁:第2款 販売費及び一般管理費等】

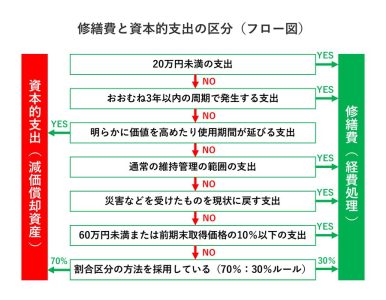

4. 修繕費の支出による節税

修繕費を活用することは、法人の節税策として有効です。固定資産の修理や維持のためにかかる費用は、適切に区分して計上することが重要です。修繕費にできるかどうかは以下のフローチャートを参考にしましょう。【国税庁:No.1379 修繕費とならないものの判定】この基準に従って修繕費を計上することで、その年度の税負担を軽減することが可能です。

【国税庁:第8節 資本的支出と修繕費】

【国税庁:No.1379 修繕費とならないものの判定】

5. 不要な機械や設備を除却・廃棄することによる節税

固定資産除却損の損金計上

固定資産を除却することで、その資産の帳簿上の価値(簿価)を「固定資産除却損」として損金に計上できます。これにより、その年の法人税負担を減らすことができます。特に、未償却の価値が大きい設備を廃棄または有姿除却する場合、除却損の金額が大きくなり、節税効果が高まります。

【国税庁:第1款 除却損失等の損金算入】

有姿除却の利用

有姿除却は、実際には廃棄していないが、使用を停止し将来的に事業で使われる見込みがない固定資産を、廃棄したものとして処理する方法です。これにより、実際に廃棄せずとも損金計上が可能となり、節税につながります。

【国税庁:第1款 除却損失等の損金算入】

6. 固定資産税の削減による節税

固定資産税は、構築物や機械装置など、事業用の固定資産に課されます。上記に開設した「機械や設備の除却・廃棄」で固定資産を適切に減少させることで、これら資産に対する償却資産税の課税基準を削減し、税金の節税が可能です。特に完全に減価償却が終了している資産でも、課税基準の5%が継続して課税されるため、除却処理を行わないと不要な税金が発生し続けます。

【総務省:固定資産税】

7. 固定資産税の未払計上による節税

固定資産税の未払計上は、節税のために利用できる戦略の一つです。通常、固定資産税は年4回に分けて納付されますが、この税金は1月1日の所有者に対して課されます。会計上、この税金は「租税公課」として処理され、損金としても認識できます。

損金計上のタイミングは、①課税の決定があった年度、②納期の開始日が属する年度、③実際に納税した年度の3つがありますが、節税を考える場合、①の賦課の決定後に未払いの固定資産税を損金として計上する方法が有効です。これにより、納税通知書を受け取ったがまだ支払いをしていない税金を当該年度の損金として計上し、税負担を軽減することが可能です。

【国税庁:No.5387 販売費、一般管理費その他の費用における債務確定の判定】

8. 不良在庫の廃棄と節税効果

税負担の軽減: 不要な在庫を廃棄すると、その価値分の損失を経費として計上できます。これにより、その年の利益が減少し、支払う税金も少なくなります。

税務調査での注意点: 不良在庫の廃棄は税務調査の際によくチェックされる項目です。問題なく節税を実現するためには、以下の準備が重要です。廃棄の正当な理由の証明: 廃棄する理由を明確にして、それに関連する書類や証拠を用意しておく必要があります。これには、廃棄する在庫のリスト、廃棄前の写真、廃棄業者の受領証明などが含まれます。

9. 不良在庫の評価損の計上による節税

棚卸資産の評価損による節税は、売れ残りや損傷した在庫を市場価値(処分可能額)で再評価することで、損失を計上し税金を減らす方法です。具体的には、災害による損傷や商品の陳腐化などNo.5408 中小企業者等の少額減価償却資産の取得価額の損金算入の特例、特定の状況が発生した場合に、帳簿上の価値よりも低い市場価格で在庫を評価し直します。この差額が評価損として計上され、利益が減少し税負担が軽減されるのです。

評価損を計上するためには、災害による損傷、商品の陳腐化、品質劣化などの事実が発生していることを証明できる資料が必要です。たとえば、災害の新聞記事や破損状況の写真、新製品カタログ、市場価格表などが有効です。また、実際にバーゲンセールでの販売試みから得られる「売れ行き」のデータも、処分可能額を証明するのに役立ちます。

【国税庁:第2款 棚卸資産の評価損】

10. 30万未満の償却資産の購入による節税(20万未満の一括償却含む)

少額減価償却資産の特例を活用すると、30万円未満の固定資産購入時にすぐに全額を経費として計上できるため、購入年度の税負担を軽減できます。この制度により、年間300万円までの資産購入が対象となり、これを超える投資は通常の減価償却の対象となります。

また、10万円以上20万円未満の固定資産は、一括償却資産の特例により3年間で均等に償却することが可能です。この点は、資産を廃棄した場合でも3年間の償却スケジュールを維持する必要があるため注意が必要です。

このように、少額減価償却資産の特例は購入した年度に全額経費にできるため税負担を減らす有効な手段です。

【国税庁:No.5408 中小企業者等の少額減価償却資産の取得価額の損金算入の特例】

11. 設備投資に関する税制優遇措置を活用することによる節税

中小企業が新しい機械や設備を購入した際、税金を節約するために「中小企業投資促進税制」と「中小企業経営強化税制」の二つの制度を利用できます。これらの制度では、特別償却または税額控除を選択して適用することができます。以下は、各制度と選択肢の概要です。

中小企業投資促進税制

・対 象: 中小企業や特定の業種で使われる新品の特定機械装置等

・特別償却: 購入価格の30%を即時償却可能

・税額控除: 購入価格の7%が税額控除可能、ただし法人税額の20%まで

【国税庁:No.5433 中小企業投資促進税制(中小企業者等が機械等を取得した場合の特別償却又は税額控除)】

中小企業経営強化税制

・対 象: 特定の計画に基づく新品の特定経営力向上設備等

・特別償却: 購入価格の100%を即時償却可能

・税額控除: 原則として購入価格の7%が税額控除可能、資本金3,000万円以下の場合は最大10%

【国税庁:No.5434 中小企業経営強化税制(中小企業者等が特定経営力向上設備等を取得した場合の特別償却又は税額控除)】

選択基準

・即時効果が必要か: 特別償却を選ぶと、短期間で大きな税負担の軽減が見込めます。特に、大きな一時的な投資があった場合に有利です。

・税額控除の利用: 税額控除は、税負担が高い企業にとって有利です。税額控除は、実際の税金から直接控除されるため、長期的な税負担の軽減に役立ちます。

適用される制度と選択肢は企業の財務状況や投資計画によって最適なものが異なるため、具体的な計画に基づいて選ぶことが大切です。適用を検討する際には、専門家の意見を聞くことをお勧めします。

12. 研究開発費・試験研究費を支出した場合の節税

研究開発税制は、日本において企業の研究開発活動を支援するための税額控除制度です。この制度には主に三つあります①一般試験研究費の税額控除、②中小企業技術基盤強化税制、③特別試験研究費の税額控除です。

これらの制度を利用することで、企業は研究開発にかかる費用の一部を税金として削減できます。

【国税庁:No.5441 研究開発税制について(概要)】

一般試験研究費の税額控除

法人税から控除できる制度で、青色申告を行う企業が試験研究費を支出した場合、その金額に応じて税額控除を受けることができます。この控除は、支出した試験研究費に基づいて計算されます。たとえば原材料費、人件費(専門的知識を持つ研究員に限る)、外部委託費などが対象です。この制度は以下の「中小企業技術基盤強化税制」との重複適用はできません。

【国税庁:No.5442 一般試験研究費の額に係る税額控除制度】

中小企業技術基盤強化税制

中小企業や農業協同組合が対象で、これも試験研究費に基づく税額控除ですが、一般試験研究費の税額控除とは同時に適用できません。中小企業が研究開発を行うことで、より大きな税額控除を受けられるように設計されています。

【国税庁:No.5444 中小企業技術基盤強化税制】

特別試験研究費の税額控除(オープンイノベーション型)

この控除は、青色申告を行う企業が特定の条件下で大規模な研究開発を行った場合に適用されます。一般試験研究費や中小企業技術基盤強化税制の枠外で、追加の税額控除を提供します。

【国税庁:No.5443 特別試験研究費の額に係る税額控除制度(オープンイノベーション型)】

おわりに

実行する場合は必ず事前に顧問税理士へ相談ください

この記事を通じて、製造業における節税の具体的な方法とその効果を理解していただけたかと思います。節税はただのコスト削減ではなく、財務の改善化にも役立ちます。これらの方法を実行する際には、顧問の税理士に相談し、事前に計画を立てて実行してください。積極的に取り組んで、企業のさらなる成長と財政の健全化を目指しましょう。

関連記事『中古車を1年で100%減価償却!最短1年で節税する方法』

「中古車で節税を実現!この記事では、中古車を購入し初年度に100%減価償却する方法を解説します。法定耐用年数と経過年数を駆使した計算法から、償却費を多く計上できる定率法の活用まで、節税のための賢い中古車選びをお教えします。普通車と軽自動車の違いも解説し、最適な購入タイミングをお伝えします。節税を目指す法人必見の内容です。

詳しくはコチラ↓↓↓

『中古車を1年で100%減価償却!最短1年で節税する方法』

関連記事『すぐにできる!法人税の節税方法ベスト13選』

企業活動において法人税の納付は避けて通れない要素ですが、適切な手法で経費を計上することで節税のチャンスが広がります。効果的な節税方法を選択することで、企業の収益を最大化することが可能です。

ここでは、「すぐにできる!法人税の節税方法ベスト13選」と題し、今後すぐに活用できる法人税節税のための13の方法をわかりやすく紹介いたします。

詳しくはコチラ↓↓↓

『すぐにできる!法人税の節税方法ベスト13選』