社労士が教える!算定基礎届と労働保険申告書との締め日と支払日による集計の違いを解説

公開日: 2024.04.06

最終更新日: 2024.05.19

春の重要な業務:労働保険申告書と社会保険算定基礎届の落とし穴と回避策

春の訪れと共に、経営者や給与担当者には重要な仕事が待っています。それは、労働保険申告書と社会保険算定基礎届の提出です。一見単純な作業のように思えるかもしれませんが、締め日と支払日の組み合わせには注意が必要です。実は、予期せぬ落とし穴が潜んでおり、それを見落とすと大きな問題に発展する可能性があります。

この記事では、社労士が具体的な避け方をわかりやすく解説し、さらに理解を助けるための表も提供しています。労働保険申告書の締め日と支払日の違いを把握し、適切な計算期間を確認してみましょう。

労働保険申告書:締め日と支払日の違いを理解する

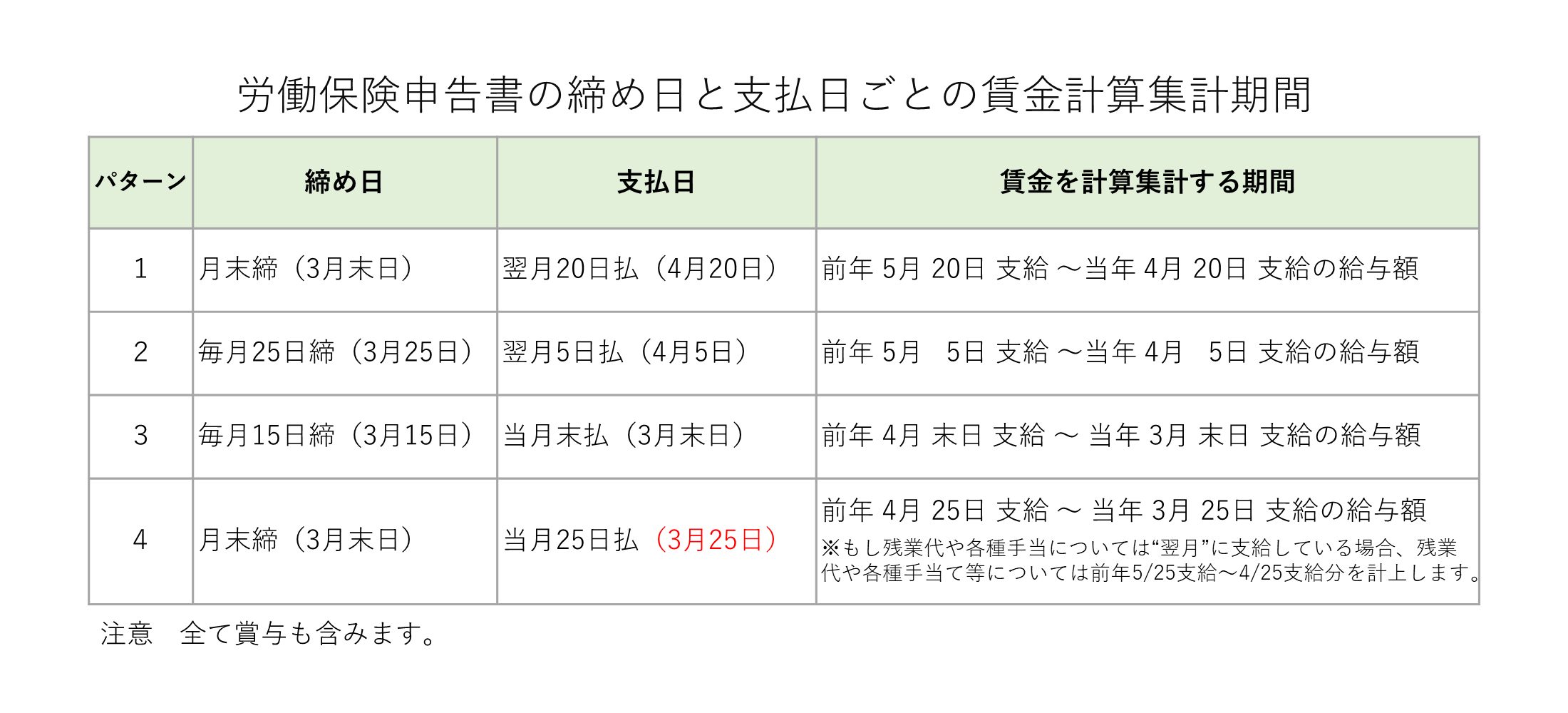

労働保険申告書では、賃金の計算集計期間が締め日と支払日によって変わります。

以下の表を参照して、それぞれのパターンにおける計算期間を確認してください。

| パターン | 締め日 | 支払日 | 賃金を計算集計する期間 |

|---|---|---|---|

| 1 | 月末締め(3月末日) | 翌月20日払い(4月20日) | 前年5月20日〜当年4月20日 |

| 2 | 毎月25日締め(3月25日) | 翌月5日払い(4月5日) | 前年5月5日〜当年4月5日 |

| 3 | 毎月15日締め(3月15日) | 当月末払い(3月末日) | 前年4月末日〜当年3月末日 |

| 4 | 月末締め(3月末日) | 当月25日払い(3月25日) | 前年4月25日〜当年3月25日 |

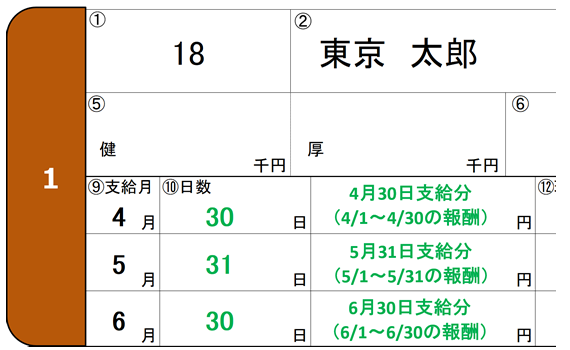

算定基礎届:支払基礎日数を確認する

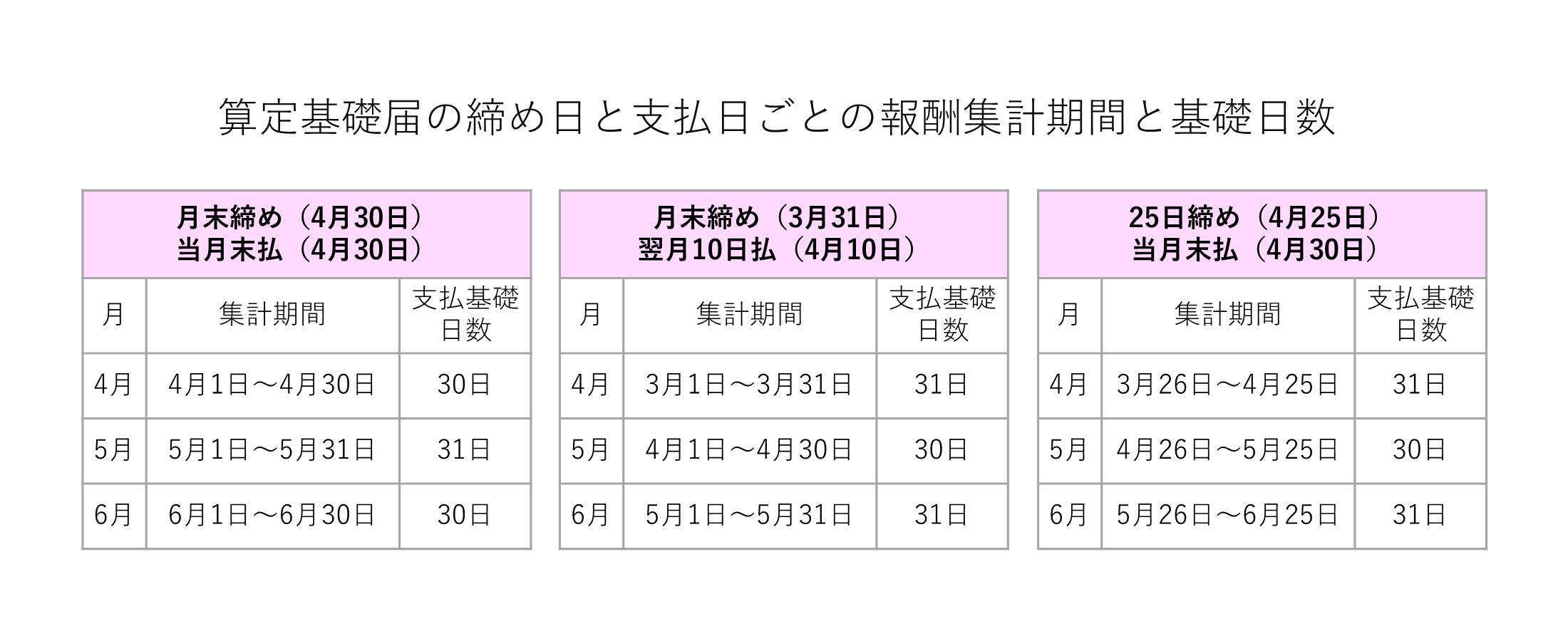

次に社会保険算定基礎届における報酬の集計期間と支払基礎日数も、締め日と支払日によって異なります。以下の表で、主なパターンの報酬の集計期間と支払基礎日数を確認しましょう。

月末締め(4月30日) 当月末払い(4月30日)の場合

| 月末締め(4月30日) 当月末払い(4月30日) | ||

|---|---|---|

| 月 | 集計期間 | 支払基礎日数 |

| 4月 | 4月1日〜4月30日 | 30日 |

| 5月 | 5月1日〜5月31日 | 31日 |

| 6月 | 6月1日〜6月30日 | 30日 |

月末締め(3月31日)翌月10日払(4月10日)

| 月末締め(3月31日)翌月10日払(4月10日) | ||

|---|---|---|

| 月 | 集計期間 | 支払基礎日数 |

| 4月 | 3月1日~3月31日 | 31日 |

| 5月 | 4月1日~4月30日 | 30日 |

| 6月 | 5月1日~5月31日 | 31日 |

25日締め(4月25日)当月末払(4月30日)

| 25日締め(4月25日)当月末払(4月30日) | ||

|---|---|---|

| 月 | 集計期間 | 支払基礎日数 |

| 4月 | 3月26日~4月25日 | 31日 |

| 5月 | 4月26日~5月25日 | 30日 |

| 6月 | 5月26日~6月25日 | 31日 |

| 25日締め(4月25日)当月末払(4月30日) | ||

|---|---|---|

| 月 | 集計期間 | 支払基礎日数 |

| 4月 | 3月26日~4月25日 | 31日 |

| 5月 | 4月26日~5月25日 | 30日 |

| 6月 | 5月26日~6月25日 | 31日 |

注意点と対策

▶ 賃金や報酬の集計期間の違いを理解する

集計ミスは深刻な影響を及ぼします。労働保険申告では保険料の過不足に直結し、社会保険算定基礎届での誤りは従業員の手取りや会社負担の保険料、さらに将来の年金や医療給付にも差異を生じさせます。賃金の計算期間をしっかり把握し、正確な申告を行うことが、全員にとっての安心に繋がります。

▶ 社会保険の算定基礎届出書の場合、支払基礎日数の確認は必須

保険料の算定において、支払基礎日数が多い月と少ない月が存在するため、正しい集計を行うことが不可欠です。集計ミスを防ぎ、適切な保険料が算出されるよう細心の注意を払いましょう。特に、支払基礎日数が17日以上の月と未満の月を正確に区別することが、保険料の正確な申告には重要です。

▶ 締め日と支払日の組み合わせを見直す

可能であれば、これを機に【 締め日と支払日の組み合わせ 】を見直し、管理がしやすい方法を選択することも一つの方法です。

労働保険年度更新に関する用紙のダウンロードはこちら

年度更新に必要な用紙等は厚生労働省ホームページからダウンロードできます。

【主要様式ダウンロードコーナー (労働保険適用・徴収関係主要様式)】

https://www.mhlw.go.jp/stf/seisakunitsuite/bunya/koyou_roudou/roudoukijun/roudouhoken.html

算定基礎届に関する用紙のダウンロードはこちら

算定基礎届に必要な用紙等は日本年金機構ホームページからダウンロードできます。

【日本年金機構:定時決定のため4月~6月の報酬月額の届出を行うとき】

https://www.nenkin.go.jp/service/kounen/todokesho/hoshu/20141225.html

正確な申告でスムーズな企業運営を実現するためのポイントを押さえましょう

算定基礎届と労働保険申告書の正確な作成と申告は、社員の権利と補償を確保するうえでとても重要なことです。この記事で紹介したポイントと表を参考にして、スムーズに書類作成と届け出(申告)を完了させましょう。

社労士である我々としては、正しい知識と理解に基づいた申告作業が、従業員と企業の両方にとって最良の結果をもたらすものだと考えています。

計画的に進め、期限内に正確な書類を提出し、将来的な問題(中継間違いによる保険料の過誤納や不足など)が起きないようにしてください。

関連記事『労働保険申告書の書き方と特殊なケースの取り扱いを社労士が解説!』

労働保険申告ガイド:計算と申告のポイント解説!

経理や労務を担当する皆さん、労働保険申告の季節がまたやってきました。この時期は、労働保険料の計算と申告に正確さが求められます。特に、締め日や支払日に基づく計算期間(集計期間)の理解は必須です。本記事では、これらのポイントを明快に解説し、さらに、よくある複雑なケースの取り扱いについても詳しくご紹介します。興味深く、そして有用な情報を得られることを願っています。

詳しくはコチラ↓↓↓

『労働保険申告書の書き方と特殊なケースの取り扱いを社労士が解説!』

関連記事『労働保険申告書の「賃金」と算定基礎届の「報酬」はどこが違うの?社労士が解説!』

労働保険申告書の「賃金」と算定基礎届の「報酬」の違いを一挙解説!

経営者や人事担当者必見!

労働保険申告書と算定基礎届の違いを理解し、正確な手続きを行うためのガイドです。賃金と報酬、似て非なるこれらの用語にはどんな違いがあるのか?それぞれの申告書でどう区別され、どんな項目が含まれるのかを、わかりやすく解説します。労働保険の手続きをスムーズに進め、正しい報告を行うために、この記事をお見逃しなく!

詳しくはコチラ↓↓↓

『労働保険申告書の「賃金」と算定基礎届の「報酬」はどこが違うの?社労士がわかりやすく解説!』