相続対策・相続税対策とは|寺田税理士・社会保険労務士事務所

私たちは、大阪と東京で数少ない「税理士と社会保険労務士のダブルライセンス事務所」です。

税理士として、相続対策・相続税対策の専門知識を活かし、お客様の財産を守り、節税対策を実現します。お客様の資産保全と遺産の円滑な相続をサポートし、税金の最適化を実現いたします。

4年連続【税理士と社労士が在籍するおすすめ事務所】実績部門 全国1位に選出

4年連続:おすすめ事務所 実績部門『全国1位』に選出

私たち 寺田税理士・社会保険労務士事務所(社労士法人フォーグッド) は、2023年、2024年、2025年に続き、2026年も全国の税理士および社会保険労務士が在籍するおすすめ事務所:実績部門で4年連続の全国1位に選出されました。

新規のご依頼を多くいただいておりますが、この結果に甘んじることなく、より一層の努力を重ね、日本中のお客様に貢献できるよう努めてまいります。今後もお客様の期待を超えるサービスを提供し続けてまいります。

他社サイト掲載関係

現在、相続税のかかる人の割合は、現在、全対象者(死亡した人)の4~5%程度の人が課税対象になっています。更には平成25年度の相続税・贈与税の大改正により基礎控除の額が従来の60%にまで引き下げとなったため、首都圏では課税対象者がほぼ2.0倍、全国では1.5倍に増えると言われております。『相続大増税時代』がいよいよ到来します。

一方、相続税の課税対象とならない方でも、財産と遺族がいる以上、必ず相続は発生します。相続税の心配はなくても事前に相続となる財産と遺族を確認し対策を講じる必要があるのです。近頃の相続は、遺産分割するうえで遺族間のトラブルが多発しその結果『争続(そうぞく)』になってしまうケースがよくあります。

前述のとおり平成25年の大改正により『大増税時代』を迎えました。そこで「相続対策」と言うとどうしても節税対策を考えがちですが、本来は主に3つの要素をバランスよく実行することで理想の相続が実現します。

相続対策は以下の3つが重要

1.「争」族対策

2.納税資金の準備対策

3.節税対策

特に、1の「争」族対策は相続税の有無にかかわらず相続財産と遺族がいるすべての人に必要なもの

![]()

相続対策 その1

相続とは

1. 相続税の概要

相続税財産から差し引かれる基礎控除は

基礎控除 = 5,000万円 + (1,000万円 × 法定相続人の数)

で算出される

相続税は人の死亡により、その亡くなった人(被相続人)の残した遺産を相続した人(相続人)が取得した財産に対して課税される税金です。

相続税は人の死亡により、その亡くなった人(被相続人)の残した遺産を相続した人(相続人)が取得した財産に対して課税される税金です。

「相続」とは、民法で定められている法定相続人が財産を取得した場合を言い、「遺贈」とは遺言によって相続人やその他の人が財産を取得した場合を言います。ただし、相続税を計算する際には基礎控除というものがあり、遺産の評価額が基礎控除の金額以下であれば相続税はかからず、税務署に対する申告も必要ありません。

また、評価額が基礎控除を超える場合でも、申告をする事によって使える税務上の特例(配偶者の税額軽減、小規模宅地の評価減)により、相続税がかからないケースもあります。

基礎控除 = 5,000万円 + (1,000万円 × 法定相続人の数)

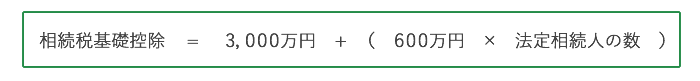

つまり、相続税の申告が必要になるかどうかのボーダーラインが引き下げられます。

※ 平成26年12月31日までは基礎控除は以下の計算のとおり

基礎控除= 3,000万円 +( 600万円 × 法定相続人の数)

2. 相続税申告の流れ

相続税の申告期限は相続開始の翌日から10か月以内

相続税の申告書は、被相続人の死亡(相続の開始)を知った日の翌日から10か月以内に提出する必要があります。10か月と長く感じる方もいるかもしれませんが、実際には被相続人の財産・債務をすべて確認し、それらを基に遺産分割、納付方法、納税資金等について検討しながら申告書を作成していきます。被相続人の死亡後は相続申告以外にもたくさんの手続きが必要です。しかも遺族は当然仕事や家事等をしながらになります。10か月は長いようであっという間にやってくるのです。

相続税の申告書は、被相続人の死亡(相続の開始)を知った日の翌日から10か月以内に提出する必要があります。10か月と長く感じる方もいるかもしれませんが、実際には被相続人の財産・債務をすべて確認し、それらを基に遺産分割、納付方法、納税資金等について検討しながら申告書を作成していきます。被相続人の死亡後は相続申告以外にもたくさんの手続きが必要です。しかも遺族は当然仕事や家事等をしながらになります。10か月は長いようであっという間にやってくるのです。

- 被相続人の死亡

-

・通夜、葬儀

・初七日の法要

・四十九日の法要

・被相続人の財産・債務、遺言書の有無を確認 - 被相続人の確認

-

・相続放棄とは、相続人が被相続人の財産及び債務について一切の財産を受け入れないこと

・限定承認とは、プラスの財産の範囲内で債務を引き継ぐこと - 被相続人にかかる所得税の申告・納付(準確定申告)

-

・被相続人が死亡した日までの所得税の申告・納付(準確定申告という)をします。

・遺産分割の決定・分割協議書の作成、納税猶予を受ける場合はその手続き、納税資金について検討しながら相続税申告書を作成していきます。 - 相続税申告書の提出・納付

-

・不動産の名義変更

・預金等の名義変更の必要書類の準備 - 相続完了

相続対策 その2

税理士選び

1. 税理士選びの重要性

相続税を知らない税理士、苦手な税理士もたくさんいる。相続は経験が豊富な税理士に依頼することが重要

相続税の計算とは、税の専門家である税理士さんが計算すれば、全て同じ税額が生じると思っていらっしゃる方が多いのではないでしょうか。

相続税の計算とは、税の専門家である税理士さんが計算すれば、全て同じ税額が生じると思っていらっしゃる方が多いのではないでしょうか。

相続税とは、法人税や所得税と異なり、毎年・毎月発生するものではありません。中には一生で一度も申告をしたことがない税理士さんもいるくらいです。

要するに「相続税を知らない税理士」も世の中にはたくさんいるのです。

従って、相続税申告の経験が豊富であり、複数の税理士を抱える相続税専門の会計事務所を選ぶことが、真の相続対策と言っても過言ではないでしょう。

2. 税理士選びのポイントとメリット

例えば医師でも内科・外科・脳外科・皮膚科というようにそれぞれ専門分野に分かれています。同じく税理士にも法人税、所得税、消費税、相続税と専門分野が分かれています。しかし税理士のほとんどは法人税の計算及び申告を専門としており、中には「今まで一度も相続税申告を経験したことがない」税理士も数多くいるのです。そういった税理士に相続税申告を依頼することは、内科の医師に脳の手術をしてもらうことと同じとお考えください。

では、相続税の相談を依頼する税理士を選ぶ場合、どういった基準で選ぶのが良いのでしょうか。

相続税の相談を依頼する税理士を選ぶ際のチェックポイント

・年間の相続税申告実績

・遺言の作成もたくさん行っている

・土地の評価に詳しい

・相続税法だけでなく社会保険にも詳しい

・相続税法だけでなく民法にも詳しい

・弁護士、司法書士との連携をしているか

・不動産鑑定士を連携している

・相続税の税務調査にも精通している

・贈与税についても詳しい

・事業継承についても詳しい

・信頼できる

・説明が分かりやすい

・相続人の心情を第一に理解してくれる

相続を得意としている税理士と一般の税理士に仕事を依頼した場合には、相続税の税額が大きく異なる場合があります。従って相続に精通した税理士に相談を依頼することが相続成功の第一ステップなのです。

![]()

相続対策 その3

相続シミュレーション

相続対策を進める場合、まずとりかからなければならないのは実際に相続を想定したシミュレーションをおこなうことです。

相続対策を進める場合、まずとりかからなければならないのは実際に相続を想定したシミュレーションをおこなうことです。

「誰にどの財産を相続させたいのか」

「相続税が実際どれほど発生するのか」

「相続税を納めることができるか(資金があるか)」

まで想定していなければ実際に相続が起こったときにトラブルが発生してしまいます。相続シミュレーションを行うことで、そのような相続トラブルも事前に回避することができるのです。

以下に、相続トラブルになってしまう可能性が高いケースを挙げました

・遺産の大半が不動産のため分割が困難な状態である

・相続人がたくさんいる

・相続人の特定の誰かが親の面倒をみていた

・被相続人が離婚をしており、前妻の子と後妻の子がいる

・不動産を処分しないと納税が困難である

・会社を運営しておりその株価が非常に高い

・遺言がない

・遺言があるが、その分割内容が法律上最低限守られている財産分よりも少ない人がいる

・特定の相続人に、住宅資金や教育資金など多額の生前贈与があった

などの場合も相続トラブルが発生しやすいので事前に相続シミュレーションを行い、トラブルを事前に防ぐ必要があります。

相続対策 その4

納税資金の確認

相続税対策において、納税資金の確認は重要。以下の場合は要注意。

・相続財産のほとんどを土地や建物などの不動産が占めている

・現金や預金もあるが不動産と比較して割合が少ない

・非上場株式など現金化が難しい財産が多い

・死亡保険金が出る生命保険に加入していない

1. 納税資金確保の重要性

事前に相続シミュレーションと納税資金の確認が重要

相続対策で節税を図ると同時に大切なことは「相続人が相続税を納めるための資金」を確保することです。

相続対策で節税を図ると同時に大切なことは「相続人が相続税を納めるための資金」を確保することです。

相続税の納税は、相続税の申告期限までに「金銭による一括納付」が原則です。相続財産に現金や預金・上場株式など比較的現金化しやすい資産があれば特に問題はありませんが

- 相続財産のほとんどを土地や建物などの不動産が占めている

- 現金や預金もあるが不動産と比較して割合が少ない

- 非上場株式など現金化が難しい財産が多い

- 死亡保険金が出る生命保険に加入していない

例えばいざ相続が発生したとき、相続人が納税資金を用意できなければ、相続税を支払うために不動産の売却や多額の借入を迫られることになります。また相続税の納税期限は相続発生後10か月とかなり早いので、いざ不動産を換金しようと思っても買い手がなければ業者に買い叩かれて予想よりはるかに安い値段でしか売れなくなってしまいます。更に自宅不動産を売却するとなれば転居が必要になりますし、事業用資産を処分すれば事業の縮小や、事業継続の断念を迫られるかもしれません。せっかく先祖から受け継いだ財産をこのような形で処分することになるのは心情的にも非常に辛いことです。相続シミュレーションを行い、納税資金が確保されているか事前にしっかり確認しましょう。

例えばいざ相続が発生したとき、相続人が納税資金を用意できなければ、相続税を支払うために不動産の売却や多額の借入を迫られることになります。また相続税の納税期限は相続発生後10か月とかなり早いので、いざ不動産を換金しようと思っても買い手がなければ業者に買い叩かれて予想よりはるかに安い値段でしか売れなくなってしまいます。更に自宅不動産を売却するとなれば転居が必要になりますし、事業用資産を処分すれば事業の縮小や、事業継続の断念を迫られるかもしれません。せっかく先祖から受け継いだ財産をこのような形で処分することになるのは心情的にも非常に辛いことです。相続シミュレーションを行い、納税資金が確保されているか事前にしっかり確認しましょう。

2. 延納と物納

納税資金がない場合は「延納」と「物納」が可能。ただし「延納」は利子と担保が必要、「物納」は手続きに時間と手間を要する。

相続税を申告期限までに金銭で一括納付することが困難な事情がある場合には、延納(分割して納付すること)や物納(現金相当額の土地や株式等を現金に換えて納付すること)により納付するという方法もあります。しかし、延納や物納は「許可制」です。従って申請しても通らないケースも多いのです。延納や物納による相続税納付が認められるためには、所定の要件を満たし、税務署長の許可を得る必要があります。また、延納する場合は利子税を支払わなければならず、原則として担保を提供しなければなりません。

相続税を申告期限までに金銭で一括納付することが困難な事情がある場合には、延納(分割して納付すること)や物納(現金相当額の土地や株式等を現金に換えて納付すること)により納付するという方法もあります。しかし、延納や物納は「許可制」です。従って申請しても通らないケースも多いのです。延納や物納による相続税納付が認められるためには、所定の要件を満たし、税務署長の許可を得る必要があります。また、延納する場合は利子税を支払わなければならず、原則として担保を提供しなければなりません。

物納が許可されるためには、物納に適した財産と認められなければならず、申告期限までに物納申請書とともに物納手続関係書類を提出しなければなりません。関係書類とは例えば土地を物納する場合には、相続登記を完了した登記事項証明書や地積測量図、境界確認書などです。

相続対策 その5

相続対策(資産防衛)

相続対策における相続税軽減は以下に分類されます

1.財産の価値を下げずに評価額を下げる

例えば、更地に賃貸住宅を建てると土地の相続税評価額を下げることができ、また建物の相続税評価額も自用家屋より下げることができるため相続税軽減に大きな効果を発揮します。

例えば、更地に賃貸住宅を建てると土地の相続税評価額を下げることができ、また建物の相続税評価額も自用家屋より下げることができるため相続税軽減に大きな効果を発揮します。

なぜ節税になるかというと次の3つの理由があります。

① 土地・建物の評価額が下がる

土地が「貸家建付地」という評価になり、更地の場合に比べ評価額が約20%下がります。

また、建物の評価も通常の70%になり、30%減額することができます。

- 貸家の評価額=家屋の固定資産評価額×(1-借家権割合×賃貸割合)

- 貸家建付地の評価額=自用地の評価額×(1-借地権割合×借家権割合×賃貸割合)

② 借入で建築することで債務控除が可能

借り入れによって賃貸住宅を建築した場合、借入残高が相続財産から差し引かれるため大きな相続税の節税につながります。もし自己資金が豊富にあるのであれば借入れではなく自己資金で建築してももちろん同様の効果を生みます。

一方で相続が発生するまでに長い期間が経過すると借入残高もほとんどなくなってしまい、節税効果が減少するという考え方がありますがこれは間違っています。確かに節税効果自体は減少していきますがそれに代わる形で「収入を生む賃貸住宅」が手に入るため、総合的に考えると相続税を払うことになっても残りの財産は増えます。

③ 小規模宅地の減額により評価減

小規模宅地の特例を適用することにより賃貸住宅の敷地は200㎡まで5割減の評価になります。したがって坪単価の高い土地に賃貸住宅を建てると減額効果が大きくなります。

2.相続財産をなくす

110万円の贈与税非課税枠を活用し生前贈与を行う

生前に贈与を行うことで相続税の節税が図れます。主に贈与の基礎控除110万円を利用する方法です。

例えば、2人に10年間110万円ずつ毎年贈与した場合は、2人×10年間×110万円=2,200万円も財産を減らすことができます。

合計で2,200万円も贈与しているのに、贈与税はかかりません。したがって非常に効果は大きいです。ただしこの方法はしっかりと行わないと税務署から贈与を否認される場合がありますので注意が必要です。その辺りは専門家に相談することをおすすめします。

3.相続財産から資金を生む

相続において相続財産の基礎控除(税金の優遇)がありますが、これとは別に被相続人の死亡時に受け取る生命保険金に関しては非課税枠(500万円×法定相続人の数)がありますので、納税資金の確保・準備としては非常に有効です。

保険料の負担人や受取人、保険の種類など慎重に選ぶ必要がありますが、寺田税理士・社会保険労務士事務所ではほぼ全ての生命保険会社の商品取り扱いが可能です。生命保険の活用は相続税負担が大きく軽減されますので、是非ご相談ください。

相続対策 その6

当事務所からの提案

寺田税理士・社会保険労務士事務所は相続を得意分野としております。まずは、相続税を計算する上での財産を評価し推定相続税額を算定致します。この算定結果を受けて、税務上有利な方法をアドバイスさせて頂くとともに資産の評価額の引き下げも検討致します。また提携している弁護士や司法書士、そして不動産業者と連携し、将来の相続税負担を軽減するための生前贈与の活用、相続時精算課税制度の活用、相続税評価が低い財産への転換などをご提案致します。

![]()