節税対策でお悩みの方へのサービス

私たちは大阪と東京でも数少ない「税理士と社会保険労務士のダブルライセンス事務所」です。

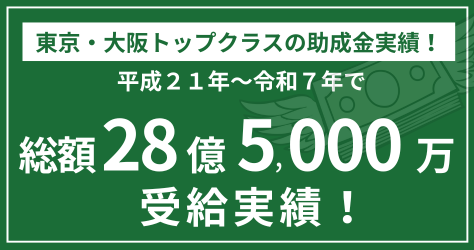

節税対策はもちろん、助成金受給のコンサルティングも得意とし、節税で会社から出ていくカネ(お金)を少なくし、助成金の受給で会社に入るカネ(お金)を増やします。

私たちが450社を超える企業様から選ばれ続ける理由は、4つの専門的サービス(①税理士 ②社会保険労務士 ③経営コンサルティングサービス ④労働保険事務組合)の同時提供を実現しているところにあります。

4年連続【税理士と社労士が在籍するおすすめ事務所】実績部門 全国1位に選出

4年連続:おすすめ事務所 実績部門『全国1位』に選出

私たち 寺田税理士・社会保険労務士事務所(社労士法人フォーグッド) は、2023年、2024年、2025年に続き、2026年も全国の税理士および社会保険労務士が在籍するおすすめ事務所:実績部門で4年連続の全国1位に選出されました。

新規のご依頼を多くいただいておりますが、この結果に甘んじることなく、より一層の努力を重ね、日本中のお客様に貢献できるよう努めてまいります。今後もお客様の期待を超えるサービスを提供し続けてまいります。

他社サイト掲載関係

大阪・東京を拠点に全国対応。税務と労務、2つの視点が融合することで、100人超企業の複雑な課題をワンストップで解決し、持続的な発展を導きます。

節税対策について その1

節税対策

「節税」と一言でいっても、個々の事情により様々です。

「節税は上手くいったが、資金繰りに詰まった。」「法人税は減ったが、所得税・住民税は増えた。」というケースもよく発生しています。「脱税」は絶対にだめですが、届出書・申請書を提出したり、支払時期を変えたりとちょっとしたことをするだけで税金が少なくなったり、税金を払わなくよくなったりすることはいっぱいあります。こちらの【節税の情報サイト→猿でもわかる節税・助成金まとめ(節税対策)】も参考にしてください。

寺田税理士・社会保険労務士事務所(社労士法人フォーグッド)にご相談に来たお客様の中でも「手続きを最初にしておけば、その税金は払わなくてよかったのに」等のケースがいくつもあります。「知ってれば払わずに済んだのに」という後悔は絶対にしたくありませんね、節税対策でお悩みの方は、ぜひ当事務所へご相談ください。

ただし一つだけ注意して頂きたいのは「目先の節税」だけに意識をもっていくのは得策ではありません。たとえば事業規模拡大で資金が必要になったり不足の事態による資金がショートした場合、銀行からの融資が必要です。銀行も融資をする上では「貸出資金が回収できるか」「焦げ付きはしないだろうか」を当然チェックしてきます。その時、会社の決算書が赤字だと融資実行されないケースも多々あります。そういう意味では「税金は融資を受けるための保険料」になることもあります。

このように考えると税金への認識が少し変わりますね。要するに当事務所が言いたいことは「税金とは上手に付き合っていきましょう。」ということです。

とはいっても、決して社長も税金のために働いているわけではないと思います。「会社や個人が豊かで幸せになること」を望んでいるのではないでしょうか。 頑張って働いた結果の努力の結晶である「利益」を最大限に有効活用し、単なる「節税」だけではなく、将来へ向けた「活きた節税」「意味のある節税」につなげたいですね。そのほか「うちは赤字だから税金は関係ない」と思っている方も、ではどうしたら黒字になるか、何を減らし、何を増やすのか等をご一緒に考えていくことも節税対策の一部であり大きなテーマです。

1. お金を使う節税

お金を使う節税とは、実際にお金を支出し、その分費用(損金)が増え、その費用増加に対し一定割合の税金が安くなるという方法です。

具体的な数字で話すと、例えば100,000円のパソコンを購入した場合、当然100,000円の費用が増えますので法人税等はおよそ35,000円程度安くなります。そのため、100,000円-35,000円=65,000円の正味の現金支出で100,000円の費用を計上できたことになります。 違う言い方をすると、100,000円のパソコンを65,000円で購入できたとも言えますね。

しかしお金を使う節税は、節税額35,000円のためにお金の支出65,000円がかならず伴うということです。これは要するに支出のほうが多いのです(パソコンが手に入ったとしても)。したがって、このお金を使う節税は、やればやるほど、手元資金がどんどん無くなっていきます。節税貧乏とは、正にこのことです。

2. お金を使わない節税

お金を使わない節税とは、節税対策を実施して会計上(書類上)だけの処理をすることで税金を安くする節税方法です。これは、決算時点では、お金の支出を伴わないため、書類上費用計上した金額に法人税等の税率を掛けた分だけ税金が安くなるというすばらしい方法です。あるいは、税額控除と言って、税金を直接減らすことができる申告(税務処理)をすることで、税金を安くする方法もあります。

3. 利益(所得)の繰延べ(一時的な節税)

課税の繰延べによる節税とは、当期の収益を繰延べて来期以降の収益としたり、来期以降の費用を当期の費用としたりする方法など、税法の範囲内で利益(所得)を先送りする方法です。当然ですが、所得を繰り延べているだけですので将来に税金がかかります。税金を繰り延べてるだけですので、全期間を通算すれば結局は同じということになります。ただし繰り延べした期間中に法人税等の税率変更がある場合、例えば、将来の税率が引き下がる場合には、その引き下げ税率分だけ、税金負担が少なくて済みます。

4. 根本的な節税(永久的な節税)

根本的な節税とは、利益(所得)の単なる先送りではなく、純粋に税金を安くする節税方法です。家族への給与を合理的に計上したり、小規模企業共済への加入、各種の税額控除の特例を活用したりして、純粋に税金を安くする方法です。

5. 税理士事務所だけでは提案できない独自の節税対策

「税金を安くこと」は税理士の専門分野です。

しかし近ごろは税金だけでなく社会保険料の負担も軽視できません。法人の場合、社会保険は強制加入ですから従業員分の負担も合わせると、実に人件費の27%にまでなります。当事務所は税理士事務所だけでなく社会保険労務士事務所でもあります。

社会保険についてはもちろん税理士ではく社会保険労務士の専門分野です。ときに社会保険料の相談も受けている税理士がいるようですが、社会保険労務士からすれば表面上の知識で対応しているに過ぎません。ほどんどの税理士が「相談者よりは知識がある」という程度です。逆に税金のことを少し知っている社会保険労務士から節税方法を教わったからといってあなたは信用してていいのですか?

やはり「餅は餅屋」=「社会保険料の相談は社会保険労務士」なのです。社会保険料に関する相談は社会保険の専門家である社会保険労務士にすべきなのです。

ここで話はかわりますが、社会保険料と税金に共通するのはともに「支出」であることです。しかし社会保険料にしかない性格があります。それは支出に対応して「保障」も持ち合わせているということです。先にも述べましたが税金はいくら支出しても受けれるサービスは変わりません。要するに掛け捨てです。

しかし社会保険料の支出は「保障」につながります。社会保険料は将来の年金のためだけではなく、不慮の事故による所得保障や、死亡による遺族保障などに備えた保険料でもあるのです。したがってどうせ払うなら「税金」ではなく「社会保険料」なのです。税金を100万払うくらいなら社会保険料を100万払った方が「活きた支出」になります。

寺田税理士・社会保険労務士事務所(社労士法人フォーグッド)は単に「税金を安くする」ということだけで提案はしません。これが税理士事務所だけでも、もちろん社会保険労務士事務所だけでも提案できない当事務所独自のサービスツールなのです。

以上のように社会保険料も考慮した具体的な節税方法が、どのような作用(メリット)と副作用(デメリット)を含んでいるのか、きちんと理解した上で節税方法を選択する必要があります。例えば、手元に資金(キャッシュ)がないなら、できるだけお金を使わない節税方法を選択する、将来の役員退職金の支給に備えて節税したいのであれば、課税の繰延べを検討する、家族が多い場合には税金を安くして社会保険料を払うなどです。

続いて、節税に関してよくお客さまから質問を受ける話題について、順番に説明していきます。

節税対策について その2

節税と脱税の違い

税金を安くする方法はいろいろありますが、税法に従っている以上「節税」と言えます。しかし、税法に従っていない方法により税金を安くする行為は「脱税」行為です。一般的には、売上を除外してしまう、在庫数量をごまかしてしまう、経費を水増しするなどの行為は「脱税」行為です。

しかし実務上は、税法に従っているか、あるいは従っていないかについては、解釈の幅があるのも事実です。一般的には、グレーゾーンと言われますが、グレーな部分に関しては、私たちは、当然、納税者に有利な解釈で税法と適用しようと考えます。ところが、税務署は、適正な課税の見地から、税法を適用しようと考えるため、そこに見解の相違が生まれます。なお、このグレーな部分については、明確に税法に従っていないと言えるものではないため、決して脱税とはなりません。

節税対策について その3

法人と節税ニーズ

税金は、それを支払うことによって受ける公共サービスとは無関係です。受ける利益(公共サービス)が変わらないのであれば、できるだけ最小限にしたいと経営者が考えるのも無理はありません。ましてや、法人の社長としては、多額の法人税を払うくらいなら自分の役員報酬を取りたいと考える方も多いかと思います。できるだけ節税をして最小限のコスト(税金)で、今までと同じ公共サービスを受けたいと考えます。そのため法人の社長にとっては、法人の利益と自分の役員報酬のバランスに意識を置かれる方が多いのが実情です。

節税対策について その4

節税のしずぎ

お金を使う節税を活用することで、一時的に利益(課税所得)の先送りをすることができます。しかし、それは決算書に費用として計上する必要があるため、会社規模に見合わない大きな支出をすることによって、会社の決算書をゆがめてしまうおそれがあります。また余分な支出となって資金ショートにつながる可能性もあります。節税に一生懸命で決算書の内容を悪くしてしまい銀行の格付けが下がってしまったり、身の丈を超えた支出による節税には注意が必要です。

節税対策について その5

節税本の鵜呑みは危ない

世の中には節税に関して書かれた本はたくさんあります。さらに、毎年、出版もされます。それだけ、節税に関する関心が高い証拠だとも言えますが、節税本の内容に関しては、注意が必要です。経営者の方が単純に節税本だけを利用して節税するには、かなりのリスクが伴います。節税本を利用する場合には、参考程度にとどめて、自社に適用できるか、顧問税理士ときちんと相談するのがいいでしょう。

以上、ざっと節税に関する話です。どうですか、読まれた感想は?しっかりとした税務知識に基づいて経営に与える影響も考慮した節税は行うべきですが、過度な節税は絶対にしてはいけません。

注意すべきポイント

1.法令が毎年変更になる(常に法令が改訂された最新版でないと意味が無い)

2.状況が異なれば節税方法も変わる(すべての前提条件を網羅して節税方法を説明することはできない)

3.誇張された表現の記載が多い(単なる課税の繰延べなのに永遠に税金が得するように表現されている)

節税対策について その6

主な節税の例

では一般的な節税の例をご紹介したいと思います。

1. 法人税・所得税の節税

法人税や所得税の節税には、以下のような方法があります。

各方法ごとの初歩的な手法や簡単な説明を記載しておきます。

1)各税の税率の差を利用する

税率差とは、個人所得税と法人税の税率の差のことを言います。個人・法人間の税率差と、法人・法人間の税率差があります。更には個人・個人間の税率差もあります(給与を社長で取るか奥さんで取るかなど)。したがって役員報酬控除する前の利益について、役員報酬で取りすぎることも会社に利益を残しすぎることも得策とは言えません。一人の名義で報酬を取りすぎることも得策ではありません。個人・法人間の税率差を考慮しバランスを取ることが大切です。『如何に所得を分散させるか』です。これらの税率差を活用することで、継続的に税負担を節減できます。

2)繰越欠損金を有効活用する

この方法は、既存の繰越欠損金を当期発生した利益で消化しきることで達成できます。そのためには、今後数年間の利益管理を行い、計画的に利益を計上することが必要となります。十分な利益が計上できそうにない場合は、翌期以降の役員報酬を調整したり、目減りしている所有資産の処分を見送ったり、減価償却を一時停止する等の方法により、調整が可能となります。

3)税額控除や特別控除等の政策減税を活用する

この方法は、税法で認められている各種の税額控除や特別控除を漏れなく適用することで達成できます。ただし、適用要件が複雑であったり、厳格に順守する必要があるケースが多いため、事前に適用対象となるか否かの確認が重要となります。一見、適用対象とならないような場合でも、取引条件を少し変えるだけで適用可能になることもあるので、しっかりとした事前の確認作業が必要となります。また、適用対象となる資産の範囲も広範囲に及んでいるため、税の専門家でも全ての適用対象資産を把握していないケースが多いのが実情です。お客様自身でもアンテナを高くし、適用対象となるか否かを取引の際に相手方業者等に確認しておくことが必要です。

4) 含み損を有する資産を利用する

含み損を有する資産を売却したり、あるいは評価損を計上することで、単発的ではあるものの、税金の節減が可能となります。

5)合法的な利益調整を行う

支払後1年以内に費用化される継続的役務提供対価を年度内に1年分前払いしたり、固定資産税等の租税公課を未払計上する、貸倒引当金の繰入額を調整すること等で、税法の枠内で合法的な利益調整をして節税を図ります。ただし、この方法による節税額は一般に小額であり、効果も1期限りとなるケースが多いです。

6)税金の繰り延べを行う

特別償却や圧縮記帳、レバレッジドリースの活用により、現時点で支払うべき税金を将来に先送りすることで、当期の税金を節減できます。資金流出を伴うことと、将来の増税につながるデメリットはありますが、まとまったた金額で当期の節税が可能となります。

7)将来収益につながる先行投資等に赤字を利用する

新事業の立上等にあたり生じる先行投資等による赤字と、既存事業の黒字を通算することで節税を図ることができます。

8)その他ケースバイケースの方法

上記(1)~(7)のポイントでは補足しきれないお客様特有の事情に応じ、組織再編成等を含めケースバイケースで節税を図るものであり、当事務所の真価が問われます。

以上は一般的な節税方法ですが、実際にはどの方法をどの程度活用するかについは各会社の実情によって違ってきます。したがって会社の実情を十分に把握したうえで、これらの方法の「どれを」「いつから」「どのように」「どれだけ」活用するかを検討します。要するに、その会社独自の効果的な節税スキーム(計画)を企画し提案します。

![]()

2. 消費税の節税

消費税の節税のポイントには、主に次のような点があります。各ポイントごとの初歩的な手法や簡単な説明を記載しておきます。

1)法人を資本金1,000万円未満で新設して免税期間を活用する

個人事業主が法人成する等に際し、新設する法人の資本金を1,000万円未満とすることで、法人の設立後2期間は消費税を納める義務が免除されます。

2)売上高を免税点以下に抑える

売上高を毎期1,000万円未満に抑えることで消費税を納める義務が免除されます。

3)簡易課税制度を活用する

売上高を毎期5,000万円以下に抑えることで、簡易課税制度を利用することができます。建物等の固定資産の売却を行う場合や、お客様の事業に係る経費が人件費を中心としているような場合、簡易課税を適用することで、消費税の負担を大幅に節減できる可能性があります。

4)多額の設備投資を行う場合に確実に消費税の控除を受ける

毎期の売上高が5,000万円以下で簡易課税制度を選択しているお客様や、毎期の売上高が1,000万円以下のため消費税を納めていないお客様が、自社ビル建築等で多額の設備投資を行う場合、一定の手続きを踏むことで、設備投資資金に係る消費税の還付を受けることが可能となります。

5)その他ケースバイケースの方法

上記(1)~(4)のポイントでは補足しきれないお客様特有の事情に応じ、ケースバイケースで節税を図るものであり、当事務所の真価が問われます。

消費税についても、法人税や所得税の節税プラン検証時と同じように、これらのポイントを単独あるいは組み合わせて、お客様向けの効果的な節税プランをオーダーメイドで検討します。

また、これらの節税策の検討に当たり、種々の税金否認リスクが生じますので、否認リスクも総合的に検討したうえで、お客様において実行するか否かのご判断いただきます。

3. 相続税・贈与税の節税

相続税や贈与税に対する対策を行う場合のポイントには、次のような点があります。以下に、節税ポイントについて簡単な説明を記載しておきます。

1)贈与税の非課税枠110万円を有効活用し相続財産を減少させる

毎年の非課税枠110万円を活用し、贈与税が生じない範囲で、相続人やお孫さん等に数年~数十年かけて財産を移転することで、相続財産を減少させ、最終的な相続税の負担を節減することができます。

2)相続時精算課税を有効活用する

将来的に値上がりが予測される財産について、評価額が低い時点で相続時精算課税を活用して生前贈与することで、総額での相続税額を節減することができます。

3)所有不動産を賃貸することで、財産評価額を引き下げる

所有不動産について、賃貸契約を締結し、賃貸することで建物と土地の評価額を引き下げることができ、相続税の節減を図ることができます。

4)不動産投資や有価証券投資を行う

現預金や借入金により、賃貸不動産や上場有価証券を購入することで、一般には相続税の節減を図ることができます。ただし、賃貸不動産の価値が将来的に下がったり、空室が想定以上に発生する可能性があり、上場有価証券の発行会社が倒産する可能性等もあります。このような事情が生じた場合、相続税の節減額以上に損失が発生する可能性もあります。

5)非上場株式の評価額を引き下げる

非上場株式の評価額を引き下げる方法は種々あります。各会社の状況に応じ、適切な対策を講じることで、計画的に評価額を引き下げて相続税の節減を図ります。

6)非上場株式の納税猶予を活用する

非上場株式の納税猶予を活用することで、非上場株式に係る相続税額の最大8割を節減できます。ただし、納税猶予による節税額は、お客様(被相続人)の財産の状況により大きく異なるものであり、また納税猶予制度を適用すると、その後の会社経営に大幅な制限が生じる等のデメリットもあります。

7)生命保険契約を活用する

生命保険契約に加入し、死亡保険金額を相続税の非課税枠の範囲内とすることで、相続開始時までに支払った保険料相当額だけ相続財産を減少させることが可能となります。また、死亡保険金により、納税資金等を手当てすることも可能となります。

8)小規模宅地の特例を有効に活用する

小規模宅地の特例を十分に活用できるように、生前の居住形態等を調整することで相続税の節減が図れます。

9)遺産分割方法を検討する

相続発生後の遺産分割方法を最適化することで、配偶者控除の適用等により、相続税の節減が図れます。

10)その他ケースバイケースの方法

上記(1)~(9)のポイントでは補足しきれないお客様特有の事情に応じ、ケースバイケースで節税を図るものであり、当事務所の真価が問われます。

相続税や贈与税は、関係当事者が多岐にわたり、財産・債務の種類も多岐にわたることから、その対策も極めて複雑かつ多岐にわたるものとなります。また、関係当事者(相続人)の複雑な利害が絡んだり、事業承継問題とも密接に絡むため、単純に税負担を節減することだけを検討すればよいと言うものでもありません。

さらに、相続財産が不動産や非上場株式等の換金性が乏しい資産を中心としている場合、納税額が多額に及ぶ一方、納税に必要な現預金が不足するケースも考えられます。

代償分割を行う場合の代償資金が不足する可能性も考えられます。このため、相続税対策を検討するにあたっては、節税の他に、相続人間の利害調整や事業承継問題、納税資金・代償資金の確保も重要なポイントとなってきます。いずれにしても、相続(税)対策は、問題が複雑であり、一朝一夕には解決できるないケースも多いと思いますので、問題が顕在化してからでは既に手遅れとなっている可能性も考えられます。このため、できるだけ早い時期から、様々なケースを想定し、多面的な相続(税)対策を始めることが有効となります。

当事務所では、お客様のおかれた状況を十分に把握したうえで、ご相談頂いた時点で最も有効と考えられる相続(税)対策をオーダーメイドで組成し、提案します。

なお当然ですが、相続(税)対策を実行するに当たり、種々の税金否認リスクや相続人間のトラブルリスク、事業承継上のリスクが生じる可能性がありますので、それらリスクの高低や影響を総合的に検討したうえで、最終的に実行するか否かを、お客様ご自身でご判断いただくこととなります。

節税対策について その7

最後に:初回無料相談受付中です

以上、節税の考え方の一部をご紹介しましたが、当事務所では、これらを踏まえて最善の節税対策をご提案させていただきます。 会社の節税対策の状況について、顧問のお客さま以外でも診断させていただいております。

初回のご相談は無料です。お気軽にお問合せください。