2024年版|わかりやすく定額減税を適用する年末調整ガイド:対象者確認から申告書の記入方法まで

公開日: 2024.11.11

最終更新日: 2024.11.16

はじめに

2024年版|定額減税を確実に活用する年末調整準備ガイド

2024年の年末調整は、急遽導入された定額減税制度により、従来と異なる対応が求められます。今年は新たな書式変更や申告書の不備によって定額減税が適用されないリスクもあるため、従業員と給与計算担当者双方がしっかりと準備することが重要です。本記事では、書式変更の詳細や見落としやすいポイントを解説し、ミスを防ぐための対策を提供します。

※ 参考:国税庁「定額減税特設サイト」

1. 2024年の年末調整における定額減税制度の概要

2024年に導入された定額減税は、所得税と住民税から一律に控除が行われ、家計の負担軽減が目的とされています。

年末調整のまえに定額減税のおさらい

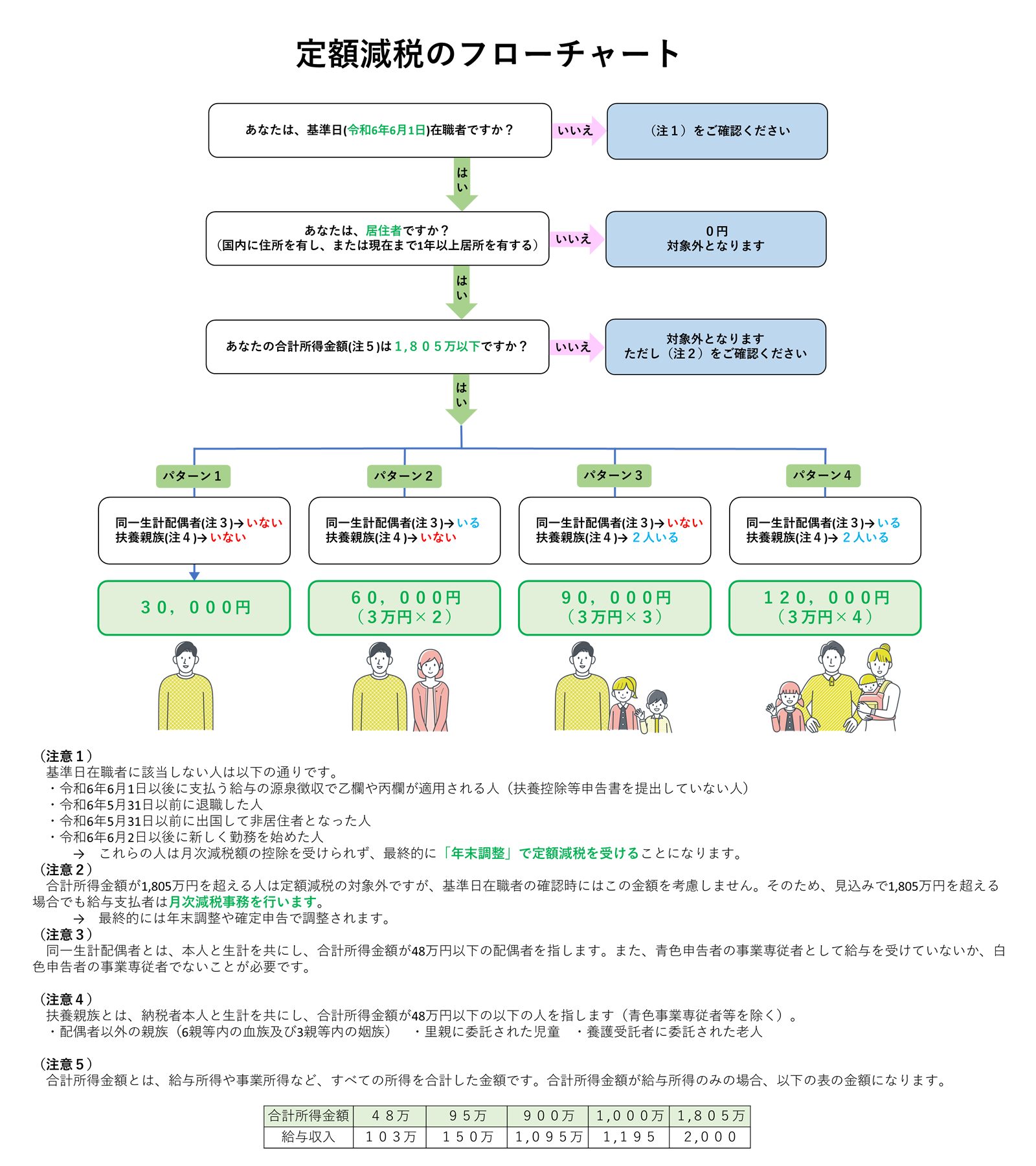

定額減税は、2024年度の税制改正により開始された制度で、その対象者や減税額、給与所得者における適用方法は以下の通りです。

控除額

- 所得税:納税者本人および扶養親族1人あたり3万円

- 住民税:納税者本人および扶養親族1人あたり1万円

定額減税の対象者※1

1.納税者(従業員)本人:2024年分の合計所得金額が1,805万円以下

2.同一生計配偶者:国内居住で、合計所得金額が48万円以下の配偶者

3.扶養親族:国内居住で、合計所得金額が48万円以下の扶養親族

※1 参考:国税庁「令和6年分所得税の定額減税について(給与所得者の方へ)」

解説

1.納税者(従業員)本人

合計所得金額が1,805万円以下であれば対象となり、給与収入のみの場合は年収2,000万円以下が条件です。対象者全員について年調減税事務が必要です。

2.同一生計配偶者

国内に居住し、合計所得金額が48万円以下の配偶者が対象です。なお、従業員本人の所得が1,000万円を超えて配偶者控除が受けられない場合でも、定額減税の対象にはなります。この場合、配偶者控除等申告書や扶養控除等申告書には記載されず、「年末調整に係る定額減税のための申告書」で別途申告が必要です。

3.扶養親族

国内居住で、納税者と同一生計にある合計所得金額48万円以下の扶養親族が対象です。年末調整時点(2024年12月31日)での現況が基準で、扶養控除等申告書の「住民税に関する事項」欄に記載された扶養親族も年調減税事務に含めます。2024年6月2日以降に生まれた子どもや、同年6月2日以降に死亡した扶養親族も対象となります。

正確な扶養親族や同一生計配偶者の情報の把握が必要です。また、複数の勤務地がある場合やアルバイト収入などがある扶養親族がいる場合も注意が必要です。

なお定額減税しきれない方には調整給付があるため安心です

○○○

定額減税しきれない方には調整給付制度があるので安心です。定額減税しきれなかった分は『定額減税補足給付金(調整給付金)』として支給されます。 定額減税の対象者のうち、控除可能額が所得税3万円(住民税1万円)を超え、源泉徴収や年末調整で減税しきれなかった分については、別途『定額減税補足給付金(調整給付金)』として支給されます。この調整給付制度は、定額減税により控除しきれなかった額を補填するためのもので、支給開始は2024年夏以降の予定です。詳しい給付についてはお住まいの市区町村へお問い合わせください。

定額減税補足給付金(調整給付金)の対象者の確認

調整給付の対象者は、2024年度の市民税・県民税の納税者で、定額減税可能額が所得税・住民税額を上回り減税がしきれない見込みのある方です。以下の条件に該当する場合は対象外となります。

- 前年の合計所得金額が1,805万円を超える方

- 前年の合計所得金額が所得割非課税限度額以下の方

- 所得控除により課税総所得金額等がゼロの方

- 税額控除により定額減税前に所得割額がゼロの方

調整給付額の計算方法

調整給付の額は、定額減税しきれなかった分を基に1万円未満を切り上げて1万円単位で支給されます。

たとえば、所得税の定額減税分が2万5,000円引ききれなかったとしたら、調整給付は3万円が支給されます。

2. 年末調整での定額減税の手順

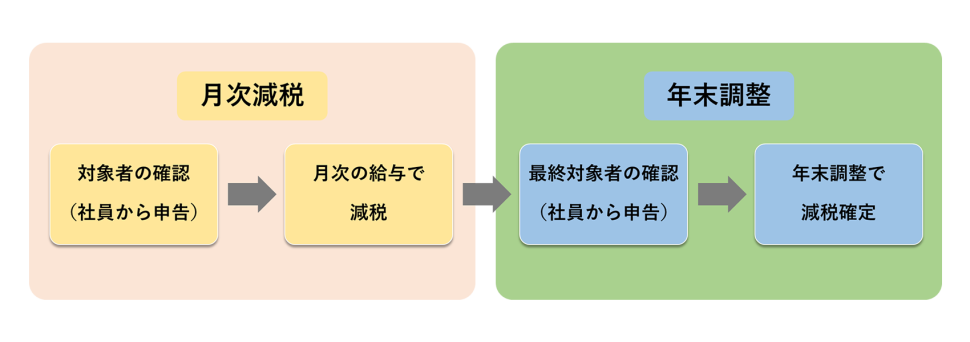

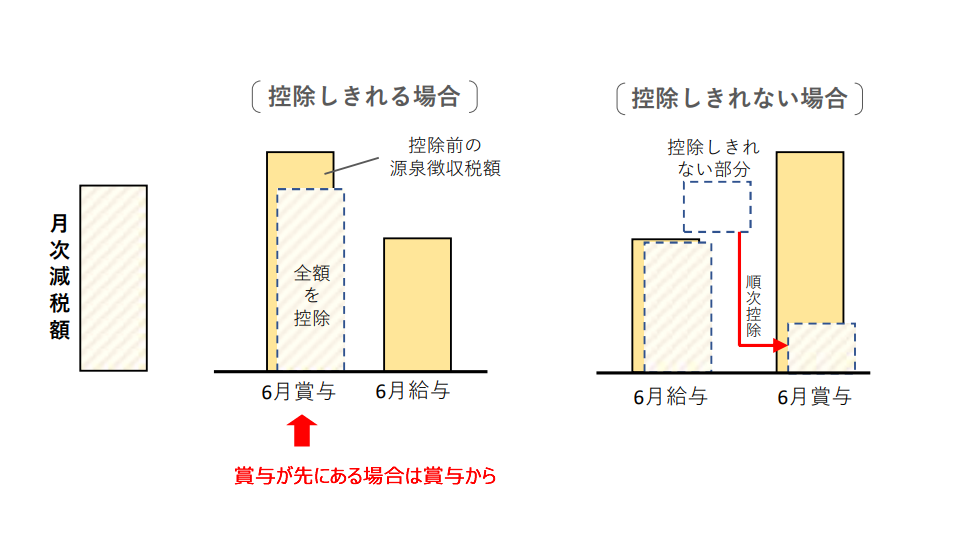

毎月の定額減税の控除方法(月次減税)

- 最初の控除:2024年6月1日以降、最初に支払われる給与や賞与から定額減税額が控除されます。

- 残額の処理:控除しきれなかった金額がある場合、2024年中に支払われる以後の給与や賞与から順次控除します。

1. 年末調整における対象者の確認

年末調整の対象者が原則として年調減税事務の対象者です。

書類の提出

年末調整では、「基礎控除申告書」や「保険料控除申告書」などを従業員から提出してもらいます。定額減税に伴い、各申告書には追加項目があるため、従業員が正確に記入できるよう案内しましょう。

主な申告書の名称

- 令和6年(2024年)分扶養控除等(異動)申告書

- 令和7年(2025年)分扶養控除等(異動)申告書(簡易対応様式あり)

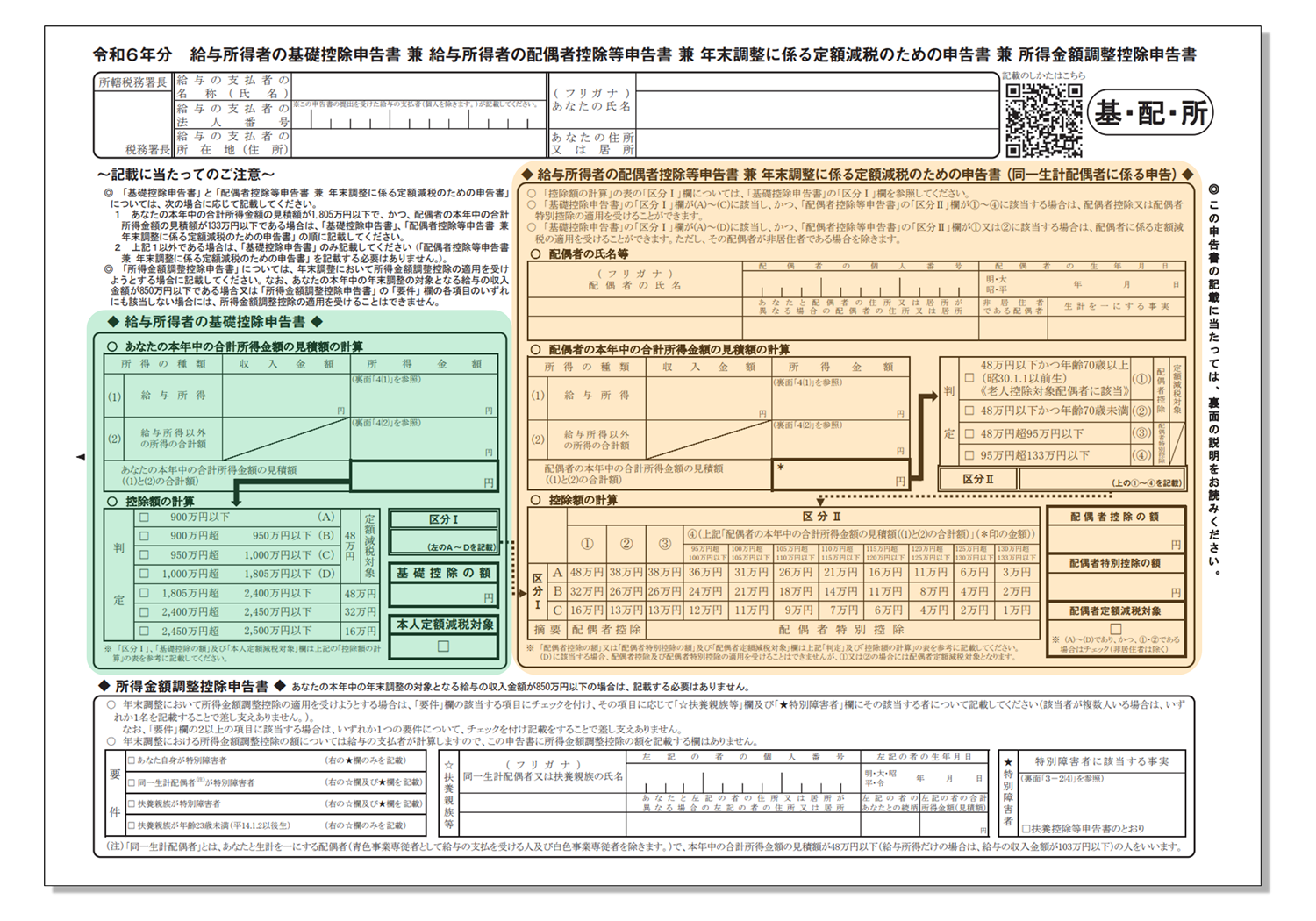

- 令和6年(2024年)分基礎控除申告書兼配偶者控除等申告書兼年末調整に係る定額減税のための申告書兼所得金額調整控除申告書

- 令和6年(2024年)分保険料控除申告書

ただし、年末調整の対象者で、給与所得以外の所得を含めた合計所得金額が1,805万円を超える見込みのある人については、年調減税額の控除を適用せずに年末調整を行います。

※注:通常、基礎控除申告書(図1のグリーン部分)などを従業員から提出してもらうことで合計所得の見積額を把握しますが、基礎控除申告書等の提出がない場合は、従業員に口頭やメールで収入見積もりを伝えてもらい、年調減税の対象かどうか判断することが可能です。

2. 年調減税額の計算

各対象者の年調減税額は、年末調整時に従業員から提出される扶養控除等申告書をもとに、同一生計配偶者の有無や扶養親族の人数を確認して計算します。

年調減税額の計算で考慮すべき「同一生計配偶者」や「扶養親族」の定義は以下の通りで、これは月次減税時と同様です。また、いずれも国内居住者に限定されます。

同一生計配偶者

年調減税額の計算対象となる同一生計配偶者には、次のいずれかの条件を満たす配偶者が含まれます。

- 「配偶者控除等申告書」(図1のオレンジ部分)に記載された控除対象の配偶者

- 合計所得金額が48万円以下で、「年末調整に係る定額減税のための申告書」(図1のオレンジ部分

)に記載された配偶者

図1:令和6年(2024年)分基礎控除申告書兼配偶者控除等申告書兼年末調整に係る定額減税のための申告書兼所得金額調整控除申告書

扶養親族

年調減税額の対象に含まれる扶養親族には、所得税法上の控除対象扶養親族に加えて、16歳未満の扶養親族も含まれます。

「給与所得者の扶養控除等(異動)申告書」および「年末調整に係る定額減税のための申告書」(図1のオレンジ部分)に記載された控除対象扶養親族および16歳未満の扶養親族(扶養控除等申告書において住民税に関する事項として記載)も年調減税額の計算対象となります。

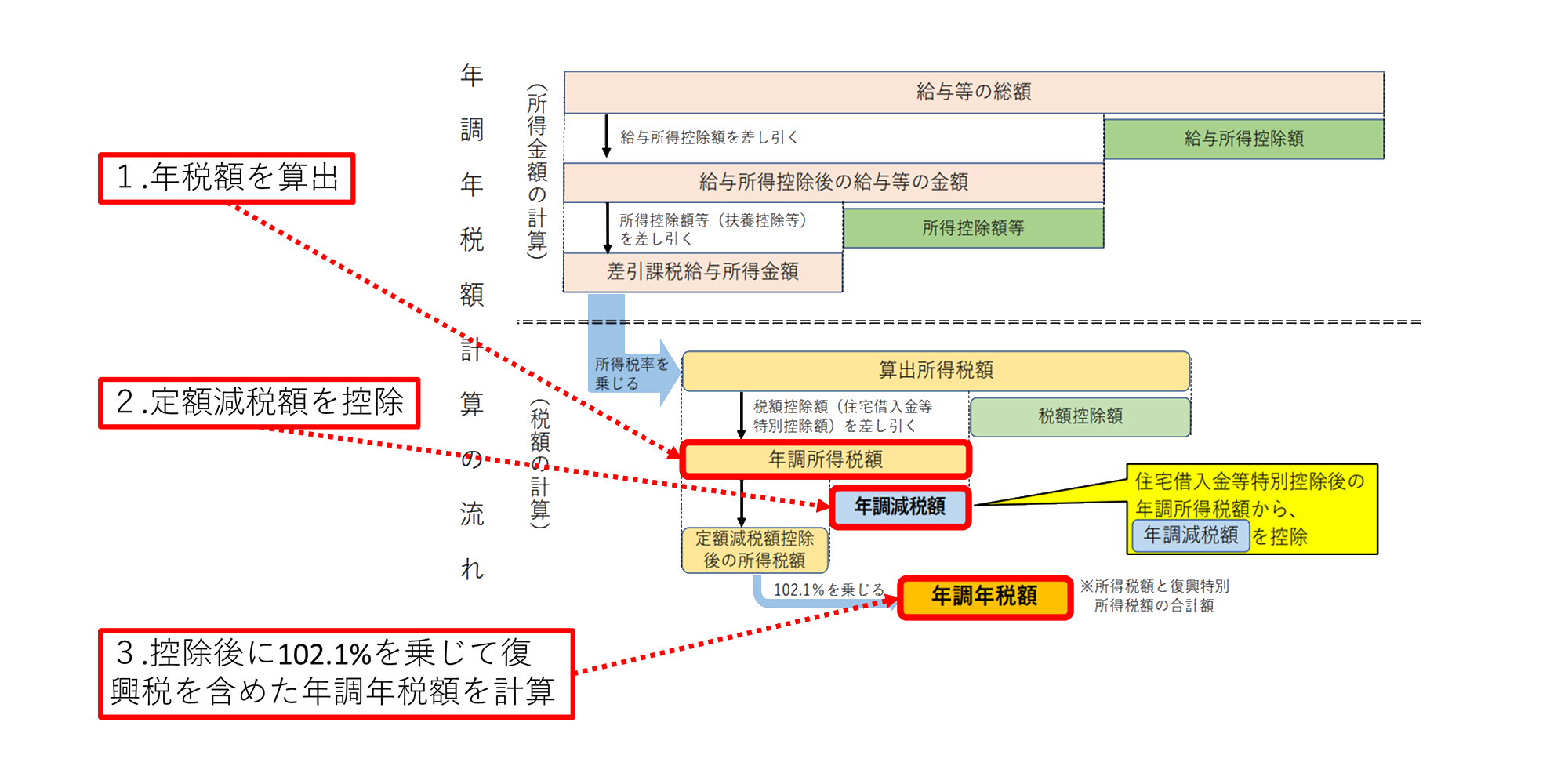

3. 年調減税額の控除

通常通り年末調整で年調所得税額を算出後、年調減税額を控除し、控除後の金額に102.1%を乗じて復興特別所得税を含めた年調年税額を算出し、過不足の精算を行います。

3. 年末調整における定額減税額(年調減税額)の計算の方法

- 年税額を算出

- 定額減税額(年調減税額)を控除

- 控除後に102.1%を乗じて復興特別所得税を含めた年税額を計算

出典:国税庁「給与等の源泉徴収事務に係る令和6年分所得税の定額減税のしかた」

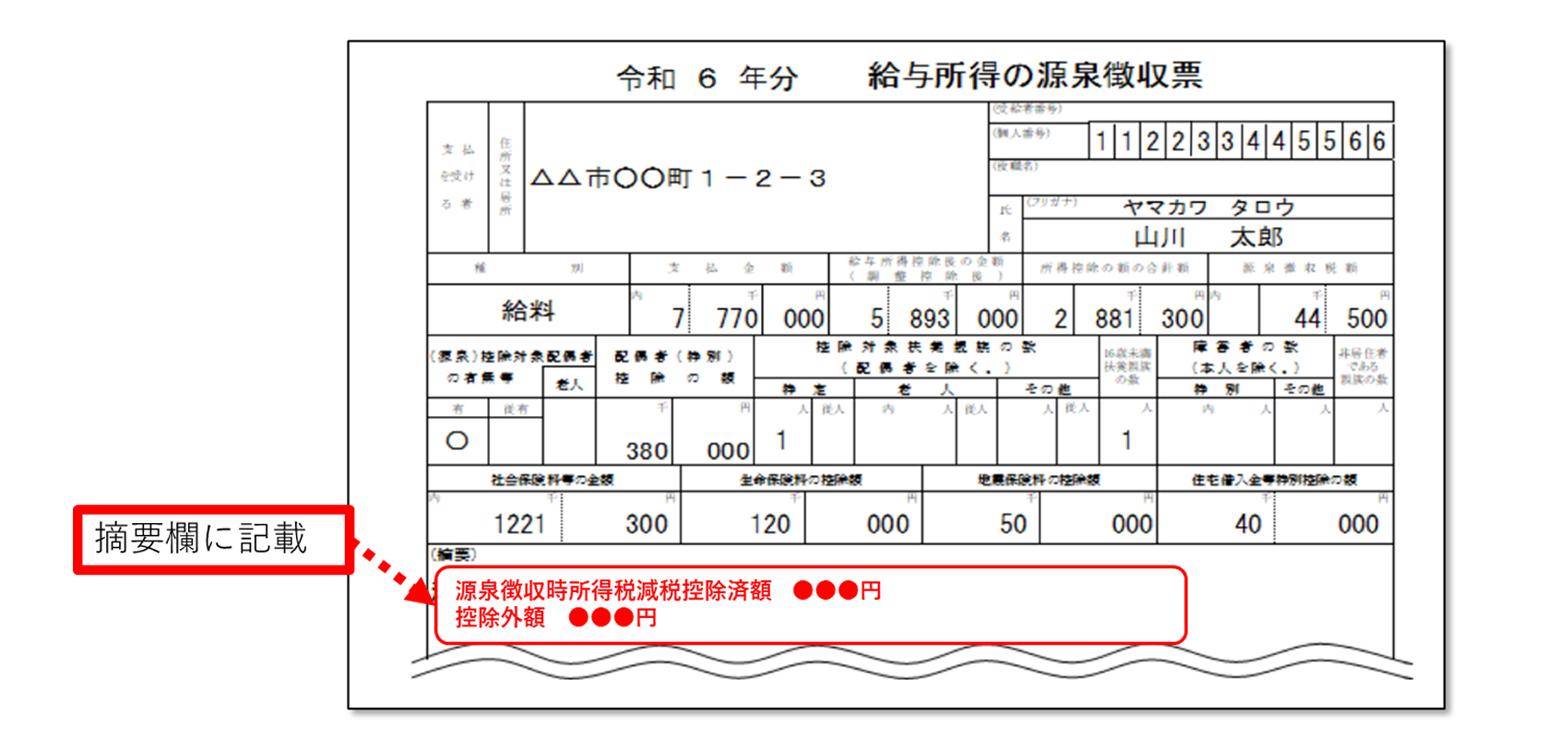

4. 源泉徴収票への記載方法

年末調整終了後に作成する源泉徴収票には、次の記載が必要です。

- 摘要欄:「源泉徴収時所得税減税控除済額●●●円」

- 控除外額:控除しきれなかった金額がある場合、「控除外額●●●円」と記載し、控除外額がない場合は「控除外額0円」とします。

出典:国税庁「給与等の源泉徴収事務に係る令和6年分所得税の定額減税のしかた」

また、源泉徴収税額欄には、年調所得税額から年調減税額を控除し、102.1%を乗じて算出した年調年税額を記載します。

所得税の定額減税に関する「税務相談チャットボット」のご紹介

国税庁は、2024年の所得税の定額減税についての疑問に答える「税務相談チャットボット」を提供しています。このチャットボットは、税務職員ふたばがあなたの質問に答える形で、わかりやすくサポートします。

アクセスは簡単です。こちらのリンクからどうぞ。https://www.chat.nta.go.jp/teigakugenzei/app?utm_source=ntahome_teigaku

税務相談チャットボット。チャットボットでは、知りたい内容をメニューから選ぶか、「いくら減税されるか」といった簡単な質問を入力するだけで、迅速に回答が得られます。

所得税の定額減税について手軽に情報を得たい方は、ぜひこの便利なチャットボットをご活用ください。

5. おわりに

定額減税対応で失敗しないために

今年の年末調整は、新たな定額減税制度に対応するための書式変更や記入内容が増えたことにより、例年と比べて複雑化しています。対象者の正確な確認と減税額の適用が重要であるため、給与担当者としても各書類の再確認を徹底しましょう。年末調整の対応を適切に行い、スムーズにシーズンを迎えるための準備を進めてください。

関連記事『税理士が徹底解説!定額減税と減税しきれなかった人への調整給付の仕組み』

税理士が解説する2024年の定額減税と調整給付の全貌をお届けします!

2024年に施行される新しい税制改革で、多くの納税者が恩恵を受ける定額減税がスタート。しかし、全ての納税者がこの減税をフルに活用できるわけではありません。そんな時に役立つのが「調整給付」です。

この記事では、定額減税の基本から、減税しきれなかった場合の調整給付の仕組みまでをわかりやすく解説。さらに、具体的な申請手順や計算方法も詳しく説明しています。2024年の税制改正で得するための情報を見逃さないように、ぜひご一読ください。詳しくはコチラ↓↓↓

『税理士が徹底解説!定額減税と減税しきれなかった人への調整給付の仕組み』

関連記事『2024年最新!今知るべき「4万円(所得税3万,住民税1万)の定額減税と調整給付」の実施方法を税理士が解説!』

2024年、新たな経済対策として「定額減税」と「調整給付」がスタートします。年収2,000万円以下の方に所得税3万円、住民税1万円で合計4万円の減税が適用されます。さらに、減税しきれなかった分は調整給付として支給されます。詳しい実施方法や対象者について、税理士がわかりやすく解説します!

詳しくはコチラ↓↓↓

『2024年最新!今知るべき「4万円(所得税3万,住民税1万)の定額減税と調整給付」の実施方法を税理士が解説!』

関連記事『2025年最新!非課税世帯3万円 子供1人につき2万円加算 電気ガス代補助も再開』

2025年最新!非課税世帯3万円!子供1人につき2万円加算!電気ガス代補助も再開!

2025年の最新支援策が明らかに!住民税非課税世帯への3万円給付や子ども1人につき2万円の加算、さらに電気・ガス代補助が再開されます。家計負担を軽減するための具体的な内容を徹底解説!「103万円の壁」の影響やガソリン代補助の今後についても触れています。このチャンスを逃さず、生活を支える情報をチェックしましょう。

詳細は記事でご確認ください。↓↓↓

『2025年最新!非課税世帯3万円 子供1人につき2万円加算 電気ガス代補助も再開』