106万円の壁を気にせず働く方法:50人以下の企業で手取りを守る理由とは?税理士社労士が解説

公開日: 2024.09.16

最終更新日: 2024.10.05

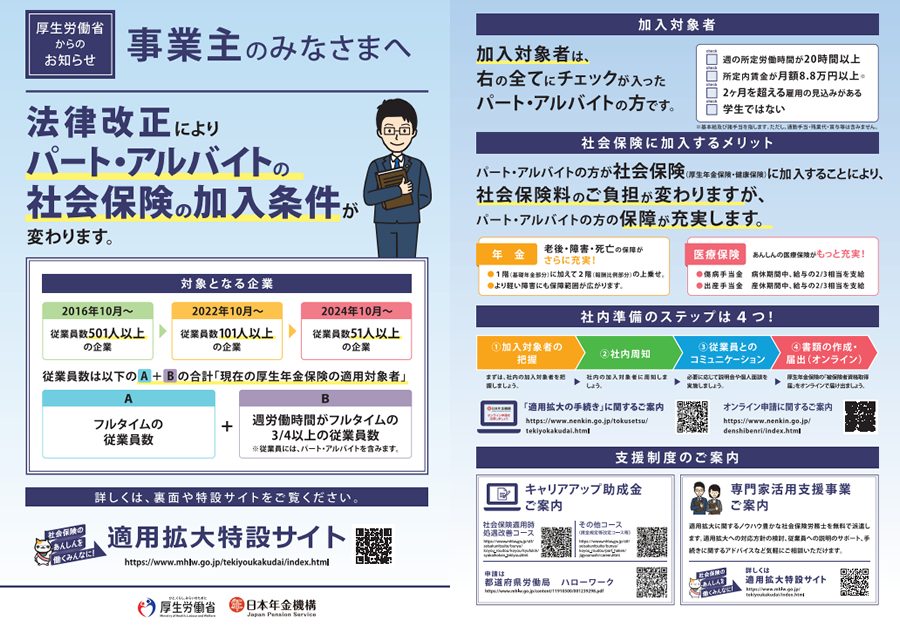

2024年10月から51人以上の企業には社会保険加入の範囲が拡大

2024年10月から、社会保険の適用拡大により「106万円の壁」が多くのパートタイム労働者に影響を及ぼすことが予想されます。この制度改正は、被保険者数が51人以上の企業に勤めるパートタイム労働者に適用され、年収が106万円を超えると、社会保険への加入が義務付けられます。

これまで、社会保険の加入義務は被保険者数が501人以上の企業に限定されていましたが、2024年の改正により、中小企業にもこのルールが適用されるようになります。この「106万円の壁」を超えることで、社会保険料が引かれるため、手取り収入が減少する可能性が高まります。しかし、50人以下の企業で働くことで、手取りを減らさずに済む方法があります。

106万円の壁とは?

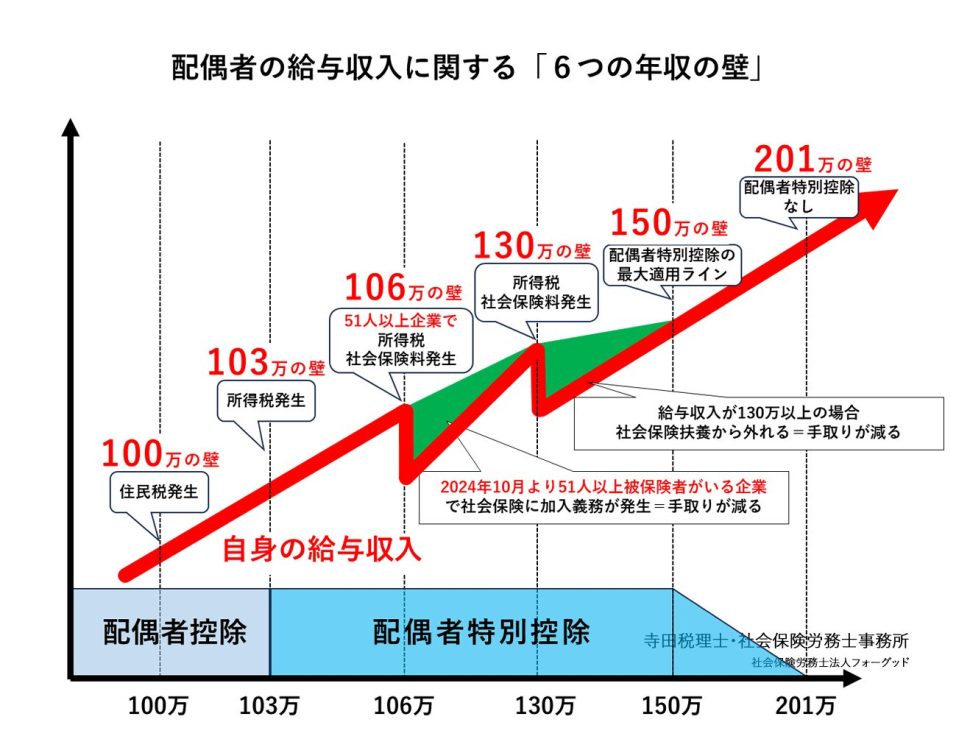

「106万円の壁」とは、年収106万円を超えた場合に、社会保険への加入義務が発生するラインを指します。これにより、パートタイム労働者も社会保険料(健康保険や厚生年金)を負担することになり、手取りが減るのです。全国的に最低賃金の引き上げも毎年される予測があり年収106万円を超える方が増えると予想されています。

具体的には、以下の条件を満たすパートタイム労働者が対象となります

- 週の所定労働時間が20時間以上

- 月収が8.8万円(年収106万円相当)以上

- 勤続期間が1年以上見込まれる

- 被保険者数が51人以上の企業にも適用(被保険者数が51人の判断は、個人事業主の場合は適用事業所単位、法人の場合は法人単位)

これにより、従来の「130万円の壁」に加え、年収106万円を超える場合でも社会保険加入の対象となり、結果的に手取りが減少するケースが増えるでしょう。この制度改正は、パートタイム労働者やその家庭にとって、家計の見直しを迫られる大きな転換点となる可能性があります。

図解を使って106万円の壁の理解しましょう

特にわかりやすくするために、図解で106万円の壁による手取り減少の具体例を紹介します。この図では、106万円を超えた場合にどの程度手取りが減少するかを示しています。手取りが減らない働き方の選択肢として50人以下の企業を選ぶ方法もわかりやすく解説しています。手取りを維持しながら働くための有効な選択肢として、ぜひご覧ください。

解説

この図解では年収100万から105万円までは若干の住民税や所得税が発生する程度で手取りは維持されますが、年収106万円を超えると社会保険料が引かれ、手取り収入が一気に減少します。これまで「130万円の壁」が注目されていましたが、106万円の壁も同様に手取りに大きな影響を与える要素です。この図解を使って、手取りの減少を防ぐための対策を検討してください。

50人以下の企業を選ぶメリット

ここで注目すべきなのは、従業員が50人以下の企業では、この106万円の壁の影響を受けないということです。つまり、年収106万円を超えても、社会保険への加入義務が発生しません。これにより、手取り収入が減ることなく、収入を増やすことが可能になります。

50人以下の企業を選ぶメリット

1.社会保険料負担がない

従業員が50人以下の企業では、社会保険の適用範囲ではないため、年収が106万円を超えても130万円までなら社会保険に加入する必要がありません。これにより、手取りを維持しながら働くことができます。

2.収入を増やしやすい

106万円以上の収入を得ながら社会保険料の負担を避けることができるため、50人以下の企業で働くことで、実質的にな収入を増やしやすくなります。

3.これまで通り130万の壁だけを意識すればいい

50人以下の企業を選ぶことで、これまでどおり「130万円の壁」を意識した働き方ができます。

106万円の壁と130万円の壁の違い

106万円の壁は、年収106万円を超えると社会保険への加入が義務となり、社会保険料を自己負担することになります。

一方、130万円の壁は、年収130万円を超えると、配偶者の扶養から外れ、健康保険や年金に自分で加入する必要があるラインを指します。このラインを超えると、さらに手取りが減少する可能性が高まります。

50人以下の企業で働く場合のデメリット

1.保障が少ない

50人以下の企業を選ぶことで、社会保険(健康保険と厚生年金)に加入する必要がないので、自身の傷病手当金や公的年金(障害年金、遺族年金、老齢年金)の保障はありません。

まとめ

手取り収入を減らさずに働きたい方は、50人以下の企業を選ぶことがポイント

2024年10月からの社会保険の適用拡大により、被保険者数が51人以上の企業に勤めるパートタイム労働者は、年収106万円を超えると社会保険に加入する義務が発生します。しかし、50人以下の企業で働くことで、この106万円の壁を回避し、手取りを維持しながら収入を増やすことが可能です。

手取り収入を減らさずに働きたい方は、50人以下の企業を選ぶことが、賢明な選択肢となるでしょう。自分に合った働き方や収入調整を考える際に、このポイントをぜひ参考にしてみてください。

関連記事『配偶者控除の廃止が現実?130万や106万の年収の壁を突破するための対応策!税理士と社労士が解説』

配偶者控除の廃止が現実?130万や106万の年収の壁を突破するための対応策!税理士と社労士が解説

「配偶者控除の廃止」はいつから始まる?

今回は「配偶者控除の廃止」が現実となる可能性や「130万の年収の壁」「106万円の年収の壁」に関する最新情報を税理士と社労士がわかりやすく解説します。また2024年10月からの社会保険適用拡大では家計にどのような影響があるのか、具体的な対策やふるさと納税を活用した節税方法まで幅広くご紹介します。これからの社会保険の適用範囲拡大に備えた家計管理のヒントを知りたい方は必見です。

詳しくはコチラ↓↓↓

『配偶者控除の廃止が現実?130万や106万の年収の壁を突破するための対応策!税理士と社労士が解説』

関連記事『住民税非課税ってどんな人や家庭が対象?税金のプロがズバリ解説!』

今の時代に必要な住民税対策とは? 物価上昇や景気低迷で家計に悩むいま、住民税の非課税って具体的にどんな条件があるのか気になりますよね。節税のプロが住民税非課税の条件を解説します。この記事では、住民税非課税のノウハウを、税金のプロが分かりやすく解説します。詳しくはコチラ↓↓↓

『住民税非課税ってどんな人や家庭が対象?税金のプロがズバリ解説!』

関連記事『雇用保険の大改正!週10時間勤務でも失業保険の受給対象のメリットとデメリット』

2028年10月から、雇用保険の加入条件が大幅に緩和され、週10時間以上働く労働者も加入対象となります。

今回の記事では、雇用保険の改正内容を詳しく解説し、失業給付や育児休業給付などのメリット、さらに企業側や労働者への影響をわかりやすく説明します。

短時間労働者にとっての新たな支援制度の導入や、保険料負担のデメリットなど、2028年の改正に備えて知っておくべきポイントをまとめました。

経営者や人事担当者の方、そして短時間労働者の方もぜひご覧ください。

詳しくはコチラ↓↓↓

『雇用保険の大改正!週10時間勤務でも失業保険の受給対象のメリットとデメリット』