年金受給者の住民税非課税世帯の条件「155万の壁」「211万の壁」とは

公開日: 2024.11.24

最終更新日: 2025.11.08

はじめに

年金受給者が非課税となる「155万の壁」と「211万の壁」を詳しく知りたい

年金受給者にとって、「155万の壁」と「211万の壁」は住民税非課税世帯に該当するかどうかを分ける重要な基準です。これらの基準を満たすことで、住民税が免除されるだけでなく、保険料や医療費の負担軽減、さらには自治体の特典の対象になるといった多くのメリットが得られます。

この記事では、税理士の視点から「155万の壁」「211万の壁」の具体的な条件や背景、計算方法、そして非課税世帯になることで得られるメリットについて、2025年11月時点の最新情報をもとに詳しく解説します。

「155万の壁」と「211万の壁」とは?

「155万の壁」と「211万の壁」について

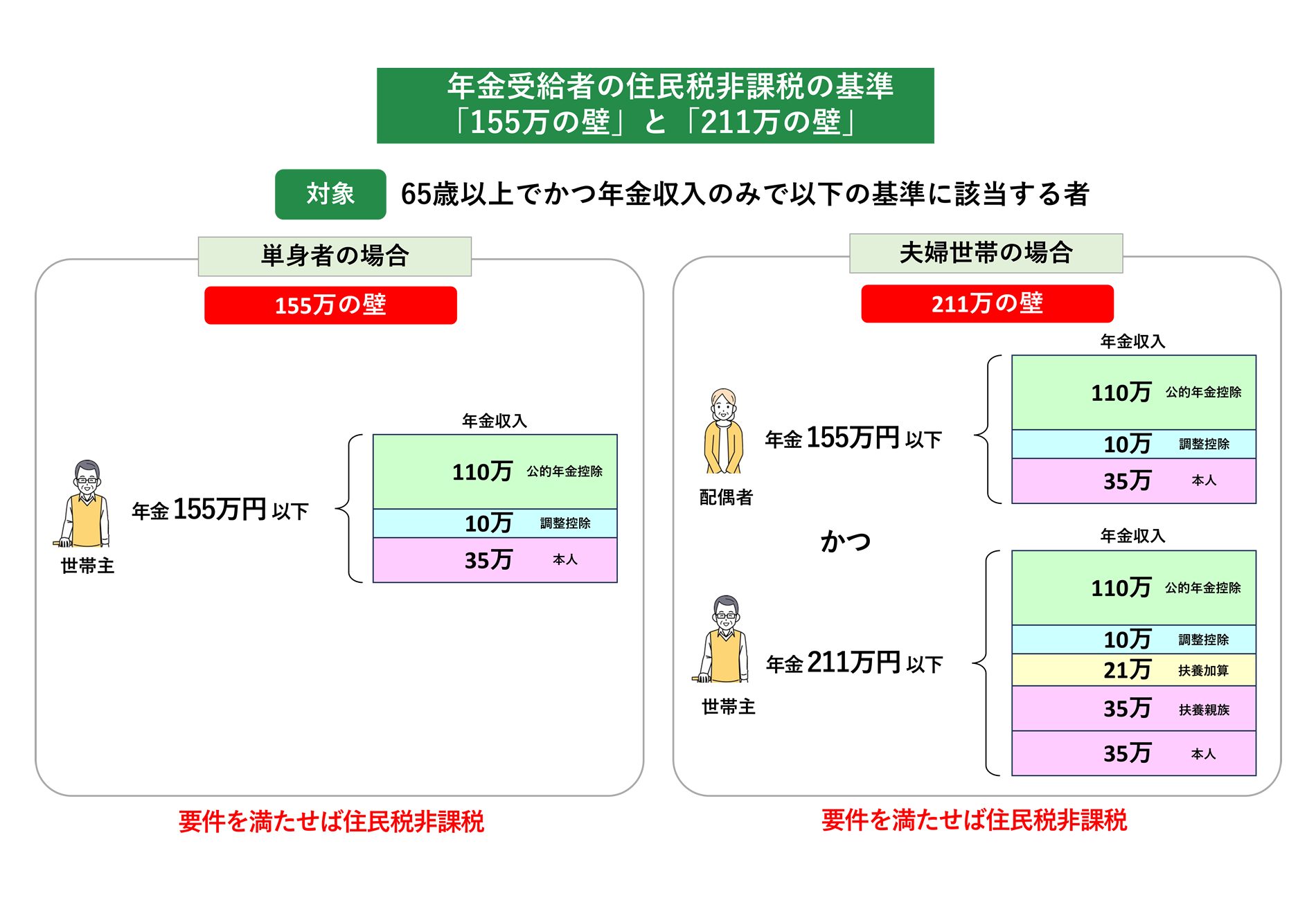

「155万の壁」と「211万の壁」の詳細は、以下の図をご覧ください。

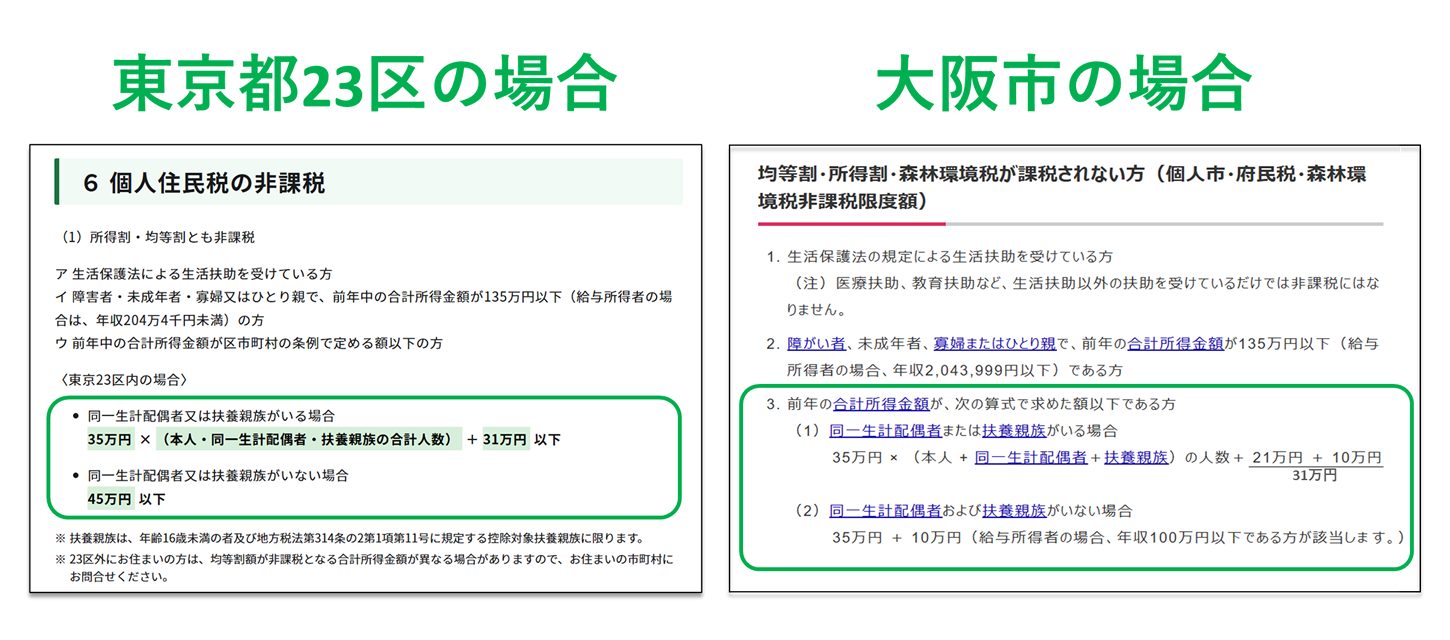

東京都23区、大阪市HPでも「非課税対象者の計算式」が記載されています

※東京都23区:「個人住民税の非課税」

※大阪市:「個人市・府民税・森林環境税が課税されない方」

まず65歳以上の方の公的年金等には110万円の控除がある

65歳以上の年金受給者の場合、公的年金等に係る雑所得の計算において、年金収入が330万円未満の方には110万円の控除が適用されます。この控除は、住民税の課税所得を大きく減らす重要なポイントです。以下の表の通りです。

| 区分 | 公的年金等の収入金額 | 公的年金等に係る雑所得の金額 |

|---|---|---|

| 65歳以上の方 | 110万円以下 | 0円 |

| 110万円超330万円未満 | 収入金額-110万円 | |

| 330万円以上410万円未満 | 収入金額×0.75-27万5千円 | |

| 410万円以上770万円未満 | 収入金額×0.85-68万5千円 | |

| 770万円以上1,000万円未満 | 収入金額×0.95-145万5千円 | |

| 1,000万円以上 | 収入金額-195万5千円 |

参考:国税庁「高齢者と税(年金と税)」

「155万の壁」とは?

「155万の壁」とは、65歳以上の単身者が住民税非課税世帯になるための基準です。この基準を超えると住民税が課税されるため、注意が必要です。

65歳以上で年金受給する単身者が住民税非課税世帯になる条件

計算式

例:年金収入155万円の場合

155万円 – 110万円(公的年金控除) – 35万円(基礎控除) – 10万円(所得金額調整控除※) = 0円(非課税)

※10万円は所得金額調整控除額(年金受給者は、所得金額調整控除(最大10万円)を適用可能です。詳細は国税庁の公式サイト「No.1411 所得金額調整控除」をご確認ください。)

結論

年金収入が155万円以下であれば住民税非課税世帯に該当します。これが「155万の壁」と呼ばれる理由です。

「211万の壁」とは?

「211万の壁」とは、65歳以上の高齢者夫婦世帯が住民税非課税世帯になるための基準です。また同時に配偶者も155万円以下であることが条件です。この基準内に収めることで、同じく世帯全体が住民税非課税となり、経済的なメリットを得ることができます。

65歳以上で年金受給する夫婦世帯が住民税非課税世帯になる条件

計算式

年金収入 – 公的年金控除(110万円) – 基礎控除(35万円×人数) – 扶養加算(21万円) – 所得金額調整控除(10万円)

【配偶者】

年金収入 – 公的年金控除(110万円) – 基礎控除(35万円) – 所得金額調整控除(10万円)

例:世帯主211万円、配偶者155万円の場合

- 世帯主の課税所得

211万円 – 110万円(公的年金控除) – 70万円(基礎控除×2人) – 21万円(扶養加算) – 10万円(所得金額調整控除) = 0円(非課税) - 配偶者の課税所得

155万円 – 110万円(公的年金控除) – 35万円(基礎控除) – 10万円(所得金額調整控除) = 0円(非課税)

※21万円は被扶養者がいる場合に加算されます

※10万円は所得金額調整控除額(年金受給者は、所得金額調整控除(最大10万円)を適用可能です。詳細は国税庁の公式サイト「No.1411 所得金額調整控除」をご確認ください。)

結論

世帯主の年金収入が211万円以下、かつ、配偶者の年金収入が155万円以下であれば住民税非課税世帯に該当します。これが「211万の壁」と呼ばれる理由です。

ただし注意が必要!地域によって基準額の違いあり

「155万の壁」や「211万の壁」は、1級地(大都市)の場合に適用されますが、地域ごとに基準額が異なります。日本では生活水準や物価の違いを反映するため、級地区分制度が導入されています。

| 級地 | 年金収入 | 基礎控除額 | 加算額 |

|---|---|---|---|

| 1級地(大都市) | 211万円 | 35万円 | 21万円 |

| 2級地(中都市) | 201.9万円 | 31.5万円 | 18.9万円 |

| 3級地(その他) | 192.8万円 | 28万円 | 16.8万円 |

ご自身が住む地域がどの級地区分に該当するか、自治体の情報を確認しましょう。

【2025年最新】税制改正の影響について

令和7年度(2025年度)税制改正により、所得税の基礎控除や給与所得控除が引き上げられましたが、住民税の基礎控除額には変更がありません。そのため、年金受給者の「155万の壁」「211万の壁」は2025年11月現在、従来通りの基準が適用されています。

ただし、税制改正は今後も継続的に行われる可能性があるため、最新情報は必ずお住いの市区町村や税務署でご確認ください。

住民税非課税世帯になることで得られるメリット

住民税非課税世帯になると、税金が軽減されるだけでなく、医療費や保険料の負担が減るなど、生活に役立つさまざまなメリットがあります。どんな恩恵があるのか、具体的に確認してみましょう。

1. 住民税が免除される

年金から住民税が天引きされなくなるため、手取り額が増加します。

2. 保険料負担の軽減

・介護保険料や国民健康保険料が減額されます。

・75歳以上の後期高齢者医療保険料も軽減されます。

3. 医療・介護費用の負担軽減

・高額療養費制度や高額介護サービス費の自己負担限度額が下がります。

・入院時の食事代負担軽減など。

4. 自治体サービスの利用

・住民税非課税世帯向けの自治体特典(予防接種の費用補助、生活支援サービスなど)が利用可能になります。

5. 【2025年最新】給付金の対象となる可能性

・自治体によっては、住民税非課税世帯を対象とした物価高騰対策給付金などの支援策が実施される場合があります。

・詳細はお住いの市区町村の公式サイトや広報をご確認ください。

注意点

1.追加収入の影響

年金以外の収入(パート収入、不動産収入など)がある場合、合計所得が増え、基準を超える可能性があります。

2.地域による基準の違い

級地区分ごとに基準額が異なるため、正確な情報を自治体で確認してください。

3.控除額の確認

・遺族年金や障害年金はそもそも非課税であり、課税対象に含まれません。

・企業年金や厚生年金基金は課税対象となるため注意が必要です。

4.【2025年最新】給付金情報に注意

・2025年10月、「全国民への一律2万円給付」や「住民税非課税世帯への4万円給付」は見送りが決定されました。

・今後の支援策については、政府や自治体の最新情報を随時確認することが重要です。

まとめ

具体的な確認はお住いの市区町村に確認ください

「155万の壁」と「211万の壁」は、住民税非課税世帯になるための重要な基準です。これらを正しく理解し、自分の状況に合った調整を行うことで、税負担を軽減し、多くのメリットを享受できます。

2025年11月現在、基本的な基準額に変更はありませんが、税制改正や給付金制度は常に変動する可能性があります。地域ごとの基準額や自分の所得状況を正確に把握することが大切です。

不安や疑問がある場合は、お住いの市区町村にある「個人住民税課」などに相談することで、適切なアドバイスを得られます。「155万の壁」と「211万の壁」を正しく理解し、生活の安心につなげてください。

関連記事『2025年最新!年金生活者支援給付金ガイド|あなたの年金にプラス!』

【年金にプラスして受給!】2025年版年金生活者支援給付金の最新情報を解説。公的年金に上乗せして支給されるこの制度は、対象者なら申請することで受給可能!支給要件や申請方法をわかりやすくまとめました。申請期限を確認し、確実に受け取りましょう!

詳しくはコチラ↓↓↓

『2025年最新!年金生活者支援給付金ガイド|あなたの年金にプラス!』

関連記事『2025年最新!非課税世帯3万円 子供1人につき2万円加算 電気ガス代補助も再開』

2025年最新!非課税世帯3万円!子供1人につき2万円加算!電気・ガス代補助も再開!

2025年の最新支援策が明らかに!住民税非課税世帯への給付や子ども加算、さらに電気・ガス代補助について解説します。家計負担を軽減するための具体的な内容を徹底解説!「103万円の壁」の影響やガソリン代補助の今後についても触れています。このチャンスを逃さず、生活を支える情報をチェックしましょう。

詳細は記事でご確認ください。↓↓↓

『2025年最新!非課税世帯3万円 子供1人につき2万円加算 電気ガス代補助も再開』

関連記事『住民税非課税ってどんな人や家庭が対象?税金のプロがズバリ解説!』

今の時代に必要な住民税対策とは? 物価上昇や景気低迷で家計に悩むいま、住民税の非課税って具体的にどんな条件があるのか気になりますよね。節税のプロが住民税非課税の条件を解説します。この記事では、住民税非課税のノウハウを、税金のプロが分かりやすく解説します。詳しくはコチラ↓↓↓

『住民税非課税ってどんな人や家庭が対象?税金のプロがズバリ解説!』