税理士事務専門官とは?懲戒処分64件時代の業際問題|税理士が知るべき全知識

公開日: 2026.02.15

――2025年7月、全国12の国税局に「税理士事務専門官」が新設されました。懲戒処分の急増、税理士逮捕事件、行政書士法改正…士業を取り巻く環境が大きく変わるいま、税理士が実務で身を守るために知っておくべきポイントをダブルライセンス事務所の視点から解説します。

「税理士事務専門官」とは?2025年7月に全国配置された新ポスト

税理士事務専門官とは、2025年(令和7年)7月に全国12の国税局(事務所)に新設された専門ポストで、税理士の懲戒処分やニセ税理士対策に関する事務を担当する役職です。

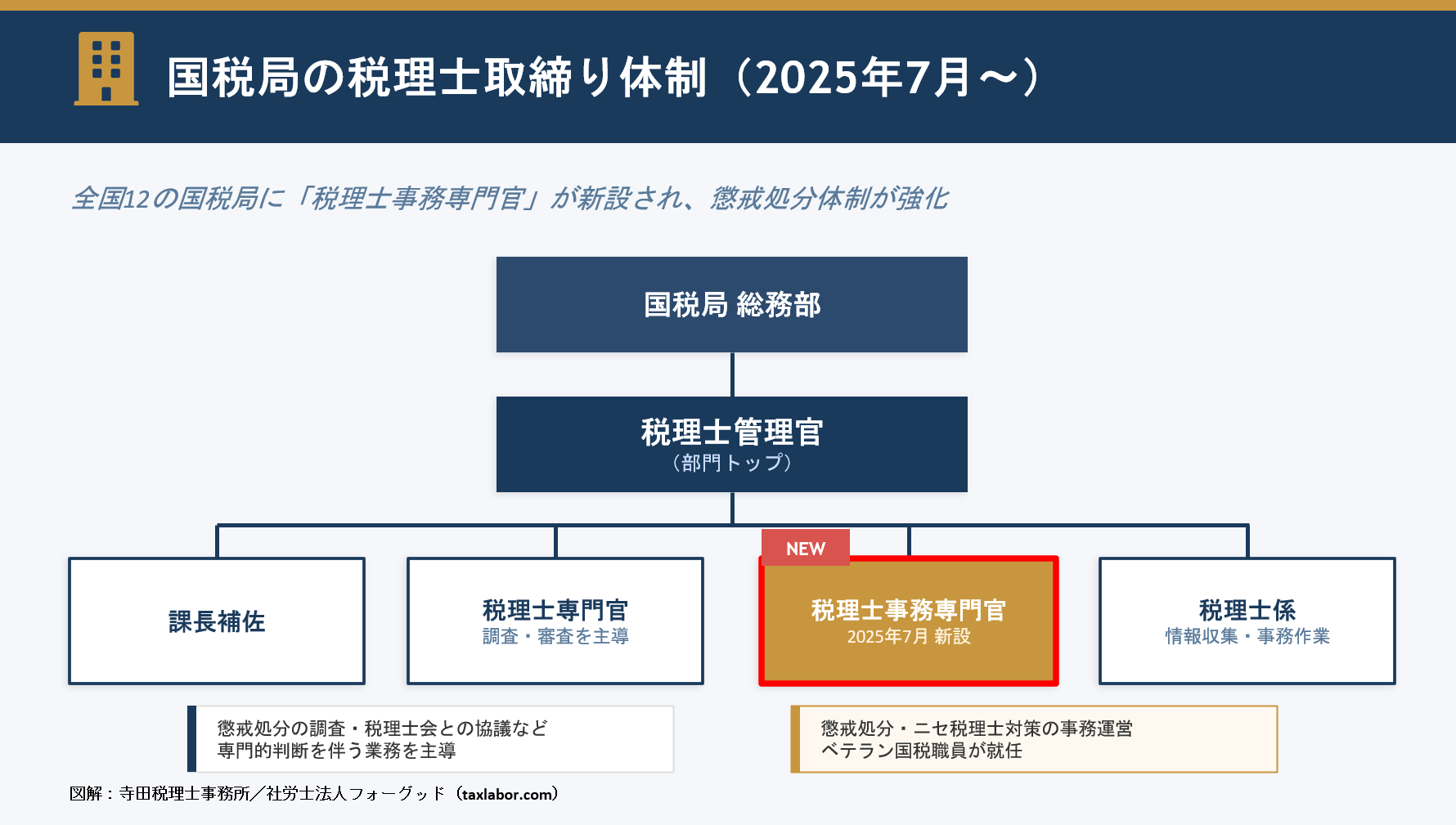

国税局の総務部には、税理士を管理・監督する「税理士管理官」が置かれており、その下に「課長補佐」と「税理士専門官」が配置されています。税理士専門官は、税理士の懲戒処分に関する調査や税理士会との連絡協議など幅広い業務を担ってきましたが、近年の業務量増加に対応するため、事務的業務を担う「税理士事務専門官」が新たに設けられました。

このポストが新設された背景には、大きく2つの要因があります。

① 国家公務員の定年引上げ・役職定年制への対応

国家公務員法の改正により、定年が段階的に65歳へ引き上げられるなか、役職定年制の導入で管理職を離れた経験豊富な国税職員の受け皿として税理士事務専門官が設けられました。

② 税理士の懲戒処分件数の急増

後述するとおり、税理士の懲戒処分件数はここ数年で急増しており、2024年は過去最多の64件に達しました。税理士専門官だけでは業務が回らなくなっていることが背景にあります。

なお、税理士事務専門官には、国税の現場で長年の経験を積んだベテラン職員が就任することが想定されています。税理士法違反の調査や処分手続きに精通した人材が集中的に配置されることで、今後の取締りはより迅速かつ専門的になると考えられます。

なぜ今、税理士の懲戒処分が急増しているのか?

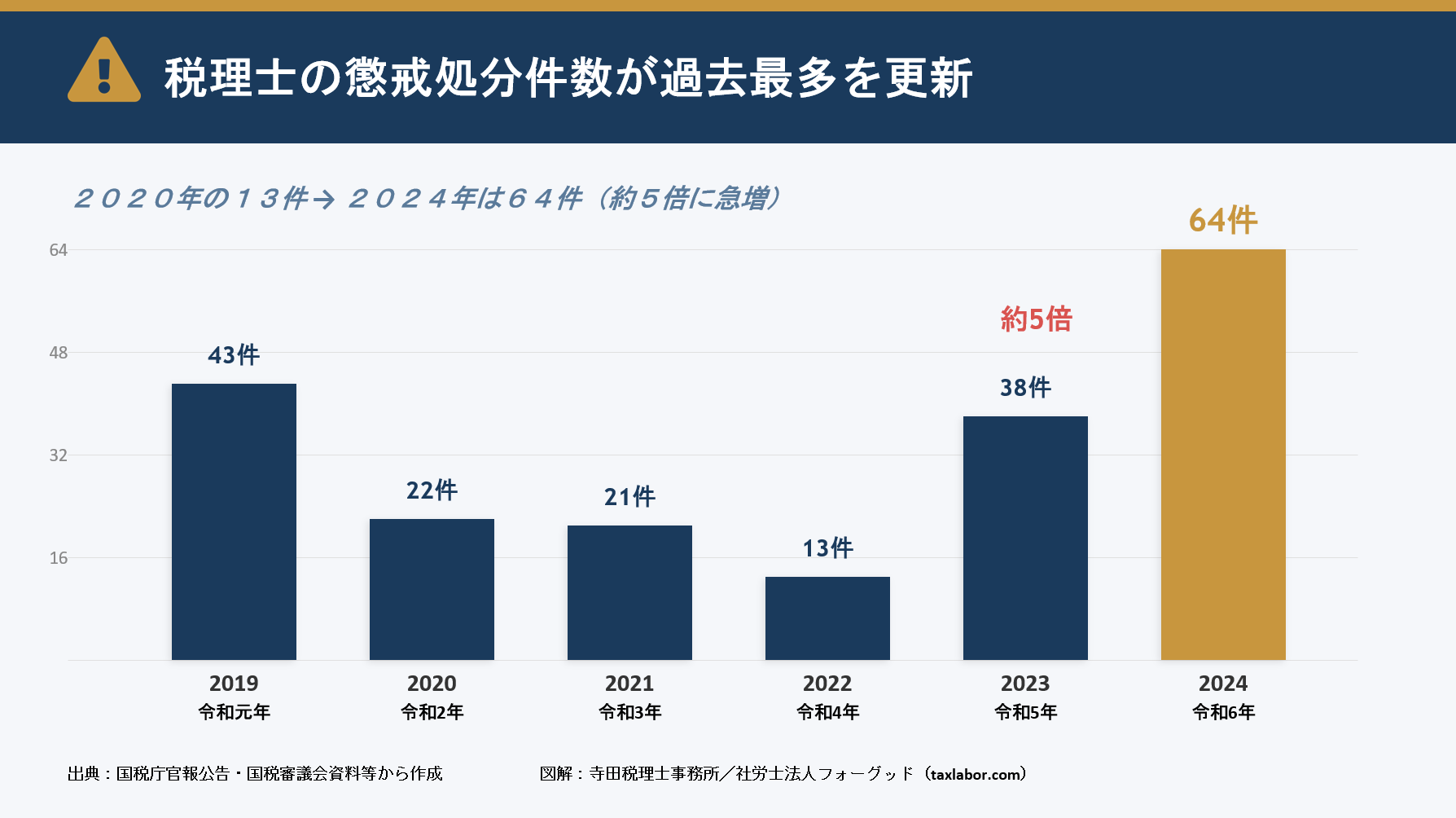

税理士・税理士法人の懲戒処分件数は、2020年の13件から2024年には64件へと約5倍に急増し、過去最多を記録しています。

| 年 | 令和元年 (2019) |

令和2年 (2020) |

令和3年 (2021) |

令和4年 (2022) |

令和5年 (2023) |

令和6年 (2024) |

|---|---|---|---|---|---|---|

| 件数 | 43 | 22 | 21 | 13 | 38 | 64 |

出典:国税庁「税理士等に対する懲戒処分等」・官報掲載情報等から作成

2024年(令和6年)の内訳を見ると、6月28日付官報で38件(業務禁止5件、業務停止33件)、12月に26件が公告されています。わずか3年度で処分件数が5倍近くに膨らんだ計算です。

どのような違反行為が多いのか?

| 違反行為の類型 | 件数 |

|---|---|

| 信用失墜行為(自己脱税・反職業倫理的行為など) | 23 |

| 帳簿作成義務違反(業務処理簿の未作成等) | 13 |

| 故意による不真正税務書類の作成 | 11 |

| 非税理士への名義貸し | 5 |

| 過失による不真正税務書類の作成 | 3 |

| 業務停止処分違反 | 1 |

| 停止中税理士への名義貸し | 1 |

出典:2024年6月28日付官報公告(国税審議会第112回税理士分科会資料)から作成

最も多い「信用失墜行為」には、自己脱税や多額かつ反職業倫理的な自己申告漏れ、調査妨害などが含まれます。次いで「帳簿作成義務違反」(業務処理簿の未作成・不備)が多く、日常の事務管理の不備が懲戒につながることを示しています。

税理士登録者数は2025年2月末時点で81,640人(2015年の75,643人から10年間で約6,000人増加)に達しており、登録者の増加に伴い不正行為が増えることも懸念されています。こうした状況が、税理士事務専門官の新設を後押ししました。

国税局の税理士取締り体制はどうなっているのか?

税理士を監督・取締まる部署は国税局の「総務部」で、トップの「税理士管理官」のもとに「課長補佐」「税理士専門官」が配置されており、2025年7月からここに「税理士事務専門官」が加わりました。

税理士管理官(部門トップ)

├─ 課長補佐

├─ 税理士専門官(懲戒処分の調査・審査を主導)

├─ 税理士事務専門官(2025年7月新設/事務運営を担当)

└─ 税理士係(情報収集・事務作業を担当)

└─ 係長+数名

税理士専門官が懲戒処分の調査や税理士会との連絡協議を主導する一方、今回新設された税理士事務専門官は、そうした業務の事務的サポートを行うポストと推察されます。経験豊富な国税職員が就任することで、処分手続きの効率化・迅速化が期待されます。

税理士に対する3つの調査とは?

税理士に対する調査は大きく3種類あり、①実態確認、②課税調査(所得税等の調査)、③税理士法違反調査の3つに分けられます。

税務署の総務課が実施する調査で、税理士の業務内容や事務所の実態を確認するものです。定期的に行われるルーティン調査の性格を持ちますが、ここで問題が発見されると②や③に発展する可能性があります。

② 課税調査(所得税等の調査)

一般の事業者と同様に、税理士個人や税理士法人に対して行われる申告所得税等の調査です。税理士といえども納税義務者であり、自身の申告内容が調査対象になることがあります。

③ 税理士法違反調査

税理士法違反行為または事実があると認められる税理士・税理士法人に対して、懲戒処分を視野に入れて行われる調査です。税理士法第48条に基づき、財務大臣(実務上は国税局の税理士管理官部門)が実施します。税理士事務専門官が関与するのは主にこの③の調査関連事務です。

どんな行為が懲戒処分の対象になるのか?

懲戒処分の根拠は主に税理士法第45条(脱税相談等)と第46条(一般懲戒)の2つで、処分の種類は「戒告」「2年以内の業務停止」「業務禁止」の3段階です。

税理士法第45条:脱税相談等をした場合

故意に不真正な税務書類を作成した場合は、2年以内の業務停止または業務禁止。過失で不真正な税務書類を作成した場合は、戒告または2年以内の業務停止となります。

税理士法第46条:一般懲戒

2. 信用失墜行為の禁止違反(法37条)─ 自己脱税、多額かつ反職業倫理的な自己申告漏れ、停止中税理士への名義貸し、調査妨害、業務懈怠 など

3. 非税理士に対する名義貸しの禁止違反(法37条の2)

4. 秘密を守る義務違反(法38条)

5. 帳簿作成の義務違反=業務処理簿の未作成等(法41条)

6. 使用人等に対する監督義務違反(法41条の2)

7. 業務の制限違反(法42条)

8. 業務停止処分に違反して税理士業務を行ったとき(法46条)

9. 上記以外で法または国税・地方税に関する法令の規定に違反したとき(法46条)

特に注目すべきは「5. 帳簿作成の義務違反」が2024年に13件と多い点です。業務処理簿は税理士法第41条で作成が義務づけられており、日常的な事務管理の問題が懲戒処分に直結します。「意図的な不正をしていないから大丈夫」では済まない時代になっていることを、すべての税理士が認識しておくべきでしょう。

【2025年の衝撃】士業の業際問題が厳格化する時代へ

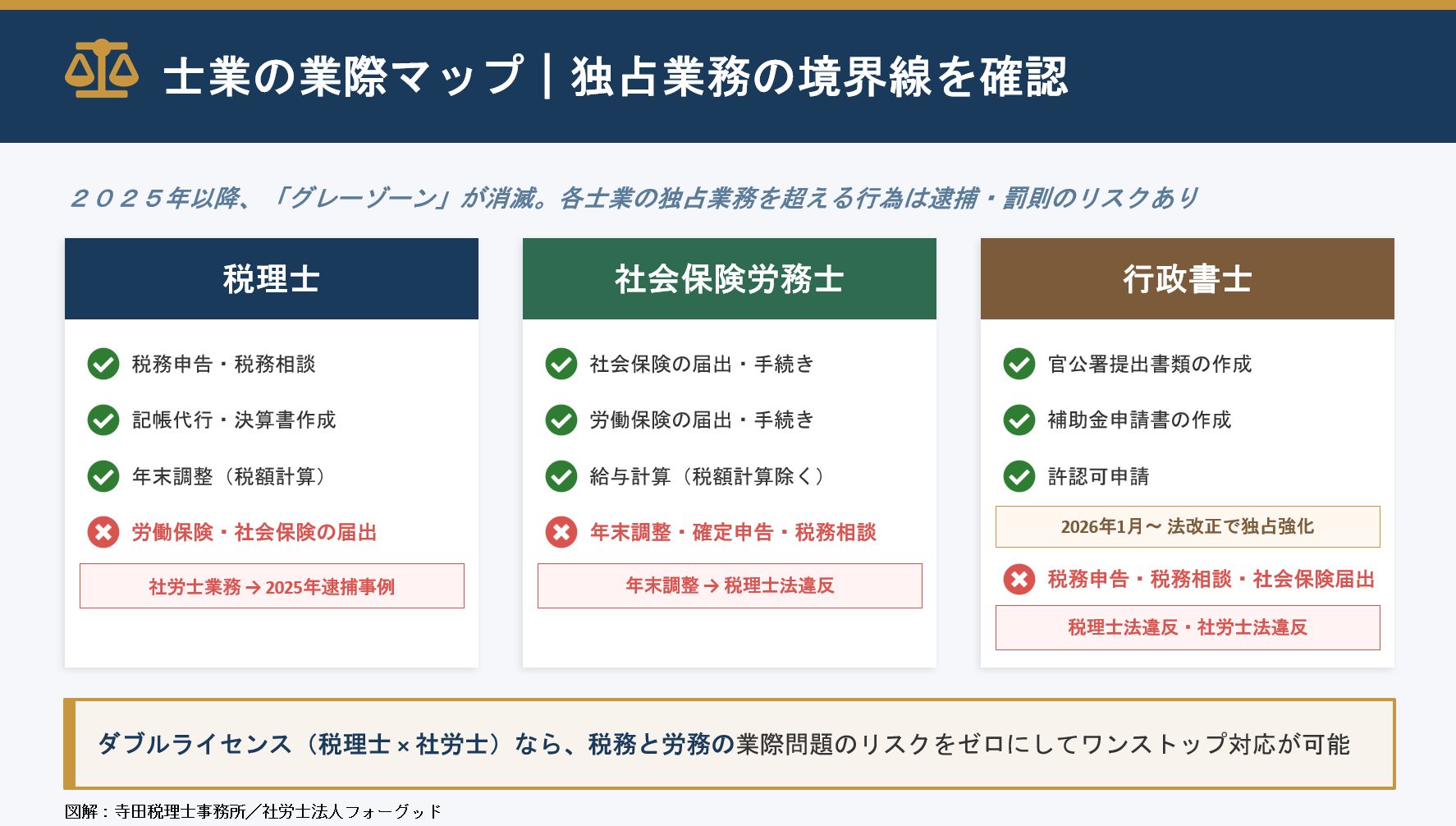

2025年は、税理士を含む士業にとって「業際問題」──すなわち士業間の業務範囲の境界線──が一気に厳格化した転換点の年となりました。税理士事務専門官の新設も、この大きな流れの一部として捉えるべきです。

ここでは、2025年に起きた3つの重要な出来事を整理します。

① 大阪の税理士が社労士法違反で逮捕(2025年10月)

2025年10月20日、大阪の税理士法人の代表税理士と行政書士資格を持つ従業員が、社会保険労務士法違反容疑で大阪府警に逮捕されました。

参照:社会保険労務士法(昭和43年法律第89号)|e-Gov法令検索

報道によると、2022年4月から2025年8月までの約3年半にわたり、社労士資格を持たずに少なくとも100社・約340件の労働保険の申告業務を代行し、報酬約400万円を得ていたとされています。1件あたり5,000円~10万円の明確な別料金を設定していた点が、「報酬を得て」業務を行ったことの証拠とされました。

発覚のきっかけは2024年10月の大阪府社会保険労務士会からの府警への相談でしたが、代表税理士は通報後も約10ヶ月間、社労士業務を続けていたとのことです。2026年1月には追加の違反行為で法人関係者計7人が書類送検されています。

当事務所(寺田税理士事務所/社労士法人フォーグッド)は、代表が税理士と特定社会保険労務士の両資格を保有するダブルライセンス事務所として、税務と労務の業務を明確に区分して運営しています。

この事件は、業界では「公然の秘密」とされてきたグレーゾーンが、ついに「逮捕」という形で厳格に取り締まられた象徴的な事例です。「顧問料の範囲内でサービスとして」社労士業務を行うケースも、形式上無料であっても実質的に報酬に含まれていると判断されるリスクがあります。

② 行政書士法改正で補助金申請の独占が明確化(2025年6月成立・2026年1月施行)

2025年6月に成立した行政書士法の改正(2026年1月1日施行)は、補助金申請業務に大きな影響を与えています。

行政書士法第19条に「他人の依頼を受けいかなる名目によるかを問わず報酬を得て」の文言が加わりました。「コンサル料」「サポート費用」「月会費」などの名目で報酬を得て官公署提出書類を作成する行為も、明確に行政書士法違反となります。

改正ポイント②:両罰規定の新設

法人として無資格者に補助金申請書を作成させた場合、個人だけでなく法人にも罰則が科されるようになりました。

参照:行政書士法(昭和26年法律第4号)|e-Gov法令検索

これにより、従来は中小企業診断士やコンサルタントが「書類作成支援」の名目で広く行っていた補助金申請書の有償作成が、違法と判断されるリスクが格段に高まりました。中小企業診断士が関われるのは「経営戦略や事業計画の助言・指導」までで、申請書の作成・提出自体は行政書士に委ねる必要があります。

なお、税理士は行政書士試験を受験せずに行政書士登録が可能です。補助金申請の支援まで対応したい税理士にとっては、行政書士登録を検討する価値が高まっています。

③ 年末調整は税理士の独占業務──社労士が行えば税理士法違反

業際問題は税理士が「やってはいけないこと」だけでなく、税理士が「守るべき領域」の問題でもあります。年末調整がその代表例です。

年末調整に伴う源泉徴収票の作成・所得税額の計算は、税理士法第2条に基づく税理士の独占業務です。社会保険労務士がこれを行えば、税理士法第52条「税理士業務の制限」に違反します。しかし現実には、給与計算を請け負っている社労士がそのまま年末調整まで行っているケースが少なくありません。

2002年6月に日本税理士会連合会と全国社会保険労務士会連合会が締結した「税理士又は税理士法人が行う付随業務の範囲に関する確認書」(国税庁・厚生労働省立会い)でも、年末調整は税理士業務であることが明記されています。

税理士が社労士の独占業務を行って逮捕される事件が起きた以上、その逆──社労士が税理士の独占業務である年末調整を行うケース──も、今後は厳格に取り締まられる可能性があります。

社労士が行える業務:毎月の給与計算、社会保険料の算定、算定基礎届・月額変更届の作成・提出

税理士の独占業務:年末調整の税額計算、源泉徴収票の作成、法定調書の提出、税務署・市町村への電子申告

※給与計算自体は独占業務ではなく、税理士・社労士どちらも可能です。

(関連記事:【社労士の年末調整は違反!?】ダブルライセンスのメリット|寺田税理士・社会保険労務士事務所)

懲戒処分を避けるために|実務で押さえる5つのポイント

懲戒処分の急増と業際問題の厳格化を踏まえ、税理士が実務で身を守るために押さえるべき5つのポイントを、寺田税理士事務所(社労士法人フォーグッド)の実務経験から整理します。

2024年の懲戒処分で「帳簿作成義務違反」が13件と多数を占めています。業務処理簿(税理士法第41条)は、すべての税理士に作成・保管が義務づけられている基本中の基本です。日次・週次での記帳を習慣化し、電子的な管理も検討しましょう。

社労士業務(労働保険・社会保険の手続き代行)と行政書士業務(官公署提出書類の有償作成)には、たとえ「サービス」「無料」であっても踏み込むべきではありません。2025年の大阪の逮捕事件と行政書士法改正は、「グレーゾーン」がもはや存在しないことを示しています。顧問先から「ついでにやってほしい」と言われたら、信頼できる社労士や行政書士を紹介するのがプロの対応です。

税理士法第41条の2は「使用人等に対する監督義務」を定めています。税理士法人の代表は、所属税理士や職員が法令に違反する行為を行っていないかを監督する責任があります。大阪の逮捕事件でも法人関係者7人が書類送検されており、組織ぐるみの違反は重い処分につながります。

税理士法第45条の「故意による不真正税務書類の作成」は、業務禁止(資格剥奪)に直結する最も重い違反です。顧客から脱税に加担する依頼を受けた場合は、毅然と断り、必要に応じて顧問契約の解消も検討すべきです。

顧問契約の内容と報酬範囲を契約書で明確に定め、税理士業務と他士業の業務が混同されない体制を整えましょう。特に給与計算と年末調整がセットで依頼される場合、「年末調整は税理士が行う」ことを契約書に明記しておくことが重要です。

税理士法人の経営者が特に注意すべきこと

税理士法人の代表社員は、所属税理士や職員の行為について監督責任を負います。税理士法第41条の2の監督義務違反は、法人経営者自身の懲戒処分にもつながります。

2. 定期的なコンプライアンス研修:税理士法の改正動向や業際問題に関する最新情報を、所属税理士・職員に定期的に周知する。

3. 業務処理簿の一元管理:法人として業務処理簿の作成・保管を一元管理し、記載漏れや不備を防ぐ仕組みを構築する。

業際問題を解消する「ダブルライセンス」という選択肢

業際問題がこれほど厳格化するなか、税理士と社労士(あるいは行政書士)の「ダブルライセンス」を持つことは、リスク回避とサービス向上の両面で大きなメリットがあります。

当事務所(寺田税理士事務所/社労士法人フォーグッド)は、代表の寺田慎也が税理士・特定社会保険労務士のダブルライセンスを保有し、大阪と東京の2拠点で450社以上の企業をサポートしています。日本最大級のBtoB比較サイト「PRONIアイミツ」では、「税理士と社労士が在籍するおすすめ事務所:実績部門」で4年連続全国第1位に選出されています。

① 業際問題のリスクをゼロにできる

税理士と社労士の両資格を持つことで、税務も労務もすべて適法に対応できます。「ついでにやってほしい」という顧問先のニーズにも、法令に違反することなくワンストップで応えられます。

② 「お金の問題」と「人の問題」を一体的に解決できる

企業経営で「お金の問題」(税務)と「人の問題」(労務)は密接に関連しています。助成金で得た収入の節税対策、社会保険料を考慮した役員報酬の設計など、両方の視点からの最適な提案が可能です。

③ コスト削減と情報の一元化

税理士と社労士をそれぞれ別の事務所に依頼する場合、月額の顧問料は合計で年間数十万円の負担増になります。ダブルライセンス事務所に一本化することで、コスト削減と情報共有の効率化が実現します。

よくある質問(FAQ)

Q. 税理士事務専門官とは何ですか?

A. 2025年(令和7年)7月に全国12の国税局に新設された専門ポストです。税理士の懲戒処分やニセ税理士対策に関する事務を担当し、国税局の税理士管理官の下に配置されています。国家公務員の定年引上げへの対応と懲戒処分件数の急増を背景に設けられました。

Q. 税理士事務専門官と税理士専門官の違いは何ですか?

A. 税理士専門官は懲戒処分に関する調査・審査を主導する上位の専門職です。税理士事務専門官は、税理士専門官の業務のうち事務的な部分を担当するポストとして新設されました。

Q. 税理士が社労士業務を行うと本当に逮捕されるのですか?

A. 実際に逮捕されています。2025年10月に大阪の税理士が社会保険労務士法違反で逮捕されました。報酬を得て労働保険の申告業務を代行していたことが違法と判断されたものです。顧問料の範囲内であっても、実質的に報酬に含まれていると見なされるリスクがあります。

Q. 補助金申請は行政書士しかできなくなるのですか?

A. 2026年1月施行の行政書士法改正により、報酬を得て補助金申請書類を作成・提出する行為は行政書士の独占業務であることが法律で明確化されました。ただし、事業計画の策定支援や経営に関する助言・指導は行政書士でなくても対応可能です。税理士は行政書士試験なしで行政書士登録が可能なため、ダブルライセンス取得も選択肢の一つです。

Q. 年末調整は税理士と社労士どちらに依頼すべきですか?

A. 年末調整における源泉徴収票の作成や所得税額の計算は、税理士の独占業務です。社労士に依頼すると税理士法違反になる可能性があります。給与計算は両者に依頼可能ですが、年末調整は必ず税理士に依頼してください。

Q. 懲戒処分を受けたらどうなりますか?

A. 処分の種類は「戒告」「2年以内の業務停止」「業務禁止」の3段階です。業務停止中は税理士業務を一切行えず、業務禁止は税理士登録の取り消しに相当します。処分内容は官報で公告されるため、社会的信用にも大きな影響があります。

Q. 業務処理簿はどのように管理すればよいですか?

A. 業務処理簿は税理士法第41条で作成が義務づけられており、関与先ごとに作成日、業務内容、報酬等を記録します。電子的な管理も認められています。2024年の懲戒処分で「帳簿作成義務違反」が多数を占めている現状を踏まえ、日次での記帳と定期的なチェックを習慣化することが重要です。

まとめ:「グレーゾーン」が消えた時代に、どう備えるか

2025年は、士業の世界で「業際問題」の線引きが一気に厳格化した年でした。税理士事務専門官の新設、大阪の税理士逮捕事件、行政書士法改正──これらはすべて、「なんとなく慣例でやっていた」ことが通用しなくなったことを示しています。

| No. | チェック項目 | 確認 |

|---|---|---|

| 1 | 業務処理簿は適正に作成・保管しているか | □ |

| 2 | 社労士の独占業務(労働保険・社会保険の手続き代行)を行っていないか | □ |

| 3 | 補助金申請書類の有償作成は行政書士に委ねているか | □ |

| 4 | 所属税理士・職員の業務範囲を定期的に確認・監督しているか | □ |

| 5 | 顧問契約書で業務範囲と報酬体系を明確に定めているか | □ |

士業間の「なわばり争い」と表現されることもありますが、独占業務の制度は依頼者(企業)を守るための仕組みです。専門外の士業がトラブルを起こした場合、法的に権限がない以上、責任を取ることができません。最終的に損をするのは依頼者です。

だからこそ、各士業がそれぞれの専門領域を守り、互いに連携してワンストップのサービスを提供する──それが、業際問題が厳格化する時代における正しい姿勢だと、寺田税理士事務所(社労士法人フォーグッド)は考えます。

寺田 慎也(てらだ・しんや)

税理士・特定社会保険労務士

寺田税理士事務所 / 社労士法人フォーグッド / 株式会社フォーグッドコンサルティング 代表

【専門分野】

税務顧問、確定申告、税務調査対応、社会保険手続き、給与計算、労務相談、飲食業労務支援、助成金申請支援

【保有資格】

税理士、特定社会保険労務士

【組織体制】

創業75年の実績を持つ専門家集団。スタッフ20名、税理士4名・社労士6名(うち特定社労士2名)が在籍し、大阪・東京の2拠点で全国450社以上の企業をサポート。

【代表者の実績・メディア掲載】

・テレビ朝日系列「羽鳥慎一モーニングショー」専門家として複数回出演(2024年5月・6月、2025年8月)

・アイミツ「税理士と社労士が在籍するおすすめ事務所」実績部門 4年連続全国1位

・中央経済社『税務弘報』にて連載執筆中「新・労務知識アップデート講座」

・著書:『中小企業の人材コストは国の助成金で払いなさい』(幻冬舎、2018年)

・著書:『雇用関係助成金申請・手続マニュアル』(日本法令、2020年)

「税理士と社労士の業務範囲が分からない」「業際問題が心配」「ダブルライセンス事務所に顧問を切り替えたい」──そんなお悩みをお持ちの経営者様・税理士の先生方は、お気軽にお問い合わせください。