年末調整の盲点|生命保険料控除は誰も確認していない?

公開日: 2025.10.18

最終更新日: 2025.10.18

生命保険料控除は「ブラックボックス」で誰も確認できていない?

あなたの年末調整、本当に大丈夫ですか?

目次

はじめに:見過ごされがちなリスク

毎年行われる年末調整。その中でも「生命保険料控除」は多くの人が利用する制度です。

しかし、その申告内容がどこまで厳密にチェックされているか、ご存知でしょうか?

このページでは、自己申告という制度の性質上、起こりうる申告の誤りや、会社の計算ミスといった、見過ごされがちな問題点に光を当て、その実態と私たちへの影響を探ります。

制度の仕組み:本来の流れ

1. 証明書が届く

秋頃、保険会社から「控除証明書」が郵送されます。

2. 従業員が記入

申告書に金額などを転記し、証明書を添付して会社に提出します。

3. 会社が計算

提出された申告書に基づき、会社が所得税を計算します。

4. 控除完了

所得税の還付または追加徴収が行われます。

生命保険料控除の基本(制度の中身)

生命保険料控除とは、1年間に支払った生命保険料に応じて、所得税や住民税の負担が軽くなる制度です。所得から一定額を差し引く(控除する)ことで、課税対象となる所得が減り、結果的に税金が安くなります。

控除の対象となる3つの保険料

控除は、保険の種類によって3つの枠に分かれています。

1. 一般生命保険料

死亡保険や学資保険など、生存または死亡に起因して保険金が支払われる保険です。

2. 介護医療保険料

入院や通院などに伴い給付金が支払われる医療保険やがん保険、介護保険などが対象です。

3. 個人年金保険料

個人年金保険料税制適格特約が付加された、一定の条件を満たす個人年金保険が対象です。

新制度と旧制度の違い

生命保険料控除は、保険契約を結んだ時期によって「新制度」と「旧制度」に分かれます。

- 新制度:平成24年(2012年)1月1日以降に契約した保険が対象。

- 旧制度:平成23年(2011年)12月31日以前に契約した保険が対象。

旧制度の契約には「介護医療保険料控除」の区分がなく、「一般生命保険料」と「個人年金保険料」の2つの枠のみです。控除証明書にどちらの制度が適用されるか記載されています。

控除額はいくら?計算方法を解説

控除額は、年間に支払った保険料の全額ではなく、以下の速算表に基づいて計算されます。新制度と旧制度で控除額の上限(最高額)が異なります。

【新制度】の計算式(平成24年1月1日以降の契約)

「一般生命保険料」「介護医療保険料」「個人年金保険料」のそれぞれで計算し、合計します。

各控除枠の上限は4万円で、3つを合わせた全体の控除額の上限は12万円です。

- 支払保険料が20,000円以下 → 支払保険料等の全額

- 支払保険料が20,001円~40,000円 → (支払保険料等 × 1/2) + 10,000円

- 支払保険料が40,001円~80,000円 → (支払保険料等 × 1/4) + 20,000円

- 支払保険料が80,001円以上 → 一律40,000円

【旧制度】の計算式(平成23年12月31日以前の契約)

「一般生命保険料」と「個人年金保険料」のそれぞれで計算します。

各控除枠の上限は5万円で、2つを合わせた全体の控除額の上限は10万円です。

- 支払保険料が25,000円以下 → 支払保険料等の全額

- 支払保険料が25,001円~50,000円 → (支払保険料等 × 1/2) + 12,500円

- 支払保険料が50,001円~100,000円 → (支払保険料等 × 1/4) + 25,000円

- 支払保険料が100,001円以上 → 一律50,000円

※新旧両方の制度で契約がある場合

少し複雑になりますが、各制度で計算した控除額を合算できます。ただし、その場合でも全体の控除額の上限は12万円です。

照合方法の違い:デジタル vs 紙

申告内容が正しいかどうかの確認(照合)は、申告方法によって大きく異なります。

マイナポータル連携(デジタル)の場合

「保険会社」→「税務署(システム)」→「本人」という流れでデータが直接連携されます。

これはデジタルの照合であり、転記ミスなどのヒューマンエラーが起こりません。

紙や手書き(アナログ)の場合

「保険会社」→「本人」→「第三者(会社または税務署)」という流れで、紙を使って人が確認するのが基本です。ここにエラーの発生する余地があります。

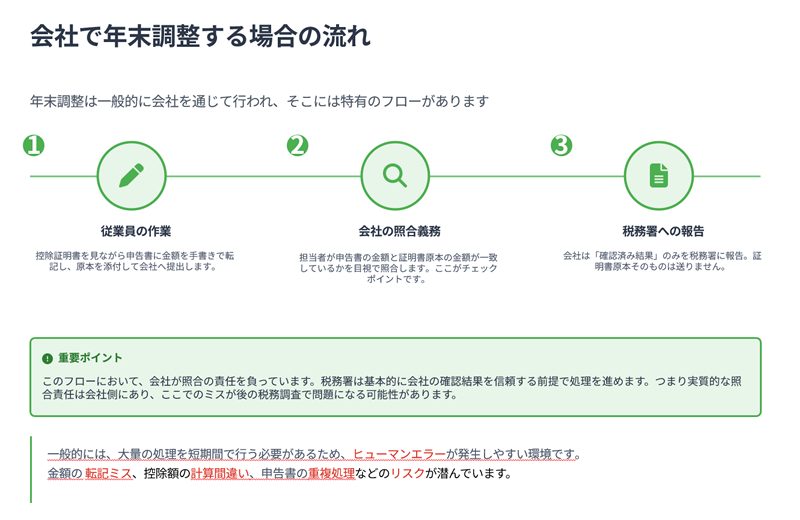

1. 会社で年末調整する場合

この場合、税務署の前に、まず「会社(勤務先)」が照合する義務を負っています。

従業員の作業(手書き)

従業員は、保険会社から届いた紙の「控除証明書」(原本)を見ながら、「給与所得者の保険料控除申告書」に金額を手書きで転記します。

会社の照合義務

従業員は、その手書きの申告書と、「控除証明書の原本」をセットで会社に提出します。

会社の担当者は、提出された申告書の手書きの金額と、添付されている証明書の原本の金額が一致しているかを目視で確認(照合)します。

税務署への報告

会社は、個々の証明書を税務署に送るわけではありません。会社は「この従業員については、ウチが責任をもって証明書を確認し、計算しました」という結果を税務署に報告します。つまり、このケースでは税務署は会社を信頼しているという前提があり、実質的な照合は会社が行っています。

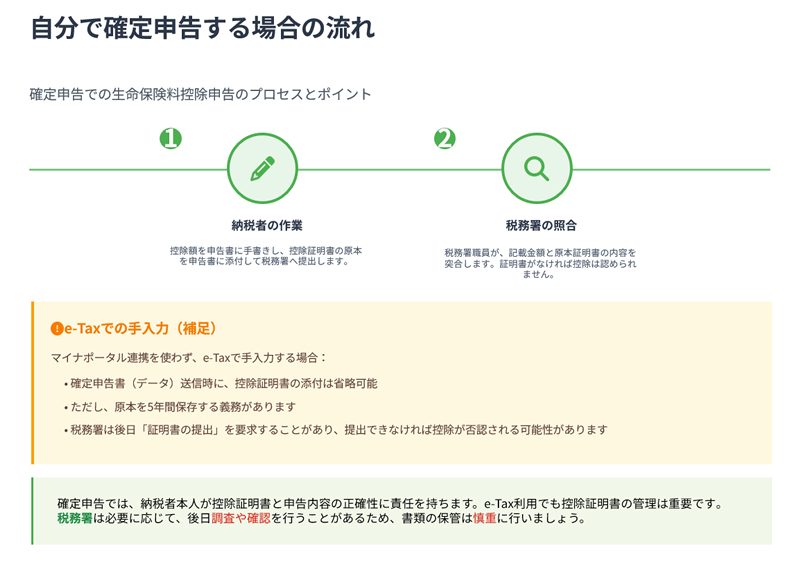

2. 自分で確定申告する場合

この場合は、税務署が直接、紙で照合します。

納税者の作業(手書き)

納税者は、確定申告書に控除額を手書きし、その「控除証明書の原本」を申告書に添付して税務署に提出します。

税務署の照合

税務署の職員が、申告書に記載された金額と、添付された紙の証明書の金額が一致しているかを確認(照合)します。もし証明書が添付されていなければ、その控除は認められません。

補足:e-Taxで「手入力」した場合

マイナポータル連携を使わず、e-Taxで手入力する場合、確定申告書(データ)の送信時に、控除証明書の添付を省略できます。

ただし、その代わりに、使用した「控除証明書の原本」を5年間、自宅等で保存する義務があります。

税務署は、後から「申告に使った証明書を提出してください」と要求することがあり、ここで提出できなければ、控除が否認される可能性があります。

3つの核心的な疑問

疑問1:税務署はどこまで照合しているのか?

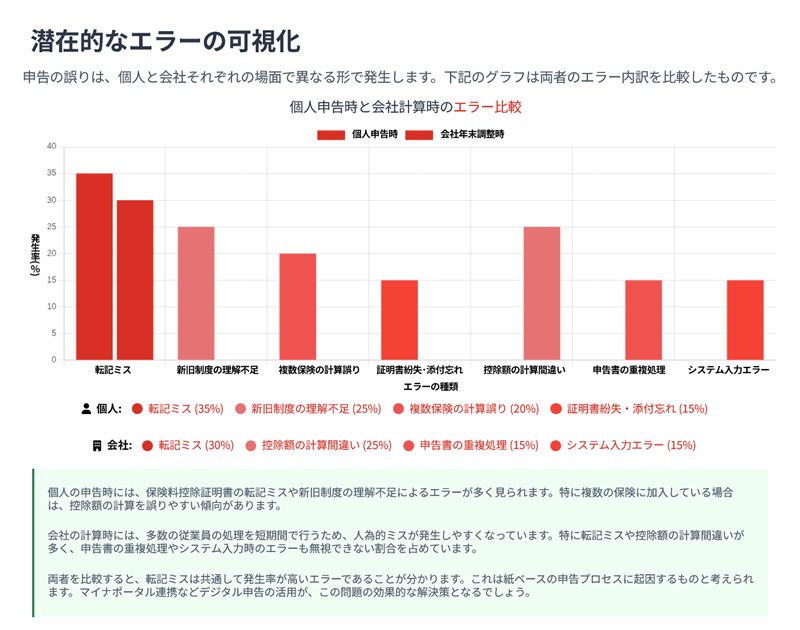

上記の通り、年末調整では実質的な照合は会社が行っています。税務署が個人の申告内容と、保険会社の膨大な契約データを一件一件突合しているわけではありません。申告内容の正確性は、大部分が納税者と会社の自己責任に委ねられています。

疑問2:知識不足による個人の申告ミスは?

生命保険料控除の制度は複雑で、計算方法を間違う可能性があります。特に紙への手書きでは、本来受けられる控除額よりも多く(または少なく)申告してしまうケースが考えられます。

疑問3:会社の年末調整での計算ミスは?

年末調整は、経理担当者にとって非常に負荷の高い業務です。多数の従業員の書類を短期間で目視確認するため、金額の転記ミスや計算間違いなどのヒューマンエラーが発生する可能性は否定できません。

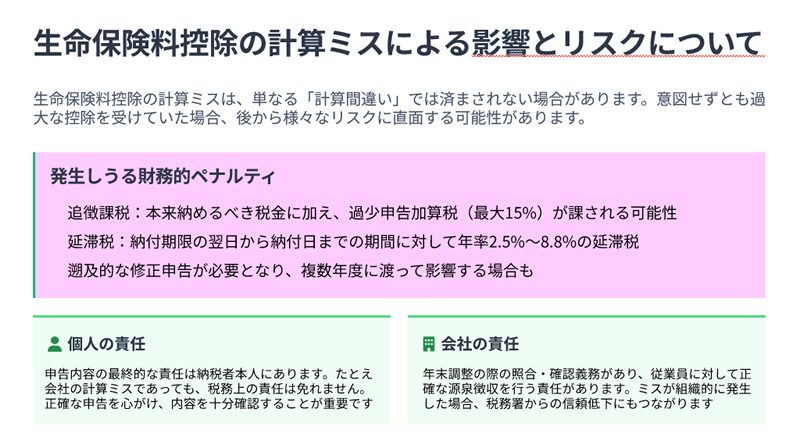

私たちへの影響:何に気をつけるべきか?

これらの問題は、単なる「計算間違い」では済まされない場合があります。意図せずとも過大な控除を受けていた場合、後から追徴課税や延滞税といったペナルティが課されるリスクがあります。

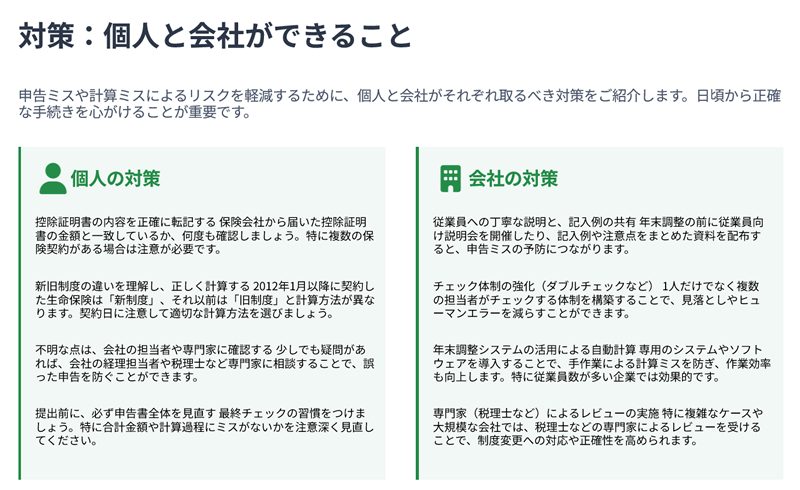

個人の対策

- 控除証明書の内容を正確に転記する。

- 新旧制度の違いを理解し、正しく計算する。

- 不明な点は、会社の担当者や専門家に確認する。

- 提出前に、必ず申告書全体を見直す。

会社の対策

- 従業員への丁寧な説明と、記入例の共有。

- チェック体制の強化(ダブルチェックなど)。

- 年末調整システムの活用による自動計算。

- 専門家(税理士など)によるレビューの実施。

参考リンク・関連記事

公的機関

関連記事『給与計算がつらいのは締め日が原因?見直し変更の事例と対策ガイド』

年末調整だけでなく、毎月の給与計算に頭を悩ませていませんか?タイトなスケジュールとミスの許されないプレッシャーから解放されるヒントがここにあります。

詳しくはコチラ↓↓↓

『給与計算がつらいのは締め日が原因?見直し変更の事例と対策ガイド』

「このままでは、取り返しがつかないかも…」

未払残業代や若手社員の離職、ハラスメントの蔓延、制度形骸化…

それは、“一担当者の悩み”ではなく、企業の根幹を揺るがす問題です。

でも大丈夫。今この瞬間から、立て直すことはできます。

寺田税理士・社会保険労務士事務所(社労士法人フォーグッド)は、

100人超企業の人事リスクに特化したプロフェッショナルチーム。

実態調査、制度設計、法対応、人材定着策までワンストップで支援します。