【令和8年度税制改正】178万円の壁・0歳からのNISA・仮想通貨20%・少額特例40万円を徹底解説

公開日: 2026.01.15

📋 目次

令和8年度税制改正をわかりやすく紹介

令和8年度(2026年度)の税制改正大綱は、これまでの常識を覆す大胆な内容となりました。最大の注目点である「178万円の壁」への引き上げは、人手不足に悩む現場の働き方に直結し、企業の給与戦略を根本から変える可能性があります。また、中小企業の設備投資を強力に後押しする新たな税制措置も創設されています。

本記事では、税理士・社労士の視点から、改正のポイントをどこよりも詳しく、かつ実務目線で分かりやすく解説します。

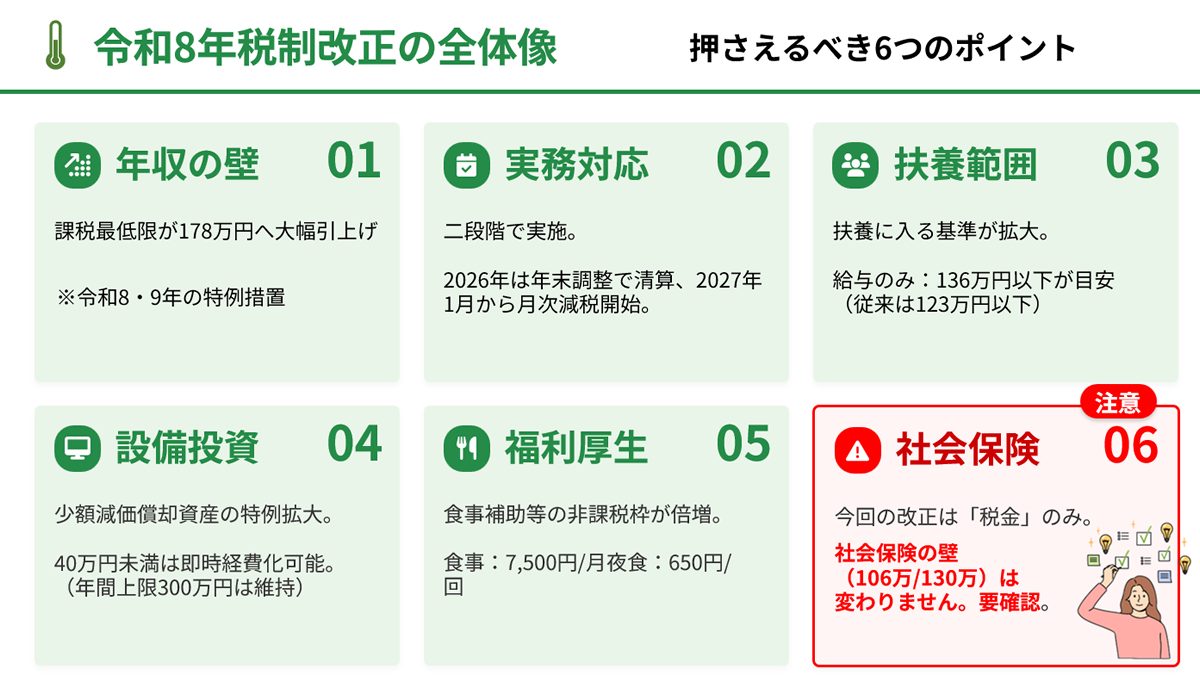

結論:今回の改正で押さえるべき6つのポイント

- 「年収の壁」の劇的な変化: 所得税の課税最低限が従来の103万円から178万円へと、令和8・9年の特例措置として大幅に引き上げられます。

- 実務の二段階対応が必要: 令和8年分は「年末調整」で清算を行い、月々の給与からの減税(源泉徴収への反映)は令和9年1月から開始されます。

- 扶養の範囲が拡大: 給与収入のみの場合、扶養に入れる基準が「年収123万円以下」から「年収136万円以下」へと広がります。

- 設備投資がしやすくなる: 少額資産の一括損金算入枠が30万円未満から40万円未満に拡大され、より多くの資産を即時経費化できます。

- 福利厚生の非課税枠が大幅増: 食事補助の非課税枠が月額3,500円から7,500円へと2倍以上に、夜食手当も300円から650円へ拡大します。

- 社会保険の壁は変わらない: 今回の改正は所得税のルールであり、社会保険の106万円・130万円の壁には影響しないため、税務と労務の両面での検討が必須です。

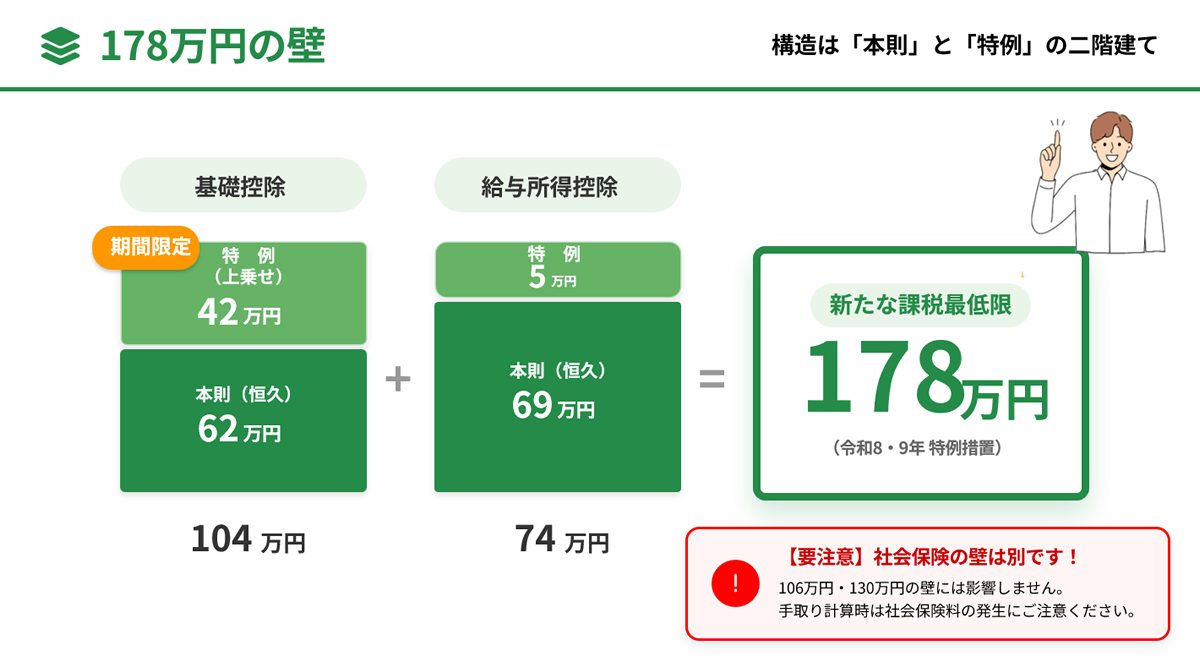

1. 徹底解説:「178万円の壁」はどう作られたのか?

今回の改正は、物価上昇に連動して控除額を引き上げる「恒久制度」と、三党合意に基づく「2年間の時限的な上乗せ」の二階建て構造になっています。

基礎控除の引き上げ

- 本則(恒久): 合計所得2,350万円以下の個人について、従来の48万円から62万円へ14万円引き上げられます。

- 特例(令和8・9年): 年収約665万円以下(所得489万円以下)の場合、さらに最大42万円が加算され、合計で104万円となります。

給与所得控除の最低保障額

- 本則(恒久): 従来の65万円から69万円へ4万円引き上げられます。

- 特例(令和8・9年): さらに5万円が加算され、合計で74万円となります。

これらを合算した 104万円(基礎控除)+ 74万円(給与所得控除)= 178万円 が、新たな課税最低限(年収の壁)となります。

2. 実務スケジュール:経理担当者がいつから対応すべきか

改正の適用時期は非常に複雑です。事務負担軽減のため、段階的な導入が図られています。

| 時期 | 対応内容 |

|---|---|

| 令和8年(2026年)1月〜11月 | 月々の源泉徴収(給与天引き)は「改正前」の税額表で行います |

| 令和8年12月(年末調整) | ここで初めて新しい控除額(178万円の壁対応)を反映し、所得税の過不足を清算します |

| 令和9年(2027年)1月以降 | 毎月の給与や賞与の源泉徴収において、新しい税額表が適用され、手取り額が月次で増加し始めます |

3. 人的控除の所得要件緩和:扶養・配偶者控除への影響

「178万円の壁」に伴い、家族を扶養に入れるための所得要件も引き上げられます。

- 同一生計配偶者・扶養親族: 合計所得金額の要件が58万円以下から62万円以下へ緩和されます。

- 給与収入のみの場合の目安: これまで「年収123万円以下」が扶養の基準でしたが、令和8・9年は「年収136万円以下」へと拡大されます。

- ひとり親控除: 控除額が35万円から38万円へ増額されます(所得税は令和9年分から)。

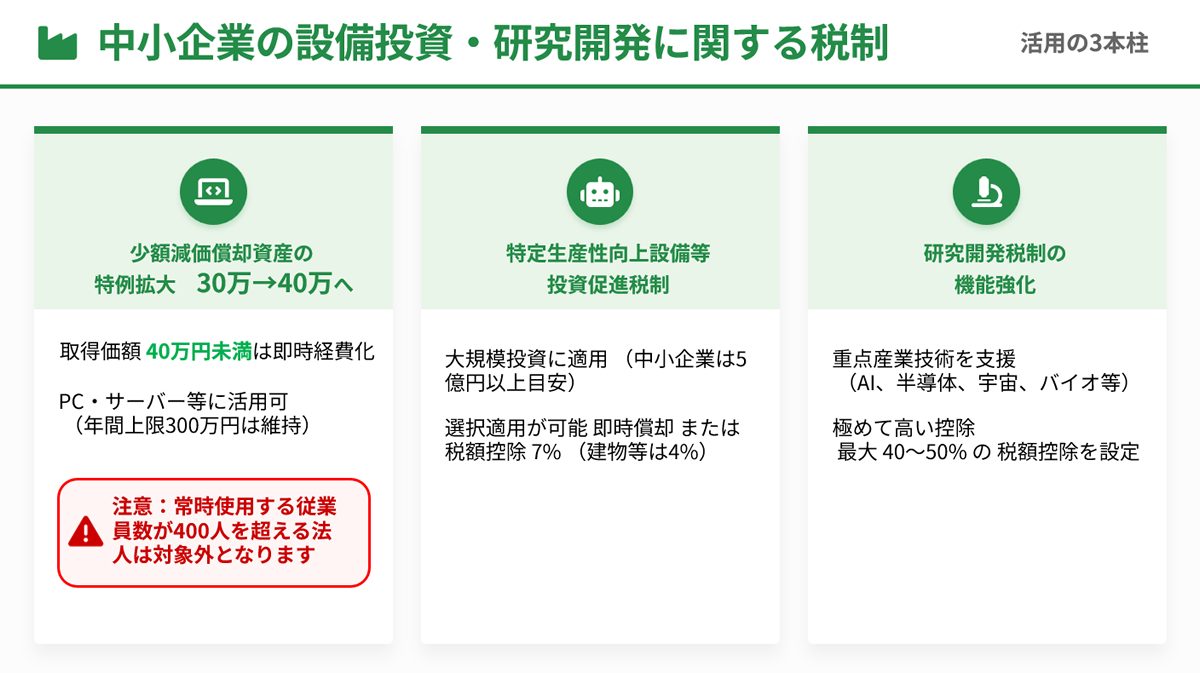

4. 中小企業のための「設備投資・研究開発」新ルール

「強い経済」の実現に向け、企業の投資を促す強力な措置が盛り込まれました。

① 少額減価償却資産の特例が「40万円未満」に

中小企業者等が取得した資産のうち、取得価額が30万円未満のものを一括で損金算入できる特例(中小企業者等の少額減価償却資産の取得価額の損金算入の特例)が、40万円未満に拡大されます。これにより、高スペックなPCや周辺機器、オフィス什器の買い替えがより柔軟に行えます。

※ 正式名称と一般的な呼称: この制度の正式名称は「中小企業者等の少額減価償却資産の取得価額の損金算入の特例」(租税特別措置法第67条の5)ですが、実務上は「少額減価償却資産の特例」「30万円特例」「中小企業の即時償却制度」などと呼ばれています。今回の改正により「40万円特例」とも呼ばれるようになります。

重要な注意点:

- 常時使用する従業員数が400人を超える法人は、この特例の対象外となりました(令和8年4月1日以後取得分から適用)。

- 年間の合計取得価額が300万円という上限は従来どおり維持されます。

- 青色申告書を提出する中小企業者等であることが要件です。

具体的な活用例

| 資産の種類 | 従来(30万円未満) | 改正後(40万円未満) |

|---|---|---|

| ワークステーションPC | 35万円 → 減価償却が必要 | 35万円 → 即時全額経費化 |

| オフィスチェア(高機能) | 32万円 → 減価償却が必要 | 32万円 → 即時全額経費化 |

| 業務用ソフトウェア | 38万円 → 減価償却が必要 | 38万円 → 即時全額経費化 |

| 小型サーバー | 39万円 → 減価償却が必要 | 39万円 → 即時全額経費化 |

② 特定生産性向上設備等投資促進税制の創設

生産性を高める大規模な投資(中小企業の場合は5億円以上)に対し、即時償却(取得価額を全額その期の経費にする)または7%(建物等は4%)の税額控除の選択適用が可能です。

③ 研究開発税制の強化

AI、半導体、宇宙、バイオといった「重点産業技術」に関する研究開発費に対し、最大40〜50%という極めて高い税額控除率が設定されます。

5. 働きやすさを支える改正:通勤手当・食事補助の非課税枠拡大

福利厚生に関する実務的な非課税枠が大幅に拡充されます。

| 項目 | 改正前 | 改正後 |

|---|---|---|

| 食事補助(月額) | 3,500円 | 7,500円 |

| 夜食手当(1回) | 300円 | 650円 |

| 通勤手当(片道95km以上) | – | 66,400円/月 |

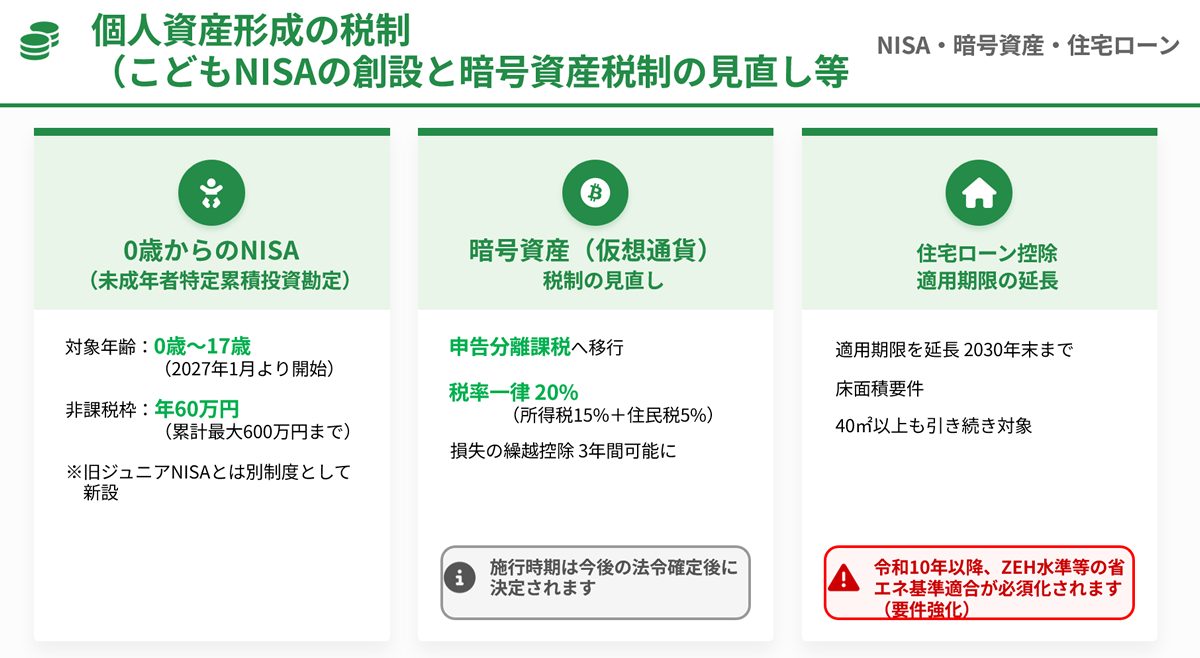

6. 個人資産形成と生活の税制:NISA・暗号資産・住宅ローン

NISA(少額投資非課税制度)の拡充

- 年齢制限の撤廃: 令和9年より、口座開設の下限年齢(18歳)が撤廃されます。

- 未成年者特定累積投資勘定の新設: 0歳から17歳を対象とした新しいNISA口座が創設され、年間60万円(累計600万円)までの非課税枠が活用可能になります。生まれたばかりの赤ちゃんから投資を始め、教育資金を準備することができます。

※ 制度創設までの呼称について: この制度は、税制改正大綱の検討段階では「こども支援NISA」「ジュニア向けNISA」などと報道されていましたが、正式名称は「未成年者特定累積投資勘定」となりました。なお、令和5年末で終了した旧「ジュニアNISA」とは別の新制度です。

暗号資産(仮想通貨)の分離課税化

これまで最大55%(総合課税)の税率がかかっていた暗号資産の譲渡益が、一律20%(所得税15%、住民税5%)の申告分離課税へ移行し、3年間の損失繰越控除も認められるようになります。

住宅ローン控除の5年延長

適用期限が令和12年(2030年)末まで延長され、床面積40㎡以上の物件も引き続き対象となります。

7. よくある質問(FAQ)厳選10選

Q1. 「178万円の壁」は令和8年1月の給与から反映させなくて良いのですか?

はい。令和8年分については、月々の給与計算(源泉徴収)は旧来の税額表で行い、12月の年末調整で一括して改正後の控除額を適用し、還付を行う運用になります。

Q2. 未成年者特定累積投資勘定(0歳からのNISA)は何歳から始められますか?

令和9年(2027年)以降、0歳から17歳までのお子様が対象となる「未成年者特定累積投資勘定」が新設されます。年間60万円(累計600万円)まで非課税で投資できる制度で、教育資金の準備などに活用できます。出生と同時に口座開設が可能になります。なお、この制度は検討段階では「こども支援NISA」「ジュニア向けNISA」などと呼ばれていましたが、令和5年末で終了した旧ジュニアNISAとは別の新制度です。

Q3. 旧ジュニアNISAとの違いは何ですか?

旧ジュニアNISAは令和5年(2023年)末で新規投資が終了した制度です。今回新設される「未成年者特定累積投資勘定」は、年間投資枠が80万円から60万円に変更され、対象年齢も0歳から17歳(旧制度は0歳から19歳)となるなど、制度設計が異なる別の新制度です。

Q4. 少額減価償却資産の特例の正式名称は何ですか?

正式名称は「中小企業者等の少額減価償却資産の取得価額の損金算入の特例」(租税特別措置法第67条の5)です。実務上は「少額減価償却資産の特例」「30万円特例」「即時償却制度」などと呼ばれ、今回の改正後は「40万円特例」とも呼ばれます。青色申告を行う中小企業者等が、取得価額40万円未満(改正前は30万円未満)の資産を一括で経費計上できる制度です。

Q5. 少額資産の40万円特例は、全ての法人が対象ですか?

いいえ。常時使用する従業員数が400人を超える法人は、この特例(一括損金算入)の対象外となりました。中小企業者等が対象で、これまでの30万円未満から40万円未満に拡大されます。

Q6. 40万円特例には年間の上限額がありますか?

はい。この特例を適用できる資産の年間合計取得価額は300万円が上限です。例えば、35万円のPCを8台購入した場合(合計280万円)は全額適用できますが、9台(合計315万円)の場合は上限の300万円までしか適用できません。上限を超えた部分は通常の減価償却となります。

Q7. 仮想通貨(暗号資産)の税率が20%になるのはいつからですか?

令和8年度税制改正大綱に盛り込まれており、施行時期は今後の法令で確定します。これまで最大55%(総合課税)だった税率が、株式と同様に20%(所得税15%、住民税5%)の申告分離課税となり、3年間の損失繰越控除も認められるようになります。

Q8. 「年収の壁」が178万円になれば、社会保険料もかからなくなりますか?

ここが最大の注意点です。 本改正は「所得税(税金)」のルール変更であり、社会保険の扶養基準(106万円・130万円の壁)については言及されていません。178万円まで働く場合、現行ルールでは社会保険料負担が発生するため、税務・労務の両面でのシミュレーションが不可欠です。

Q9. 会社から支給する食事補助(弁当代など)を月額5,000円にしても非課税になりますか?

はい。今回の改正で非課税枠が月額7,500円(本人の負担額が支給額以上である等の条件あり)に拡大されたため、5,000円であれば全額非課税として扱えます。

Q10. 住宅ローン控除の延長に伴い、省エネ性能の要件は厳しくなりますか?

はい。令和10年以降に建築確認を受ける住宅については、一定のZEH水準以上の省エネ基準を満たさない場合、住宅ローン控除が受けられなくなる等の制限が設けられています。

まとめ:令和8年度税制改正への対応は税務・労務の総合戦略

令和8年度税制改正は、従業員様の「手取り」を増やすチャンスであると同時に、複雑な実務対応が求められる局面でもあります。特に「178万円の壁」への対応は、単なる事務処理に留まらず、パート・アルバイトスタッフの労働時間の再設計など、経営戦略そのものに関わる課題です。

寺田税理士・社会保険労務士事務所(社労士法人フォーグッド)では、税務・労務の両面から、貴社の実情に合わせた最適なコンサルティングを行っております。改正への具体的な対策やシミュレーションについては、ぜひお気軽にお問い合わせください。

関連記事(1月末の提出・申告タスクを相互リンク)

関連記事

記事監修

【記事監修】

寺田慎也(てらだ しんや)

税理士・特定社会保険労務士

寺田税理士事務所 / 社労士法人フォーグッド / 株式会社フォーグッドコンサルティング 代表

【専門分野】

税務顧問、確定申告、税務調査対応、社会保険手続き、給与計算、労務相談、補助金・助成金申請支援

【保有資格】

税理士、特定社会保険労務士

【実績・メディア掲載】

- テレビ朝日系列「羽鳥慎一モーニングショー」専門家として出演

- 日本経済新聞、朝日新聞、読売新聞など主要メディアへの取材協力多数

- 「税務弘報」「税務通信」「企業実務」など専門誌への執筆・寄稿

- 著書:『中小企業の人材コストは国の助成金で払いなさい』(幻冬舎、2018年)

- 著書:『雇用関係助成金申請・手続マニュアル』(日本法令、2020年)

参考情報リンク

- 財務省:令和8年度税制改正大綱(PDF)

- 国税庁:No.1199 基礎控除

- 国税庁:No.1410 給与所得控除

- 国税庁:No.1180 扶養控除

- 国税庁:No.1191 配偶者控除

- 国税庁:No.2594 食事を支給したとき

- 国税庁:No.2582 電車・バス通勤者の通勤手当

- 金融庁:NISAを知る

- 国税庁:No.1213 住宅を新築又は新築住宅を取得した場合(住宅借入金等特別控除)

- 厚生労働省:中小企業向け支援策

- 中小企業庁:中小企業税制

※ リンク先について: 上記リンクは記事執筆時点(2026年1月)のものです。国税庁等の公式サイトはURL変更や内容更新がある場合があります。最新情報は各公式サイトでご確認ください。令和8年分の源泉徴収税額表や年末調整の手引きは、令和8年秋頃に国税庁から公表される予定です。

3年連続:おすすめ事務所 実績部門『全国1位』

私たち 寺田税理士・社会保険労務士事務所(社労士法人フォーグッド)は、2023年、2024年に続き、2025年も「実績部門 全国1位」に選出されました。

この結果に甘んじることなく、税務と労務のワンストップ支援で、日本中のお客様に貢献できるよう努めてまいります。

公式サイトを確認する

公式サイトを確認する