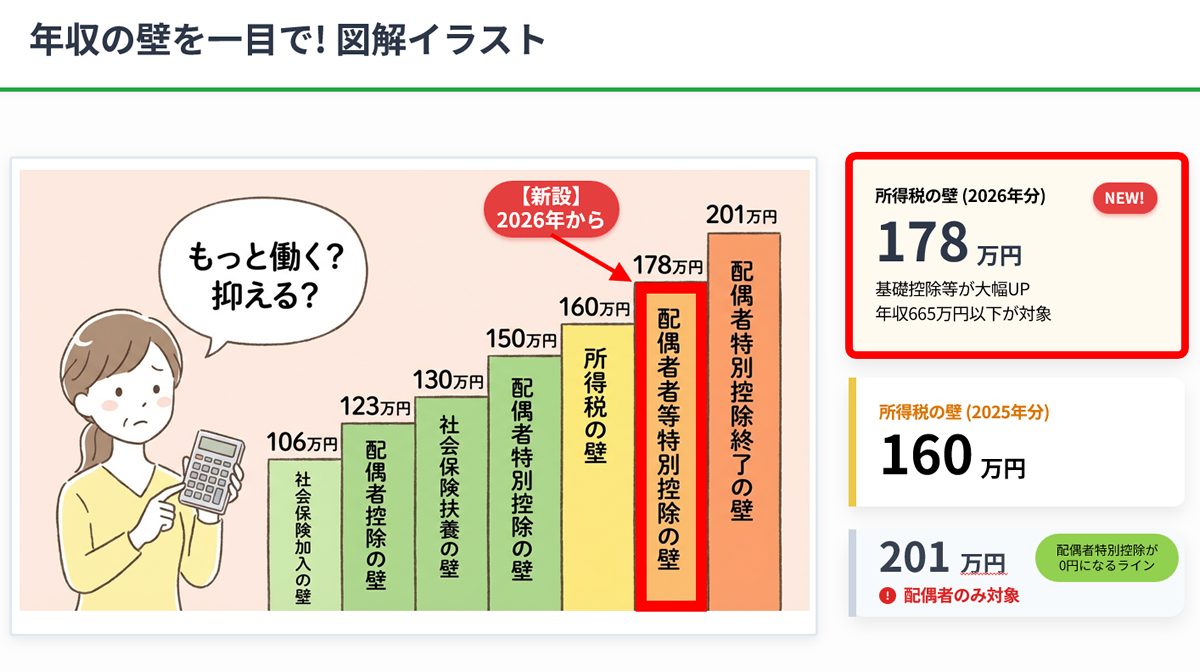

【2025年12月19日正式決定】年収の壁が178万円に!高市首相・玉木代表合意で2026年1月から実施|影響とメリット・デメリット完全解説

公開日: 2025.12.11

最終更新日: 2025.12.20

【2025年12月19日正式決定】年収の壁が178万円に引き上げ

2025年12月19日、政府は2026年度税制改正大綱において、いわゆる「年収の壁」を160万円から178万円に引き上げることを正式に決定しました。この改正は、2025年12月18日に高市早苗首相と国民民主党の玉木雄一郎代表が合意した内容を反映したもので、2026年1月1日から適用されます。

📺 関連動画:178万円の壁 正式決定の瞬間

2025年12月18日、自民党・国民民主党が「年収の壁」を178万円に引き上げることで合意しました。日テレNEWSの報道をご覧ください。

この改正により、パートやアルバイトで働く方々は、所得税が非課税となる年収の上限が18万円引き上げられることになります。年収665万円以下の約8割の納税者が対象となり、最大で年間5.6万円の減税効果が見込まれています。

出典: 自由民主党・公明党「令和8年度税制改正大綱」(2025年12月19日)、財務省・総務省発表資料

178万円の壁とは?基本の仕組み

「178万円の壁」とは、給与収入が年間178万円以下であれば、所得税が課税されないラインのことを指します。これは、以下の2つの控除の合計によって決まります。

- 給与所得控除(最低保障額): 69万円(現行65万円から4万円引き上げ)

- 基礎控除: 109万円(現行95万円から14万円引き上げ。ただし、合計所得金額が200万円以下の場合の最大額)

計算式: 69万円(給与所得控除) + 109万円(基礎控除) = 178万円

つまり、年収178万円までは、給与所得控除と基礎控除を差し引くと課税所得がゼロになるため、所得税がかからないということです。

法的根拠:

- 所得税法第28条(給与所得)

- 所得税法第86条(基礎控除)

- 国税庁「令和8年度税制改正による所得税の基礎控除の見直し等について」

正式決定までの経緯

この178万円への引き上げは、以下の経緯で決定されました。

| 日付 | 出来事 |

|---|---|

| 2025年12月18日 | 高市早苗首相と国民民主党・玉木雄一郎代表が合意 |

| 2025年12月19日 | 自由民主党・公明党「令和8年度税制改正大綱」で正式決定 |

| 2026年1月1日 | 改正施行・適用開始 |

当初、2025年12月時点では160万円への引き上げが実施されていましたが(令和7年度税制改正)、国民民主党が「手取りを増やして消費を喚起する」という観点から、さらなる引き上げを求めていました。与党との協議の結果、基礎控除と給与所得控除をそれぞれ追加で引き上げることで合意に至りました。

出典: 日本経済新聞「年収の壁178万円へ引き上げ 年収665万円以下対象」(2025年12月19日)、時事通信「年収の壁「178万円」 年収665万円以下対象―税制改正大綱」(2025年12月19日)

178万円の壁による減税効果とメリット

対象者と減税規模

今回の178万円への引き上げは、年収665万円以下の納税者が対象となります。これは全納税者の約8割に相当し、非常に広範囲な減税措置となります。

- 減税規模: 年間約6,500億円(財務省試算)

- 対象者: 年収665万円以下の納税者(約8割)

- 最大減税額: 年間5.6万円(年収665万円の場合、所得税率20%適用時)

出典: 財務省「令和8年度税制改正の大綱」(2025年12月19日)

年収別の減税額シミュレーション

178万円の壁による減税効果を、年収別に具体的にシミュレーションしてみましょう。

| 年収 | 改正前(160万円の壁)の所得税 | 改正後(178万円の壁)の所得税 | 減税額(年間) |

|---|---|---|---|

| 150万円 | 0円 | 0円 | 0円 |

| 170万円 | 約5,000円 | 0円 | 約5,000円 |

| 200万円 | 約20,000円 | 約11,000円 | 約9,000円 |

| 300万円 | 約76,000円 | 約68,000円 | 約8,000円 |

| 400万円 | 約133,000円 | 約125,000円 | 約8,000円 |

| 500万円 | 約201,000円 | 約193,000円 | 約8,000円 |

| 665万円 | 約429,000円 | 約373,000円 | 約56,000円 |

※所得税率5%~20%を適用した場合の概算。実際の税額は扶養家族の有無、社会保険料控除、その他の所得控除などにより変動します。個別の状況については、税理士にご相談ください。

パート・アルバイトで働く方への具体的メリット

特に、パートやアルバイトで働く方にとって、178万円の壁は大きなメリットをもたらします。

労働時間を増やせる

時給1,000円で働く場合を例にとると:

- 160万円の壁の場合: 年間1,600時間まで(月約133時間)

- 178万円の壁の場合: 年間1,780時間まで(月約148時間)

- 差額: 年間180時間多く働ける(月15時間増、週約3.5時間増)

これにより、所得税を気にせずに、より多くの時間働いて収入を増やすことができます。

手取り収入の増加

年収170万円で働く場合の手取りを比較してみましょう。

| 項目 | 改正前(160万円の壁) | 改正後(178万円の壁) |

|---|---|---|

| 年収 | 170万円 | 170万円 |

| 所得税 | 約5,000円 | 0円 |

| 住民税 | 約30,000円 | 約30,000円 |

| 手取り(概算) | 約1,665,000円 | 約1,670,000円 |

年収170万円の場合、所得税が非課税となるため、年間約5,000円の手取り増となります。

※上記は社会保険料を考慮しない概算です。実際の手取り額は、社会保険の加入状況により大きく異なります。

企業側のメリット

企業にとっても、178万円の壁の引き上げには以下のようなメリットがあります。

- 人手不足の改善: パート・アルバイトが労働時間を増やしやすくなるため、人手不足の解消に貢献

- 従業員の定着率向上: 手取り収入が増えることで、従業員の満足度が向上

- シフト調整の柔軟化: 「壁」を気にせず、必要な時間帯に人員を配置しやすくなる

注意すべき「他の壁」は残っている

178万円の壁が引き上げられても、他の「壁」は据え置きされています。パートやアルバイトで働く際には、以下の壁にも注意が必要です。

住民税の壁(110万円)

住民税は、年収110万円(給与所得控除65万円+住民税非課税限度額45万円)を超えると課税されます。今回の税制改正では、住民税の非課税ラインは変更されていません。

- 年収110万円以下: 住民税非課税(所得割・均等割ともに非課税)

- 年収110万円超: 住民税が課税される(所得割・均等割)

※自治体により非課税限度額が異なる場合があります(93万円、97万円、100万円などの基準も存在)。詳細はお住まいの市区町村にご確認ください。

法的根拠:

- 地方税法第24条の5(個人の道府県民税の非課税の範囲)

- 地方税法第295条(市町村民税の非課税の範囲)

- 総務省「令和7年度地方税制改正(地方税法等の一部を改正する法律)について」

社会保険の壁(106万円・130万円)

社会保険の加入要件も、今回の税制改正では変更されていません。ただし、今後の改正予定があります。

106万円の壁(2026年10月に撤廃予定)

以下の条件を満たす場合、年収106万円(月額8.8万円)以上で社会保険(厚生年金・健康保険)の加入義務が発生します。

- 従業員数51名以上の企業で働いている

- 週の所定労働時間が20時間以上

- 2か月を超えて雇用される見込みがある

- 学生でない

2026年10月に賃金要件(106万円)が撤廃される予定です。これにより、上記の条件を満たせば、年収に関わらず社会保険に加入することになります。

法的根拠:

- 厚生年金保険法第9条、第12条

- 健康保険法第3条

- 厚生労働省「年金制度改正法(令和2年法律第40号)」

- 厚生労働省「短時間労働者に対する健康保険・厚生年金保険の適用拡大」

130万円の壁(2026年4月から判定方法変更)

年収130万円(月額約10.8万円)を超えると、配偶者や親の扶養から外れ、自分で国民健康保険・国民年金に加入する必要があります。

2026年4月から、「今後1年間の収入見込み」ではなく、「労働契約ベース」で判定されることになります。これにより、一時的な収入増加で扶養から外れるリスクが軽減されます。

法的根拠:

- 健康保険法第3条第7項(被扶養者の定義)

- 厚生労働省保険局「健康保険法における被扶養者の認定について」(保保発0310第1号、令和7年3月10日)

- 日本年金機構「令和8年4月1日からの被扶養者認定における収入要件の取扱いが変わります」

配偶者控除・扶養控除の壁(123万円)

2025年12月の税制改正(令和7年度税制改正)により、配偶者控除や扶養控除を受けられる年収の上限も引き上げられています。

- 改正前: 年収103万円以下(合計所得48万円以下)

- 改正後: 年収123万円以下(合計所得58万円以下)

配偶者や扶養親族が年収123万円以下であれば、納税者本人が配偶者控除(38万円)や扶養控除を受けることができます。

法的根拠:

- 所得税法第2条第1項第33号(同一生計配偶者)

- 所得税法第2条第1項第34号(扶養親族)

- 国税庁「令和7年度税制改正による所得税の基礎控除の見直し等について(源泉所得税関係)」(令和7年5月)

配偶者特別控除の壁(160万円)

配偶者の年収が123万円を超えても、160万円以下であれば、配偶者特別控除を受けることができます。

- 年収123万円超~160万円: 配偶者特別控除(最大38万円~段階的に減額)

- 年収160万円超: 配偶者特別控除なし

法的根拠:

- 所得税法第83条の2(配偶者特別控除)

- 国税庁「配偶者特別控除」(タックスアンサーNo.1195)

19歳~23歳の特例(150万円)

19歳以上23歳未満の方については、特別な措置があります。

- 税制面: 特定親族特別控除(最大63万円)が新設され、合計所得金額58万円超123万円以下(給与収入のみの場合、年収123万円超178万円以下)の親族について、親が控除を受けられる

- 社会保険面: 2025年10月から、被扶養者認定の年収要件が130万円から150万円に引き上げ

法的根拠:

- 所得税法第83条の3(特定親族特別控除)

- 国税庁「令和7年度税制改正による所得税の基礎控除の見直し等について」

- 厚生労働省保険局「19歳以上23歳未満の方の被扶養者認定における年間収入要件の見直しについて」(令和7年8月19日)

- 日本年金機構「19歳以上23歳未満の方の被扶養者認定における年間収入要件が変わります」

2026年・2027年は暫定措置、3年以内に抜本見直し

今回の178万円への引き上げは、2026年・2027年の2年間の暫定措置とされています。政府は3年以内に抜本的な見直しを行う方針を示しており、今後さらなる変更が予想されます。

出典: 自由民主党・公明党「令和8年度税制改正大綱」(2025年12月19日)

今後予想される改正

- 所得税の壁のさらなる引き上げ: 200万円や250万円といった水準への引き上げが議論される可能性

- 社会保険の壁の撤廃・変更: 106万円・130万円の壁の完全撤廃も視野に

- 扶養制度の見直し: 配偶者控除・扶養控除そのものの制度変更の可能性

同時決定事項:自動車環境性能割の廃止

2026年度税制改正大綱では、178万円の壁の引き上げと同時に、自動車環境性能割の廃止も決定されました。これにより、約1,900億円の減収が見込まれています。

出典: 財務省「令和8年度税制改正の大綱」(2025年12月19日)

年収の壁を意識した働き方のポイント

自分に関係する「壁」を把握する

まずは、自分の状況に応じて、どの「壁」が影響するのかを把握しましょう。

| 壁の種類 | 金額 | 影響する内容 | 適用時期 | 法的根拠 |

|---|---|---|---|---|

| 住民税の壁 | 110万円 | 住民税が課税される | 2025年12月~(2026年度分) | 地方税法第24条の5、第295条 |

| 配偶者・扶養控除の壁 | 123万円 | 配偶者控除・扶養控除を受けられなくなる | 2025年12月~ | 所得税法第2条、第83条、第84条 |

| 社会保険の壁(106万円) | 106万円 (2026年10月撤廃予定) |

厚生年金・健康保険の加入義務 (従業員51名以上の企業等) |

現在~2026年9月 | 厚生年金保険法第9条、第12条 健康保険法第3条 |

| 社会保険の壁(130万円) | 130万円 (2026年4月判定変更) |

扶養から外れ、自分で国保・国民年金加入 | 現在~ (2026年4月から労働契約ベース判定) |

健康保険法第3条第7項 厚生労働省保険局通知 |

| 19~23歳特例 | 150万円 | 特定親族特別控除・被扶養者認定 | 2025年10月~(社会保険) 2025年12月~(税制) |

所得税法第83条の3 厚生労働省保険局通知 |

| 配偶者特別控除の壁 | 160万円 | 配偶者特別控除を受けられなくなる | 2025年12月~ | 所得税法第83条の2 |

| 所得税の壁(本人) | 178万円 | 所得税が課税される | 2026年1月~ | 所得税法第28条、第86条 |

長期的な視点で働き方を考える

「壁」を気にしすぎて、収入を抑え続けることが必ずしも得策とは限りません。以下の点を考慮しましょう。

- 社会保険加入のメリット: 厚生年金に加入すると、将来の年金受給額が増える、傷病手当金や出産手当金などの給付を受けられる

- キャリア形成: 労働時間を増やすことで、スキルアップやキャリアアップの機会が広がる

- 手取り収入の増加: 「壁」を超えても、長期的には手取り収入が増えるケースが多い

企業に相談する

勤務先の企業によっては、以下のような対応をしている場合があります。

- 「年収の壁」を意識した柔軟なシフト調整

- 社会保険加入に伴う手当の支給

- 労働時間の調整に関する相談窓口の設置

気軽に人事担当者や上司に相談してみましょう。

まとめ:178万円の壁の影響を正しく理解して働こう

2025年12月19日に正式決定された「178万円の壁」は、パートやアルバイトで働く多くの方にとって、手取り収入を増やすチャンスです。2026年1月から適用され、年収665万円以下の約8割の納税者が恩恵を受けます。

ただし、住民税の壁(110万円)、社会保険の壁(106万円・130万円)、配偶者控除の壁(123万円)など、他の「壁」は引き続き存在します。自分の状況に応じて、どの壁が影響するのかを正しく理解し、長期的な視点で働き方を考えることが大切です。

また、今回の改正は2026年・2027年の暫定措置であり、3年以内に抜本的な見直しが予定されています。今後の税制改正の動向にも注目していきましょう。

出典:

- 自由民主党・公明党「令和8年度税制改正大綱」(2025年12月19日)

- 財務省「税制改正の大綱」

- 日本経済新聞「年収の壁178万円へ引き上げ 年収665万円以下対象」(2025年12月19日)

- 時事通信「年収の壁「178万円」 年収665万円以下対象―税制改正大綱」(2025年12月19日)

監修者情報

寺田税理士・社会保険労務士事務所(社労士法人フォーグッド)

税務・労務の専門家として、中小企業から個人事業主まで幅広くサポート。年収の壁に関する相談、最適な働き方のアドバイス、企業の人事労務コンサルティングなど、多数の実績を有しています。

- 実績・メディア紹介: https://taxlabor.com/achieve/

- 私たちの強み: https://taxlabor.com/support/