【2026年】親の新NISA×こども支援NISA(こども向けNISA)併用で家族全員で年840万円非課税!税理士が徹底解説

公開日: 2025.12.10

最終更新日: 2025.12.31

2027年から、家族全員でNISAを活用すれば、年間最大840万円の非課税投資が可能になります。

親2人が新NISA(年360万円×2人=720万円)、子ども2人がこども支援NISA(年60万円×2人=120万円)を活用すれば、世帯全体で年840万円、20年間で総額1億6,800万円の非課税枠を確保できます。

押さえておくべき重要ポイント:

- 親の新NISA:年360万円×2人=720万円(つみたて投資枠120万円+成長投資枠240万円)

- こども支援NISA:年60万円×2人=120万円(2025年12月19日税制改正大綱で正式決定)

- 合計:年間840万円の非課税投資枠

- 教育資金・老後資金・相続対策を同時に実現

本記事では、税理士・社会保険労務士の実務経験をもとに、家族全員でNISAを最大限活用する戦略を徹底解説します。

目次

- 家族全員NISA活用の全体像

- なぜ今「家族全員NISA」なのか?

- 世帯別シミュレーション(3つのケース)

- iDeCo併用 vs NISA集中の比較

- ライフステージ別の最適配分戦略

- 税理士が教える注意点

- よくある質問(Q&A)

- まとめ

家族全員NISA活用の全体像

2027年1月から、こども支援NISAが正式にスタートします。これにより、家族全員でNISAを活用することで、世帯全体の非課税投資枠を大幅に拡大できます。

親の新NISA(2024年開始、現行制度)

| 項目 | つみたて投資枠 | 成長投資枠 | 合計 |

|---|---|---|---|

| 年間投資上限 | 120万円 | 240万円 | 360万円 |

| 非課税保有限度額 | 1,800万円(成長投資枠は最大1,200万円まで) | 1,800万円 | |

| 非課税期間 | 無期限 | ||

| 対象年齢 | 18歳以上 | ||

| 引き出し制限 | いつでも自由に引き出し可能 | ||

→ 親2人で活用すれば、年間720万円、総額3,600万円の非課税枠

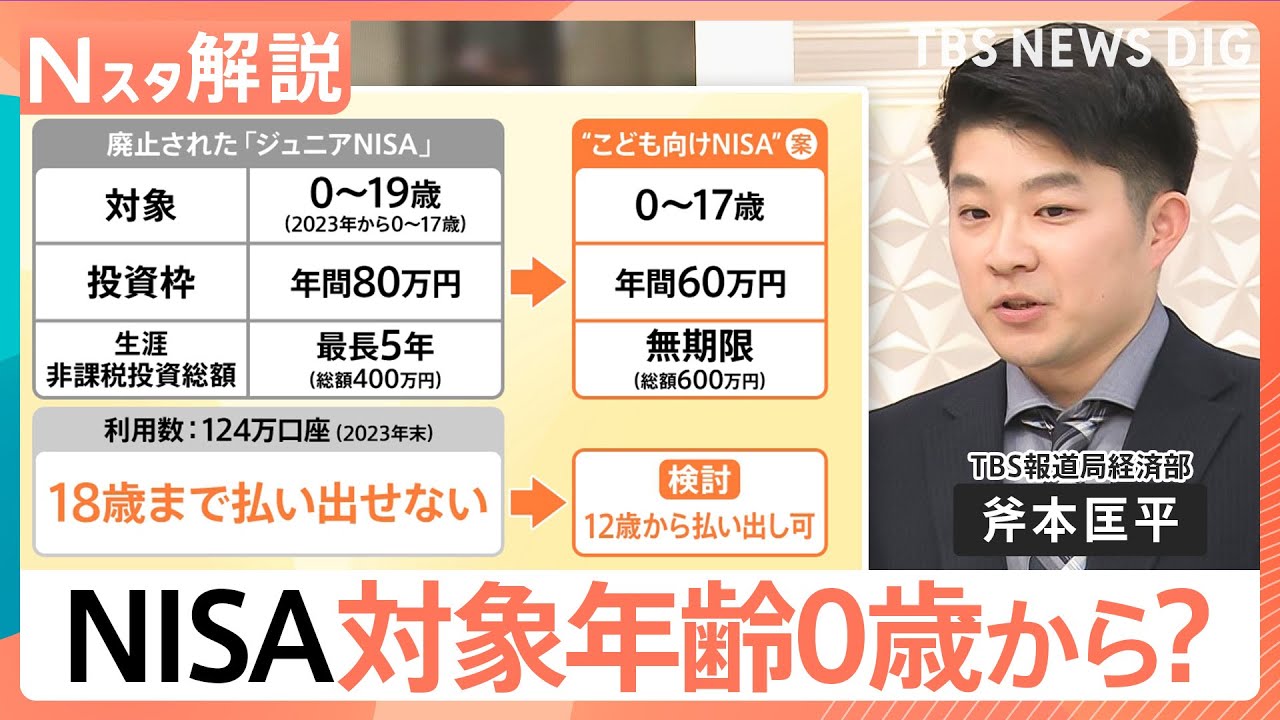

こども支援NISA(2027年1月開始)

| 項目 | こども支援NISA(2027年1月〜) |

|---|---|

| 年間投資上限 | 60万円 |

| 非課税保有限度額 | 600万円 |

| 非課税期間 | 無期限 |

| 対象年齢 | 0歳〜17歳(18歳未満) |

| 引き出し制限 | 12歳以降、子どもの同意で可能 |

| 投資対象商品 | つみたて投資枠対象商品のみ (債券50%超の投信も追加予定) |

| 18歳到達時 | 成人向けNISAに自動移行 |

→ 子ども2人で活用すれば、年間120万円、総額1,200万円の非課税枠

家族4人(親2人+子2人)の非課税投資枠

- 年間投資枠:720万円(親)+ 120万円(子)= 840万円

- 総非課税枠:3,600万円(親)+ 1,200万円(子)= 4,800万円

- 20年間の総投資額:840万円 × 20年 = 1億6,800万円

出所:金融庁、令和8年度税制改正大綱

なぜ今「家族全員NISA」なのか?

家族全員でNISAを活用する戦略が注目される背景には、iDeCo(個人型確定拠出年金)の制約とNISAの柔軟性があります。

iDeCoの制約

- 原則60歳まで引き出し不可 → 教育資金として使えない

- 掛金は所得控除されるが、受取時に課税される(退職所得控除・公的年金等控除適用)

- 加入年齢に上限あり(2025年度税制改正大綱で70歳未満に延長予定、2027年1月実施見込み)

- 口座管理手数料が発生(年2,000円〜7,000円程度)

NISAの柔軟性

- いつでも引き出し可能 → 教育資金・住宅資金・老後資金のすべてに対応

- 運用益・配当金・分配金がすべて非課税

- 非課税期間が無期限

- 家族全員で活用できる(1人1口座、世帯で複数口座可能)

- 口座管理手数料なし

教育資金と老後資金の同時準備が可能

iDeCoは老後資金専用ですが、NISAはライフステージに応じて柔軟に引き出せるため、以下のような使い方ができます。

- 子どもの中学入学時(12歳):こども支援NISAから私立中学の入学金を引き出し

- 子どもの大学入学時(18歳):こども支援NISAから教育資金を引き出し

- 住宅購入時(30代〜40代):親の新NISAから頭金を引き出し

- 退職後(60歳以降):親の新NISAから老後資金を取り崩し

iDeCoとNISAは「併用」が基本ですが、教育資金準備を重視する世帯では、NISA中心の戦略が有効です。

世帯別シミュレーション(3つのケース)

家族構成とライフステージ別に、具体的なシミュレーションを見ていきましょう。

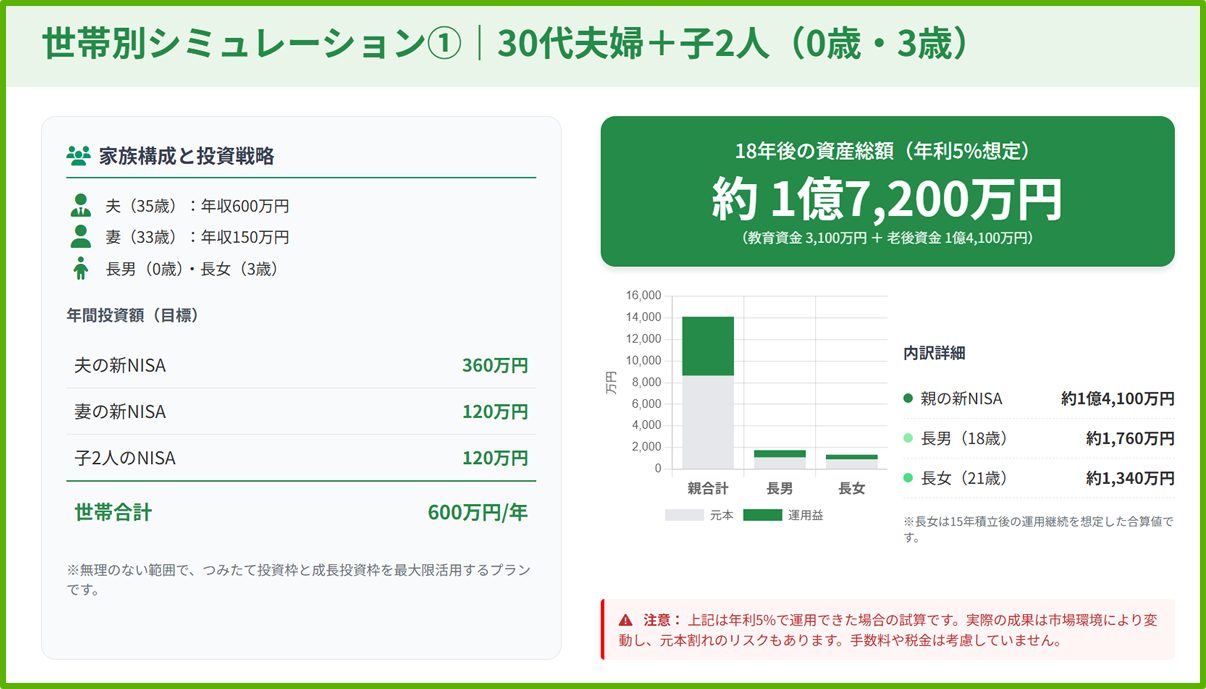

ケース1:30代夫婦(子ども2人:0歳・3歳)

家族構成

- 夫(35歳):会社員、年収600万円

- 妻(33歳):パート、年収150万円

- 長男(0歳)、長女(3歳)

投資戦略

| 対象 | 年間投資額 | 投資先 |

|---|---|---|

| 夫の新NISA | 360万円 | つみたて投資枠120万円(全世界株式)+ 成長投資枠240万円(米国株・日本高配当株) |

| 妻の新NISA | 120万円 | つみたて投資枠のみ(全世界株式) |

| 長男のこども支援NISA | 60万円 | 全世界株式インデックスファンド |

| 長女のこども支援NISA | 60万円 | 全世界株式インデックスファンド |

| 合計 | 600万円 | – |

18年後の資産シミュレーション(年利5%想定)

- 長男(18歳時点):60万円 × 18年 = 1,080万円 → 運用後約1,772万円

- 長女(21歳時点):60万円 × 15年 = 900万円 → 運用後約1,359万円

- 親の新NISA:480万円 × 18年 = 8,640万円 → 運用後約1億4,179万円

→ 18年後の資産総額:約1億7,310万円(教育資金3,131万円 + 老後資金1億4,179万円)

⚠️ シミュレーションの注意事項

上記のシミュレーションは、年利5%で運用できた場合の試算です。実際の運用成果は市場環境により変動し、この利率を保証するものではありません。元本割れのリスクもあることをご理解ください。

ケース2:40代夫婦(子ども2人:小学生・中学生)

家族構成

- 夫(45歳):会社員、年収800万円

- 妻(43歳):会社員、年収500万円

- 長男(小6・12歳)、長女(中2・14歳)

投資戦略

| 対象 | 年間投資額 | 投資先 |

|---|---|---|

| 夫の新NISA | 360万円 | つみたて投資枠120万円 + 成長投資枠240万円 |

| 妻の新NISA | 240万円 | つみたて投資枠120万円 + 成長投資枠120万円 |

| 長男のこども支援NISA | 60万円 | バランス型ファンド(株式60%・債券40%) |

| 長女のこども支援NISA | 60万円 | バランス型ファンド(株式60%・債券40%) |

| 合計 | 720万円 | – |

6年後の資産シミュレーション(年利4%想定)

- 長女の大学入学時(18歳・4年後):60万円 × 4年 = 240万円 → 運用後約265万円

- 長男の大学入学時(18歳・6年後):60万円 × 6年 = 360万円 → 運用後約414万円

- 親の新NISA:600万円 × 6年 = 3,600万円 → 運用後約4,139万円

→ 6年後の資産総額:約4,818万円(教育資金679万円 + 老後資金4,139万円)

⚠️ シミュレーションの注意事項

上記のシミュレーションは、年利4%で運用できた場合の試算です。実際の運用成果は市場環境により変動し、この利率を保証するものではありません。元本割れのリスクもあることをご理解ください。

ケース3:祖父母が孫のために支援するケース

家族構成

- 祖父(70歳):年金受給者

- 祖母(68歳):年金受給者

- 孫2人(0歳・3歳)

投資戦略

祖父母が孫名義のこども支援NISA口座に年間110万円以内(贈与税非課税枠)で資金を贈与し、親が運用を代行します。

| 対象 | 年間贈与額 | 投資先 |

|---|---|---|

| 孫1(0歳)のこども支援NISA | 60万円 | 全世界株式インデックスファンド |

| 孫2(3歳)のこども支援NISA | 50万円 | 全世界株式インデックスファンド |

| 合計 | 110万円 | – |

→ 18年間で合計1,980万円を贈与。年利5%で運用すれば約3,249万円に成長(贈与税・相続税ゼロ)

✅ 相続税対策としての活用

祖父母が孫に年110万円ずつ18年間贈与すれば、合計1,980万円を相続税ゼロで移転可能。さらに運用益も非課税のため、相続財産を効果的に減らしながら孫の教育資金を準備できます。

詳しくは国税庁の贈与税ページをご確認ください。

⚠️ シミュレーションの注意事項

上記のシミュレーションは、年利5%で運用できた場合の試算です。実際の運用成果は市場環境により変動し、この利率を保証するものではありません。元本割れのリスクもあることをご理解ください。

iDeCo併用 vs NISA集中の比較

家族全員NISA戦略を考える際、iDeCoと併用するか、NISA集中で運用するかは重要な判断ポイントです。

比較表

| 項目 | iDeCo併用 | NISA集中 |

|---|---|---|

| 年間投資額 | NISA 840万円 + iDeCo 55.2万円(夫婦2人分、1人27.6万円) = 895.2万円 | NISA 840万円 |

| 所得控除 | 年55.2万円(夫婦合計) → 税率20%なら年11万円の節税 | なし |

| 引き出し自由度 | NISAは自由、iDeCoは60歳まで不可 | すべて自由 |

| 教育資金への対応 | NISA部分のみ対応可 | 全額対応可 |

| 老後資金への対応 | 両方活用で強固 | NISA部分で対応 |

| 口座管理手数料 | iDeCo部分で発生(年2,000円~7,000円程度) | なし |

どちらを選ぶべきか?

iDeCo併用が向いている人

- 教育資金の準備は完了している、または別途準備できる

- 所得控除によるメリットを最大限享受したい(所得税率20%以上)

- 60歳まで引き出さない強制力が欲しい

- 会社員で企業型DCに加入していない、または併用可能

NISA集中が向いている人

- 教育資金と老後資金の両方を準備したい

- ライフイベント(住宅購入、車の買い替え等)で資金が必要になる可能性がある

- 口座管理を簡素化したい

- 所得税率が低い(10%以下)でiDeCoの節税効果が小さい

結論:教育資金準備を重視する子育て世帯は「NISA集中」、老後資金準備を重視する世帯は「iDeCo併用」が基本戦略です。

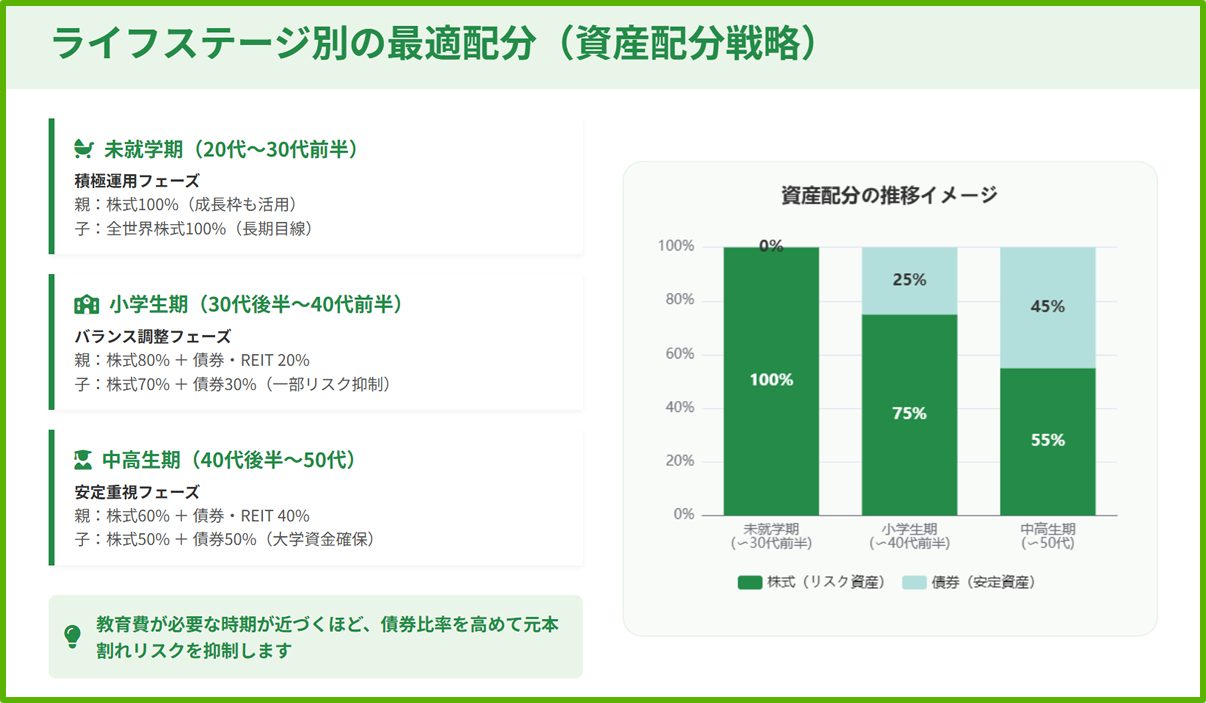

ライフステージ別の最適配分戦略

家族全員NISA活用では、ライフステージに応じた資産配分が重要です。

20代~30代前半(子どもが未就学児)

- 投資期間:15年以上

- リスク許容度:高い

- 推奨配分:株式中心(全世界株式・米国株式・新興国株式)

- 親のNISA:つみたて投資枠100%(株式)+ 成長投資枠100%(株式)

- 子どものNISA:全世界株式インデックスファンド100%

具体例:eMAXIS Slim 全世界株式(オール・カントリー)、楽天・全世界株式インデックス・ファンドなど

30代後半~40代前半(子どもが小学生)

- 投資期間:10年前後

- リスク許容度:中~高

- 推奨配分:株式中心だが一部債券も検討

- 親のNISA:株式80% + 債券・REIT 20%

- 子どものNISA:株式70% + 債券30%(バランス型ファンド)

具体例:親は全世界株式80%+日本債券ファンド20%、子どもはeMAXIS Slim バランス(8資産均等型)など

40代後半~50代(子どもが中高生)

- 投資期間:5年前後(大学入学まで)

- リスク許容度:中~低

- 推奨配分:債券比率を引き上げ

- 親のNISA:株式60% + 債券・REIT 40%

- 子どものNISA:株式50% + 債券50%(バランス型ファンド)

具体例:子どもは債券比率50%超の投資信託(2027年から対象商品追加予定)を活用

ポイント:子どもの大学入学が近づくほど、債券比率を高めてリスクを抑えます。

✅ 税理士からのアドバイス

大学入学2〜3年前から、こども支援NISAの資産を段階的に債券型ファンドにスイッチング(売却→再投資)することで、入学時の市場暴落リスクを軽減できます。ただし、売却時に利益が出ている場合は慎重に判断してください。

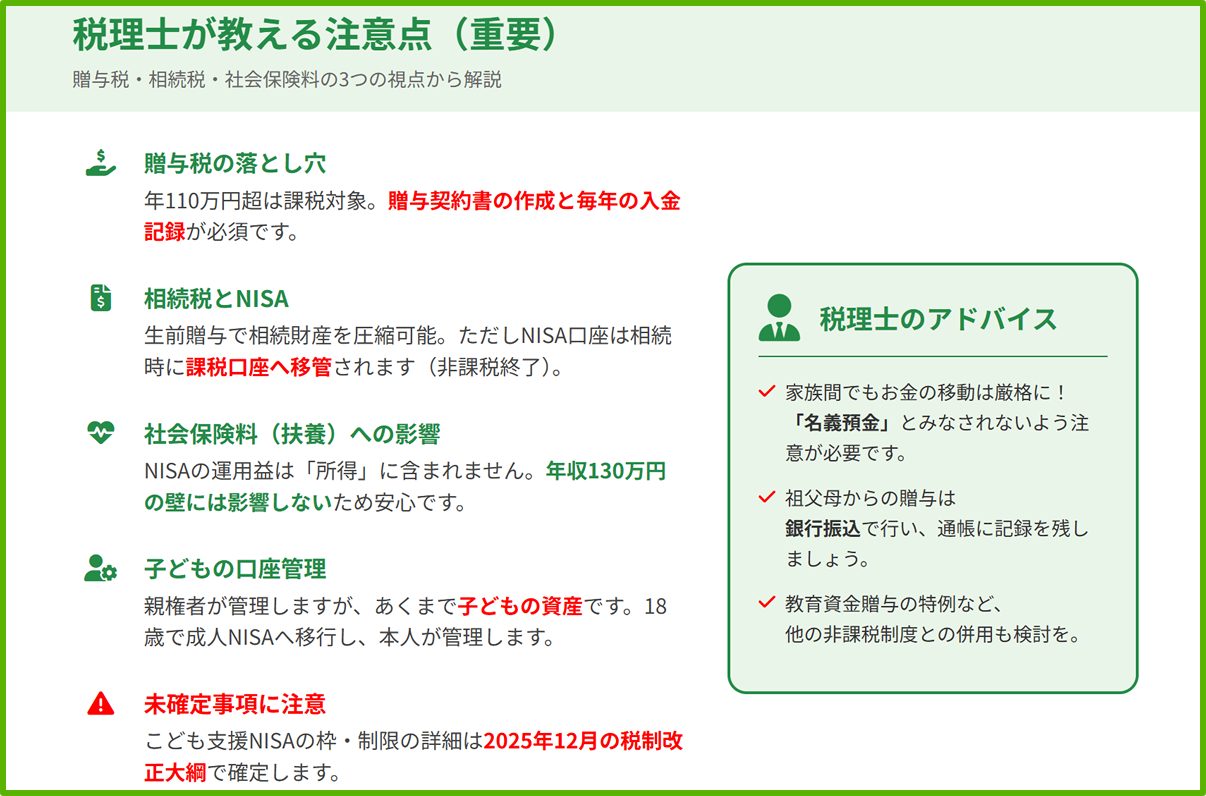

税理士が教える注意点

家族全員NISA活用では、税務・社会保険の観点から以下の注意点があります。

1. 贈与税に注意

親が子どものNISA口座に入金する場合

- 年間110万円以内の贈与は非課税(暦年贈与の基礎控除)

- 110万円を超える贈与は贈与税の対象

- 子ども1人あたり年60万円のこども支援NISAなら、贈与税の心配はほぼ不要

祖父母が孫のNISA口座に入金する場合

- 年間110万円以内なら非課税

- 孫2人に分散すれば、合計220万円まで非課税贈与可能

- 定期贈与とみなされないよう、毎年贈与契約書を作成

- 毎年金額を変える工夫も有効(例:1年目60万円、2年目55万円、3年目58万円)

詳しくは国税庁の贈与税ページをご確認ください。

2. 相続税対策として有効

NISA口座の資産は相続財産として評価されますが、運用益は非課税のまま相続人に引き継がれます。

- 生前贈与でこども支援NISAに資金を移せば、相続財産を減らす効果がある

- 祖父母が孫に年110万円ずつ18年間贈与すれば、合計1,980万円を相続税ゼロで移転可能

- 運用益も非課税のため、実質的な相続税対策効果はさらに大きい

3. 社会保険料への影響

配偶者の扶養に入っている場合

- NISAの運用益や配当金は「所得」にカウントされない

- 年収130万円の壁に影響しない

- 2025年12月の税制改正で年収178万円の壁が新設されましたが、NISA運用益は影響なし

- 扶養内で働きながらNISA運用が可能

年収の壁について詳しくは、当サイトのパート年収の壁完全ガイドをご覧ください。

4. 子どもの口座は親が管理

- こども支援NISAは未成年者名義の口座だが、実際の運用は親権者が代行

- 子どもが18歳になったら、成人NISA口座に自動移管される

- 子ども本人が運用に関与できるのは18歳以降

- 12歳以降の引き出しには子どもの同意が必要

5. 教育資金一括贈与の特例は2026年3月末で終了

教育資金一括贈与の特例(最大1,500万円まで非課税)は、2026年3月末で終了予定です。延長されない見込みのため、こども支援NISAの活用が今後の主流になります。

✅ 税理士からのアドバイス

家族全員NISA活用では、贈与税・相続税・社会保険料の3つの視点から総合的に判断することが重要です。特に、祖父母から孫への贈与は相続税対策として非常に有効ですが、贈与契約書の作成と毎年の実行記録を残すことが税務調査対策のポイントです。

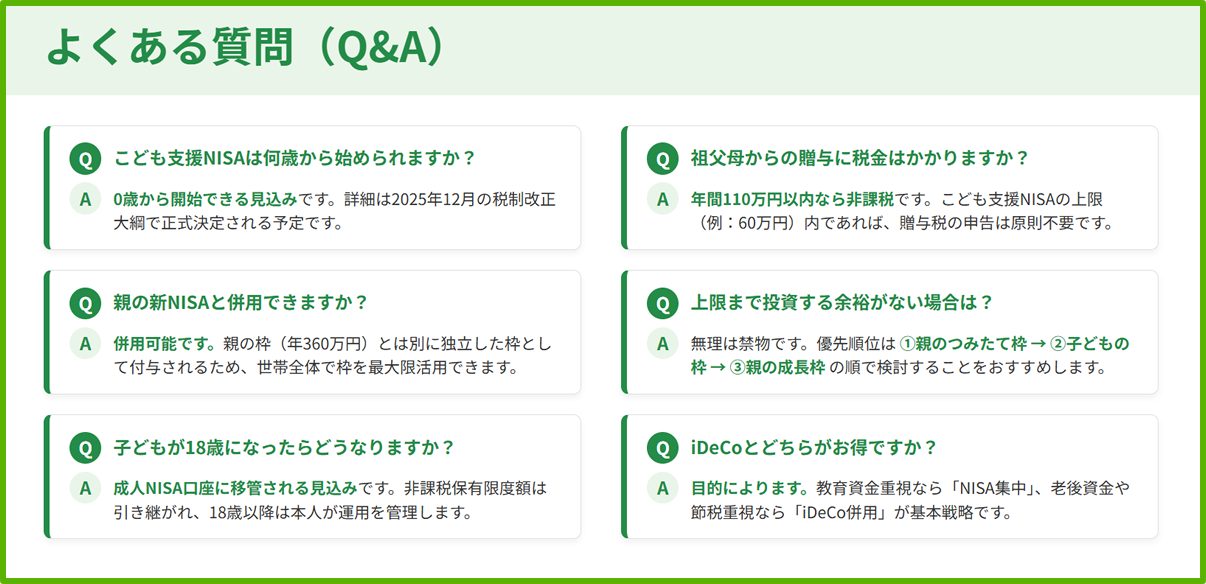

よくある質問(Q&A)

Q1. こども支援NISAは何歳から始められますか?

A. 0歳から開始できます。2025年12月19日の税制改正大綱で正式決定され、2027年1月から運用開始予定です。

Q2. 親の新NISAと子どものこども支援NISAは併用できますか?

A. 併用可能です。それぞれ独立した非課税枠なので、世帯全体で最大限活用できます。家族4人(親2人+子2人)なら年間840万円の非課税投資が可能です。

Q3. 子どもが18歳になったらこども支援NISAはどうなりますか?

A. 成人NISA口座に自動移管されます。非課税保有限度額は引き継がれ、18歳以降は本人が運用を管理します。それまでの運用益は引き続き非課税です。

Q4. 祖父母が孫のために投資する場合、贈与税はどうなりますか?

A. 年間110万円以内の贈与なら非課税です。こども支援NISAの年間投資上限が60万円なので、他に贈与がなければ贈与税の心配はほぼ不要です。ただし、定期贈与とみなされないよう毎年贈与契約書を作成することをお勧めします。

Q5. 家族全員NISA活用で年840万円も投資する余裕がない場合はどうすればいいですか?

A. 無理に上限まで投資する必要はありません。家計の状況に応じて、以下の優先順位で投資することをおすすめします。

- 子どものこども支援NISA(年60万円×2人=120万円) → 教育資金準備を優先

- 親のつみたて投資枠(年120万円×2人=240万円) → 教育資金・老後資金の両用

- 親の成長投資枠(余裕があれば) → 資産形成の加速

児童手当(3歳未満月1.5万円、3歳以上高校生まで月1万円)を活用すれば、子ども1人あたり月5万円の積立が可能です。

Q6. iDeCoとNISAの併用と、NISA集中のどちらがお得ですか?

A. 家族のライフプランによります。教育資金準備を重視するならNISA集中、老後資金重視ならiDeCo併用が基本戦略です。所得税率が20%以上の方は、iDeCoの所得控除メリットが大きいため併用がおすすめです。ただし、iDeCoは60歳まで引き出せないため、教育資金には使えません。

Q7. 離婚した場合、子どものNISA口座はどうなりますか?

A. 子ども名義の口座は子どもに帰属します。親権者が変わっても、口座は継続されます。ただし、運用管理権は親権者に移ります。親権者の変更手続きが必要になる場合がありますので、金融機関に確認してください。

Q8. ジュニアNISAからこども支援NISAへ移管できますか?

A. 直接の移管はできません。ジュニアNISAは2023年末で新規投資が終了し、保有資産は18歳まで非課税で保有できます。こども支援NISAを利用する場合は、別途新規口座を開設する必要があります。

まとめ

2027年1月から、家族全員でNISAを活用すれば、年間最大840万円の非課税投資が可能になります。

本記事のポイント:

- 親の新NISA(年720万円)+ こども支援NISA(年120万円)= 年840万円

- 2025年12月19日の税制改正大綱で正式決定、2027年1月開始

- 教育資金・老後資金・相続対策を同時に実現

- iDeCo併用 vs NISA集中は、ライフプランに応じて選択

- 贈与税・相続税・社会保険料の3つの視点から総合判断

- ライフステージに応じた資産配分が重要(大学入学が近づくほど債券比率を高める)

家族全員NISA活用の次のステップ

- 2026年中に準備開始 → 親の新NISA口座を開設(未開設の場合)

- 家族のライフプランを整理 → 教育資金・老後資金の必要額を試算

- 金融機関を選定 → 手数料・商品ラインナップ・サポート体制を比較

- 2026年秋〜冬にこども支援NISA口座開設 → 各金融機関の受付開始を待つ

- 2027年1月から投資開始 → 早期開始で複利効果を最大化

寺田税理士・社会保険労務士事務所では、家族全体の資産形成プランについて、税務・社会保険の両面から最適なご提案をしています。

ご相談はお気軽にお問い合わせください。

関連記事

【記事監修】

寺田慎也(てらだ しんや)

税理士・特定社会保険労務士

寺田税理士事務所 / 社労士法人フォーグッド 代表

【専門分野】

税務顧問、確定申告、税務調査対応、社会保険手続き、給与計算、労務相談、補助金・助成金申請支援

【保有資格】

税理士、特定社会保険労務士

【実績・メディア掲載】

- テレビ朝日系列「羽鳥慎一モーニングショー」専門家として出演

- 日本経済新聞、朝日新聞、読売新聞など主要メディアへの取材協力多数

- 「税務弘報」「税務通信」「企業実務」など専門誌への執筆・寄稿

- 著書:『中小企業の人材コストは国の助成金で払いなさい』(幻冬舎、2018年)

- 著書:『雇用関係助成金申請・手続マニュアル』(日本法令、2020年)

- 税制改正・社会保険制度に関する専門家コメント提供

- 中小企業経営者向けセミナー講師(通算50回以上登壇)

- 顧問先企業数:450社以上(製造業、小売業、サービス業、IT企業など幅広い業種に対応)

- 補助金・助成金申請支援:累計採択額10億円超

【免責事項】

本記事は2025年12月31日時点の情報に基づいて作成されています。こども支援NISAは2025年12月19日の税制改正大綱で正式決定されましたが、詳細な運用ルールや対象商品の範囲などは2026年中に政令・省令で確定される予定です。投資判断は必ず最新情報をもとに、ご自身の責任で行ってください。投資にはリスクが伴い、元本割れの可能性があります。具体的な税務相談や投資判断は、ファイナンシャルプランナーなどの専門家にご相談ください。