【2026年最新】給付付き税額控除とは?いつから?4万円給付案を図解で徹底解説

公開日: 2025.09.20

最終更新日: 2026.02.11

給付付き税額控除とは、所得税の減税と現金給付を組み合わせた新しい経済支援制度です。2026年2月8日の衆議院選挙で自民党が歴史的大勝を収め、高市首相は選挙後の記者会見で国民会議での議論を再開し、夏前に中間取りまとめを行う方針を表明しました。当初1月に設置予定だった国民会議は衆院解散により棚上げとなりましたが、選挙後に議論が本格化する見通しです。

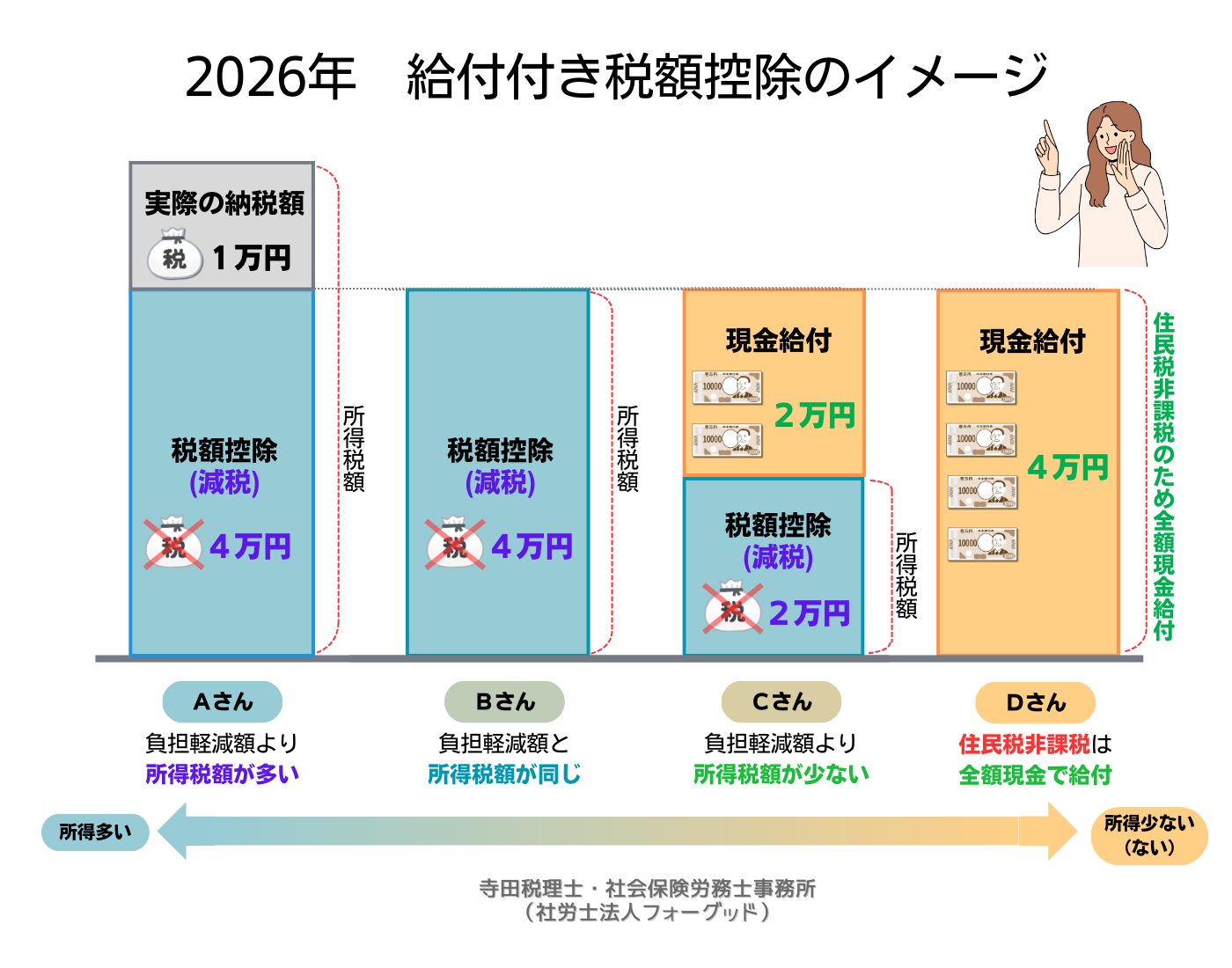

この制度は、納税額の多い層には減税を、納税額の少ない層や非課税世帯には現金給付を行うことで、所得に応じた公平な支援を実現します。物価高対策や所得格差の是正を目的に、海外ではすでに導入済みの国も多く、日本でも「1人4万円案」を中心に制度設計が進められています。

本記事では、給付付き税額控除の仕組みを4つのモデルケース(A〜Dさん)で図解し、世帯別給付総額、メリット・課題、海外事例、今後のスケジュールまで、税理士が徹底解説します。

📑 目次

給付付き税額控除の最新動向(2026年2月11日時点)

🗳️ 2026年2月8日:衆院選で自民党が歴史的大勝

2026年2月8日に実施された第51回衆議院議員総選挙で、自民党は316議席を獲得し、単独で定数の3分の2を超える歴史的大勝を収めました。日本維新の会と合わせた与党は352議席となり、高市政権の政治基盤が大幅に強化されました。

出典: 時事ドットコム「自民316議席、歴史的圧勝 単独で3分の2、戦後初」(2026年2月9日)

📢 高市首相「夏前に中間取りまとめ」と表明

高市首相は2026年2月9日の記者会見で、「食料品消費税ゼロ、夏前に中間まとめ」を表明し、国民会議での議論を本格化させる方針を明らかにしました。給付付き税額控除についても、この国民会議で議論が進められる見通しです。

出典: 時事ドットコム「食品消費税ゼロ、夏前に中間まとめ 高市首相」(2026年2月9日)

⏸️ 国民会議は衆院解散で一時棚上げ、選挙後に再開へ

政府は当初、2026年1月に「給付付き税額控除等に関する国民会議」を設置する予定でした。高市首相も1月5日の年頭記者会見で「今月中に国民会議を立ち上げる」と表明していましたが、1月23日に衆議院が解散されたため、国民会議の設置は一時棚上げとなりました。

2月8日の衆院選で自民党が歴史的大勝を収めたことを受け、2月18日に召集予定の特別国会後、国民会議での議論が本格的に再開される見通しです。

出典: 日本経済新聞「国民会議とは 給付付き税額控除や消費税減税、重要政策を議論」(2026年2月9日)

📊 立憲民主党提案:1人4万円案が有力

立憲民主党は、国民1人あたり4万円の負担軽減を提案しており、全体で約5兆円規模の財源が必要と試算されています。この「4万円案」を軸に、与野党協議が本格化する見通しです。

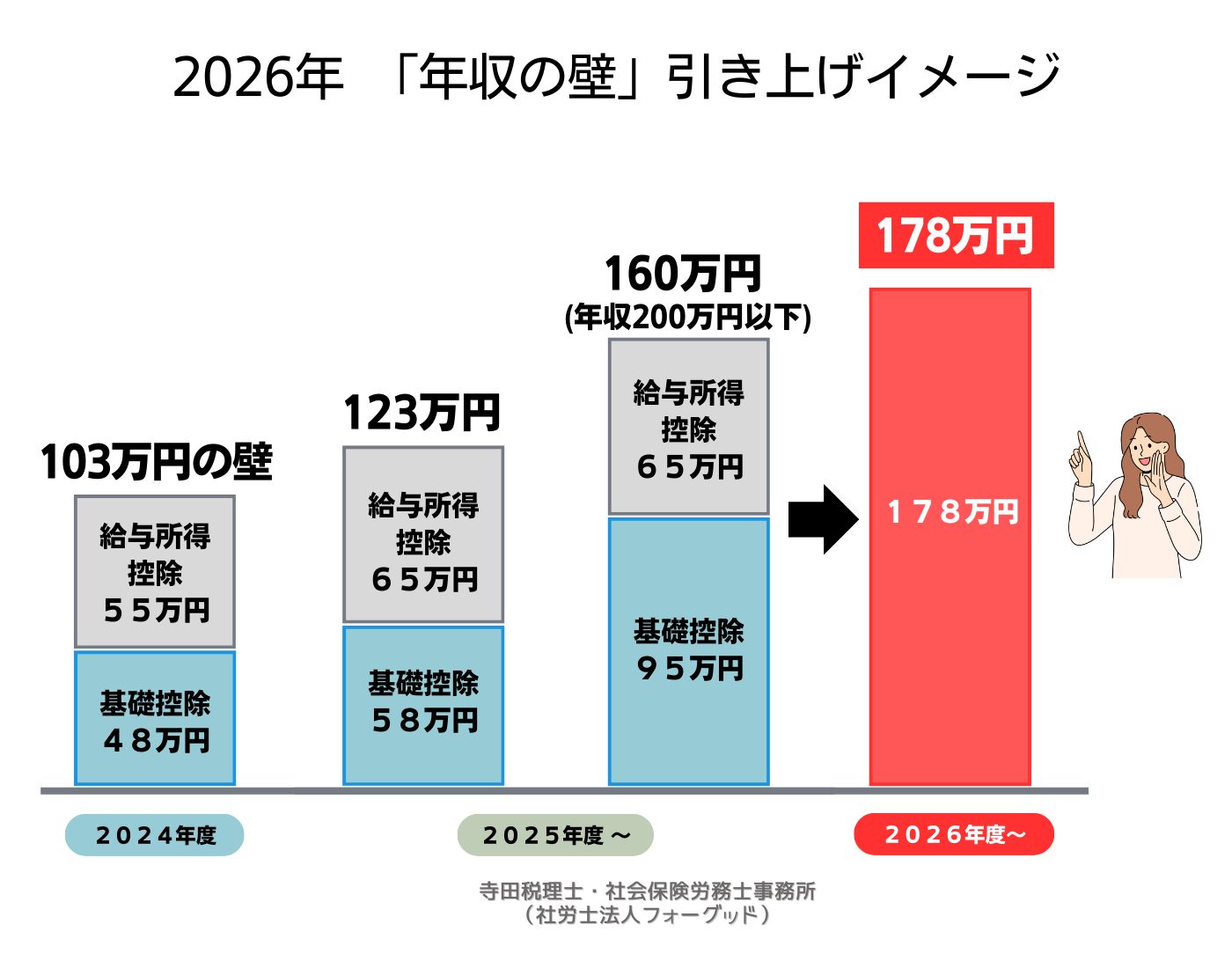

💰 2026年度税制改正大綱:課税最低限178万円へ

2025年12月26日に閣議決定された令和8年度税制改正大綱では、給与所得者の課税最低限を178万円まで引き上げる方針が示されました。これにより、年収178万円以下の方は所得税が非課税となり、給付付き税額控除の対象者が拡大する可能性があります。

給付付き税額控除とは?基本の仕組み

給付付き税額控除(Refundable Tax Credit)とは、所得税の減税と現金給付を組み合わせた制度です。

🔹 制度の3つの柱

- 納税額が多い層 → 減税

所得税額が控除額を上回る場合、控除額分が減税されます。 - 納税額が少ない層 → 減税+給付

所得税額が控除額より少ない場合、減税しきれなかった差額が現金で給付されます。 - 非課税世帯 → 全額給付

所得税が非課税の世帯には、控除額の全額が現金で給付されます。

💡 なぜ今、「給付付き税額控除」なの?

この制度が注目される背景には、これまでの経済対策が抱えていた課題があります。

- 物価高の影響:長引く物価高により、特に所得の低い層の生活が厳しくなっています。

- 定額減税の限界:所得税を納めていない非課税世帯には、減税の恩恵が届きにくいという問題がありました。

- 公平性の観点:一律の給付金では、本当に支援が必要な層に十分なサポートが届かないという指摘がありました。

給付付き税額控除は、これらの課題を解決し、より公平で効果的な支援を目指す仕組みとして期待されています。

【図解】4つのモデルケースで見る仕組み

立憲民主党が提案する「1人4万円」の負担軽減案を例に、所得によって支援がどう変わるかを見てみましょう。

ケースA:納税額が控除額を上回る方

所得税額が4万円を上回るケースです。例えば、もともとの所得税額が5万円だった場合、4万円の全額が減税として適用されます。その結果、実際の納税額は1万円となります。現金給付はありません。

| 項目 | 金額 |

|---|---|

| もともとの所得税額 | 5万円 |

| 控除額(減税) | ▲4万円 |

| 実際の納税額 | 1万円 |

| 現金給付 | 0円 |

ケースB:納税額が控除額と同じ方

所得税額が4万円と全く同じケース。4万円が所得税から減税され、結果的に納税額は0円になります。この場合も現金給付はありません。

| 項目 | 金額 |

|---|---|

| もともとの所得税額 | 4万円 |

| 控除額(減税) | ▲4万円 |

| 実際の納税額 | 0円 |

| 現金給付 | 0円 |

ケースC:納税額が控除額より少ない方

所得税額が4万円より少ないケース(例:納税額2万円)。まず納税額2万円分が減税で0円になり、控除しきれなかった差額の2万円が現金で給付されます。

| 項目 | 金額 |

|---|---|

| もともとの所得税額 | 2万円 |

| 控除額(減税) | ▲2万円 |

| 実際の納税額 | 0円 |

| 現金給付 | 2万円 |

ケースD:非課税世帯の方

所得税が非課税の世帯のケース。減税する元となる税金がないため、負担軽減額の4万円が全額、現金で給付されます。制度の恩恵が最も直接的に届く層です。

| 項目 | 金額 |

|---|---|

| もともとの所得税額 | 0円(非課税) |

| 控除額(減税) | 適用なし |

| 実際の納税額 | 0円 |

| 現金給付 | 4万円 |

世帯別給付総額シミュレーション

「1人4万円案」を基準にした、世帯別の給付総額は以下の通りです。

| 世帯構成 | 給付総額(年間) | 月額換算 |

|---|---|---|

| 単身世帯 | 4万円 | 約3,333円 |

| 夫婦2人 | 8万円 | 約6,667円 |

| ひとり親+子ども2人 | 12万円 | 約1万円 |

| 夫婦+子ども2人 | 16万円 | 約1.3万円 |

| 5人世帯 | 20万円 | 約1.7万円 |

※ 上記は立憲民主党提案の「1人4万円案」を基準にした試算です。実際の給付額は今後の与野党協議で決定されます。

⚖️ 定額減税・一律給付金との違い

従来の「定額減税」や「一律給付金」とどう違うのか、メリット・デメリットを比較してみましょう。

| 政策 | メリット | デメリット |

|---|---|---|

| 定額減税 | 納税者(主に中間層以上)に広く恩恵がある。 | 納税額が少ない低所得者や非課税世帯には恩恵がほぼない。 |

| 一律給付金 | 全国民に公平・迅速に支援が届く。事務手続きが比較的簡単。 | 高所得者にも同額が支給され、支援の効率が悪い側面がある。 |

| 給付付き税額控除 | 所得に応じて支援を調整でき、最も支援が必要な層に手厚く配分できる。 | 制度設計が複雑で、導入・運用に行政コストがかかる可能性がある。 |

👍 メリットと 👎 課題

✅ メリット

- きめ細やかな支援

所得の低い層や非課税世帯にも支援が行き届きます。 - 就労意欲の促進

「働いて所得を増やすほど恩恵が増える」制度設計にすれば、働く意欲を高める効果が期待できます(勤労所得税額控除の場合)。 - 経済の活性化

支援が届いた低所得者層は消費に回す割合が高いため、消費を刺激し経済を活性化させる効果が見込めます。

❌ 課題・デメリット

- 財源の確保

数兆円規模の財源が必要とされ、これをどう確保するかが大きな課題です。 - 制度の複雑さ

個人の所得を正確かつ迅速に把握する必要があり、行政の事務手続きが複雑になります。 - 不正受給のリスク

海外の事例では、制度の複雑さから申請ミスや意図的な不正受給が問題になることがあります。

🌍 海外事例:アメリカのEITC

🇺🇸 アメリカの「EITC」が有名

アメリカでは1975年からEITC(勤労所得税額控除)という制度が導入されています。これは低所得の勤労者世帯を支援するもので、貧困削減に一定の効果があったと評価されています。

一方で、制度の複雑さが原因で、対象者なのに申請しないケースや、不正受給が課題となっており、日本が導入する上での重要な参考事例とされています。

📌 日本への示唆

アメリカの事例から、日本は以下の点に留意する必要があります:

- 制度の簡素化:マイナンバーと公金受取口座を活用し、申請不要で自動給付できる仕組みを検討

- 不正受給の防止:所得情報の正確な把握と、チェック体制の整備

- 周知徹底:対象者が制度を知らずに申請しない「取りこぼし」を防ぐ広報活動

今後の注目ポイントと議論の焦点

今後、政府・与野党による国民会議で具体的な制度設計が進められます。高市首相は2026年2月9日の記者会見で、夏前に中間取りまとめを行う方針を表明しました。立憲民主党は国民1人あたり4万円の給付を提案していますが、議論の行方が注目されます。

🔍 主な論点

- いつから始まるのか?(導入時期)

夏前に中間取りまとめが行われる予定ですが、実際の給付開始時期は早くても2027年度以降になる可能性が高いです。 - 誰が対象になるのか?(対象者の範囲)

子育て世帯限定か、単身者も含むかなどが議論されます。 - いくら給付されるのか?(給付・控除の水準)

立憲民主党の「4万円案」が軸になる見通しですが、最終的な金額は協議次第です。 - 既存の制度との関係は?(制度間調整)

生活保護や児童手当などとの調整が必要です。 - 財源はどうするのか?

約5兆円規模の財源をどう確保するかが最大の課題です。

❓ よくある質問(Q&A)

Q1. パートやアルバイトでも対象になりますか?

A. 対象になる可能性が非常に高いです。この制度は所得が低い人ほど手厚く支援することを目的としているため、パートやアルバイトで働く方も主な対象者になると考えられます。

Q2. 手続きは自分でやらないといけない?難しそう…

A. できるだけ簡単な手続きを目指して議論される見込みです。政府は、マイナンバーと公金受取口座を活用し、多くの人が確定申告などをしなくても自動的に給付・控除が受けられる仕組みを検討しています。

Q3. いつから始まりますか?

A. 2026年2月11日時点ではまだ決まっていません。衆院選後、2月18日に召集予定の特別国会後に国民会議が再開され、夏前に中間取りまとめが行われる方針ですが、実際の給付開始時期は早くとも2027年度以降になる可能性が高いです。最新情報が入り次第、この記事も更新します。

Q4. 非課税世帯はいくらもらえますか?

A. 立憲民主党の「4万円案」を基準にすると、単身の非課税世帯は4万円、夫婦2人の非課税世帯は8万円、夫婦+子ども2人の非課税世帯は16万円が給付される見込みです。

Q5. 所得制限はありますか?

A. 詳細は今後の協議で決定されますが、高所得者には給付されない仕組みになる可能性が高いです。「所得に応じた支援」が制度の基本方針のため、一定以上の所得がある場合は対象外となる見通しです。

Q6. 他の給付金(児童手当など)との併給はできますか?

A. 今後の制度設計次第ですが、併給できる可能性が高いです。ただし、生活保護など一部の制度との調整が議論される見込みです。

まとめ

給付付き税額控除は、所得税の減税と現金給付を組み合わせた新しい経済支援制度です。

📌 重要ポイント

- 2026年2月8日の衆院選で自民党が316議席獲得、歴史的大勝

- 高市首相が夏前に中間取りまとめを表明

- 国民会議は衆院解散で一時棚上げ、選挙後に再開へ

- 立憲民主党は1人4万円案を提案(全体で約5兆円規模)

- 納税額に応じて減税と給付を組み合わせる仕組み

- 非課税世帯には全額現金給付される見通し

- 2026年度税制改正大綱で課税最低限178万円へ引き上げ

- 早くとも2027年度以降の導入が現実的

今後の与野党協議の動向を注視し、最新情報が入り次第、この記事も随時更新してまいります。

✍️ この記事の監修者

寺田慎也(てらだ しんや)

税理士・特定社会保険労務士

寺田税理士事務所 / 社労士法人フォーグッド 代表

【経歴・実績】

- 税務・労務の専門家として20年以上の実務経験

- 著書2冊:

- 幻冬舎『中小企業の人材コストは国の助成金で払いなさい』(2018年)

- 日本法令『雇用関係助成金申請・手続マニュアル』(2020年)

- メディア出演・50回以上のセミナー登壇

- 中小企業の税務・労務サポートに特化

【事務所情報】

寺田税理士・社会保険労務士事務所

〒541-0053 大阪府大阪市中央区本町3丁目2番6号 イケガミサウスビル4階

公式サイト:https://taxlabor.com/

関連記事

📚 参考出典

- 時事ドットコム「自民316議席、歴史的圧勝 単独で3分の2、戦後初」(2026年2月9日)

- 時事ドットコム「食品消費税ゼロ、夏前に中間まとめ 高市首相」(2026年2月9日)

- 日本経済新聞「国民会議とは 給付付き税額控除や消費税減税、重要政策を議論」(2026年2月9日)

- 立憲民主党「給付付き税額控除の具体案について」(2025年10月)

- 財務省「令和8年度税制改正の大綱」(2025年12月26日)

- 財務省「令和8年度税制改正の大綱の概要」

- 日本経済新聞「給付付き税額控除、政府・与野党が国民会議 26年中に設計めざす」(2025年12月27日)