法定調書合計票・支払調書 作成申告マニュアル(記載例付き)|提出期限は毎年1月31日(e-Tax対応)

公開日: 2026.01.10

結論:法定調書(源泉徴収票・支払調書など)と法定調書合計票は、原則「支払の確定した年の翌年1月31日まで」に所轄税務署へ提出します(期限が土日祝なら翌開庁日)。

提出期限は毎年1月31日とされています。

- 法定調書・合計票の全体像(なぜ必要か/何を出すか)が1ページで理解できます

- 「未払いは?」「税込・税抜は?」「税額0円でも必要?」など毎年迷う論点を先回りで解消できます

- 主要3大帳票(源泉徴収票/報酬の支払調書/不動産の支払調書)と合計票のつまずきポイントを実務目線で整理できます

- e-Tax(電子提出)のメリットと、義務化(100枚→30枚)の最新基準まで確認できます

目次(クリックで該当箇所へジャンプ)

- 記事タイトル・導入

- 第1章:そもそも「法定調書」とは?(ぶっちゃけ解説)

- 第2章:作成前の「5つの疑問」をプロが解決!

- 第3章:【実践】主要3大帳票の書き方(画像解説)

- 第4章:最後に作る「法定調書合計票」

- 第5章:【推奨】手書きはやめて「e-Tax」を使おう

- まとめ:法定調書合計票と支払調書(最重要ポイント)

- 関連記事(1月末の提出・申告タスクを相互リンク)

- 記事監修

- 参考情報リンク

【保存版】税理士が解説!法定調書合計票の作成マニュアル|提出期限・書き方・e-Tax対応

「年に1回しか作らないから、書き方をすっかり忘れてしまった」

「マニュアルの文字が多すぎて読む気がしない」

「そもそも、何のためにこれを作るの?」

経理担当者や経営者の方から、毎年1月になるとこのような悲鳴に近い相談が寄せられます。この記事は、国税庁の分厚い手引きを読み込まなくても、「この記事を上から順に読みながら作業すれば、法定調書の作成・提出が完了する」ことを目指した、実務直結型の完全ガイドです。

第1章:そもそも「法定調書」とは?(ぶっちゃけ解説)

作業に入る前に、5分だけ全体像を掴みましょう。ここを理解するとミスが激減します。

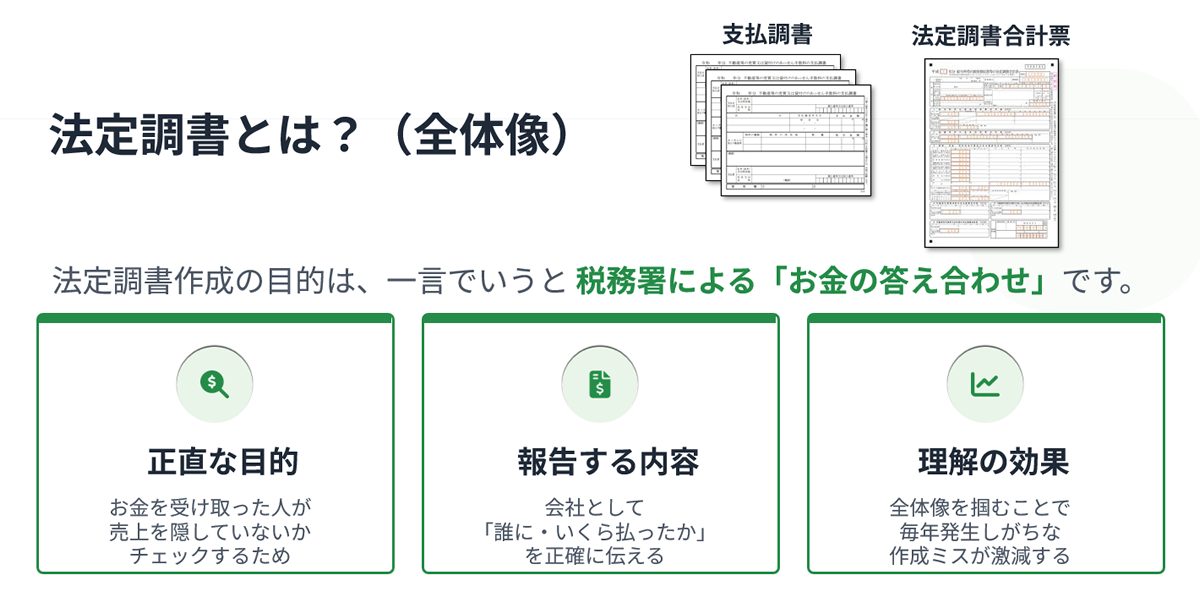

1. 正直なところ「法定調書」は何のために作るの?

結論から言うと、「税務署による『お金の答え合わせ』のため」です。

会社が「誰に・いくら払ったか」を報告することで、税務署は「お金を受け取った人(従業員、フリーランス、大家さんなど)」が、正しく確定申告をしているか、売上を隠していないかをチェックします。

2. 「合計票」と「調書」の関係

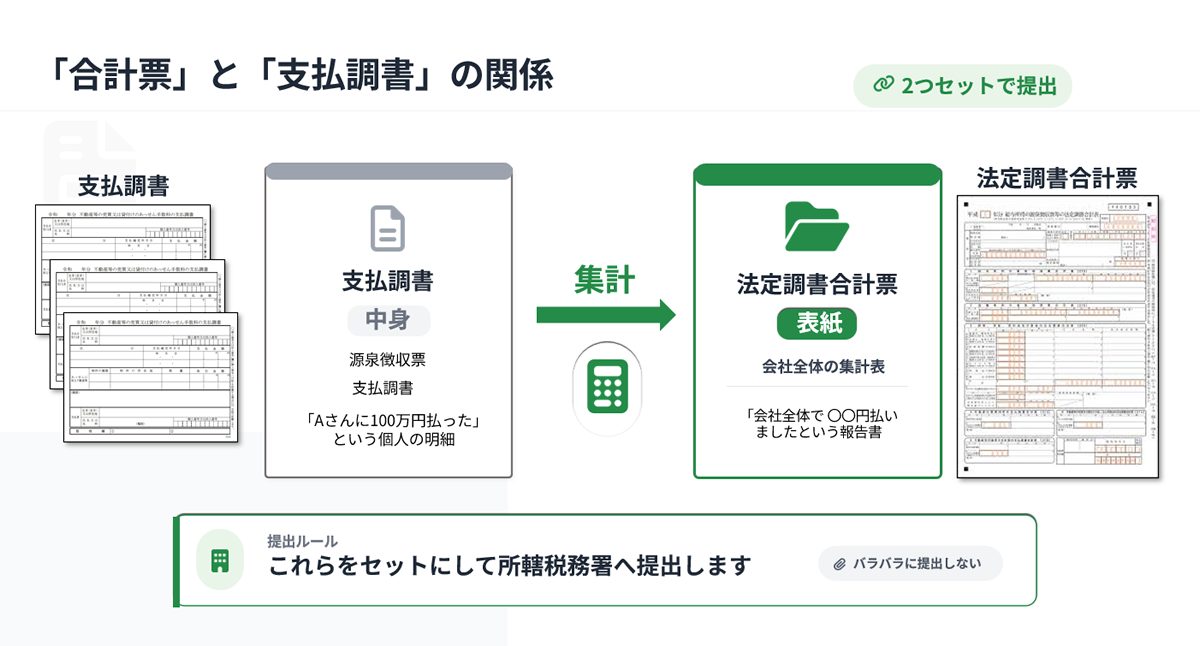

提出する書類は、大きく分けて2種類あります。

- 法定調書(中身): 個人ごとの明細書。「Aさんに100万円払いました」という紙。(例:源泉徴収票、支払調書)

- 法定調書合計票(表紙): 上記の明細書の集計表。「会社全体で〇〇円払いました」という紙。

これらをセットにして税務署へ提出します。

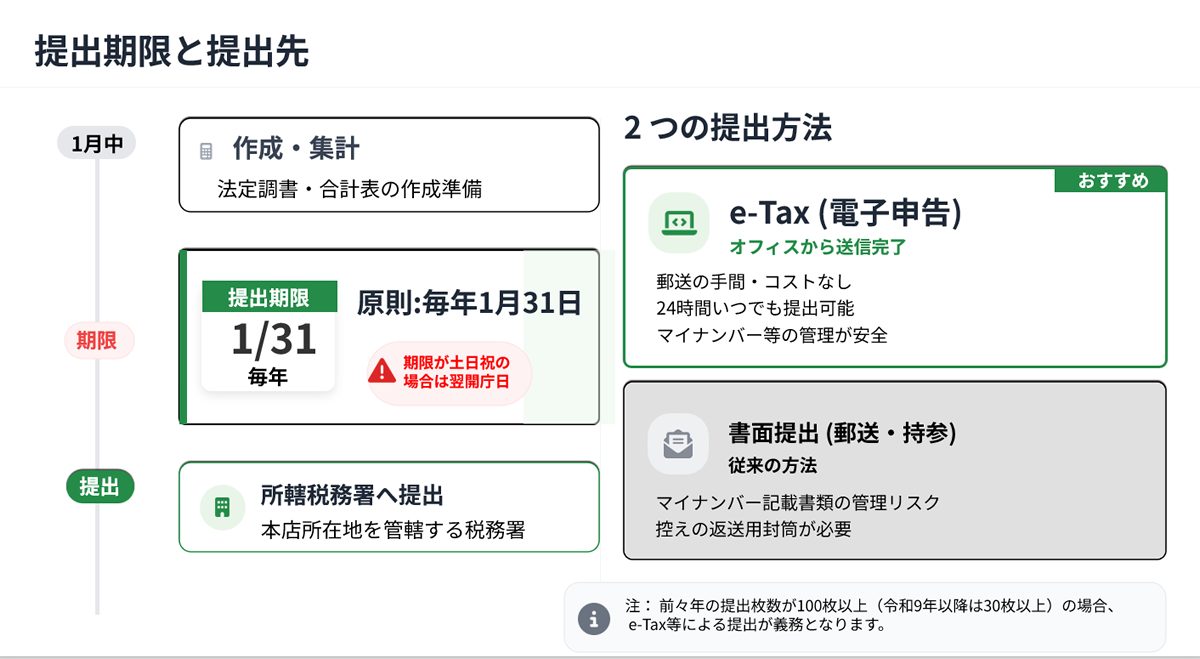

3. 法定調書合計票の提出期限と提出先

- いつまでに?:令和8年2月2日(月)まで(原則は1月31日ですが、当日が土日祝となる場合は2月以降になります)。

- どこへ?:所轄の税務署へ提出します。

第2章:作成前の「5つの疑問」をプロが解決!

作成中に迷いがちなポイントを、先に潰しておきましょう。

Q1. 未払いの金額(12月分で翌月払いなど)はどうする?

A. 含めます!これが最大の注意点です。

その年(1月1日〜12月31日)に「支払いが確定したもの」は、実際に振り込みが終わっていなくても記載する必要があります。未払い分があるときは、内書きで記載します。

Q2. 金額は「税込み」?「税抜き」?

A. 原則は「税込み」で判定・記載します。

ただし、請求書等で消費税額が明確に区分されている場合は、「税抜き」で判定・記載しても構いません。その場合、「摘要」欄に消費税額を記載する必要があります。

Q3. 源泉所得税を引いていない(0円の)人などの分も作るの?

A. 提出基準(金額)を超えていれば、税額0円でも提出義務があります。

法定調書は「税金をいくら取ったか」だけでなく「いくら払ったか」の報告も兼ねているためです。

Q4. 誰の分を提出するの?全員?

A. 「税務署」への提出は、一定金額を超えた人の分だけです。

全員分提出する必要はありません。ただし、「本人への交付」は金額に関わらず全員分必要なケースがほとんどですので、実務上は全員分作成し、税務署に出す分だけ抜き出すのが効率的です。

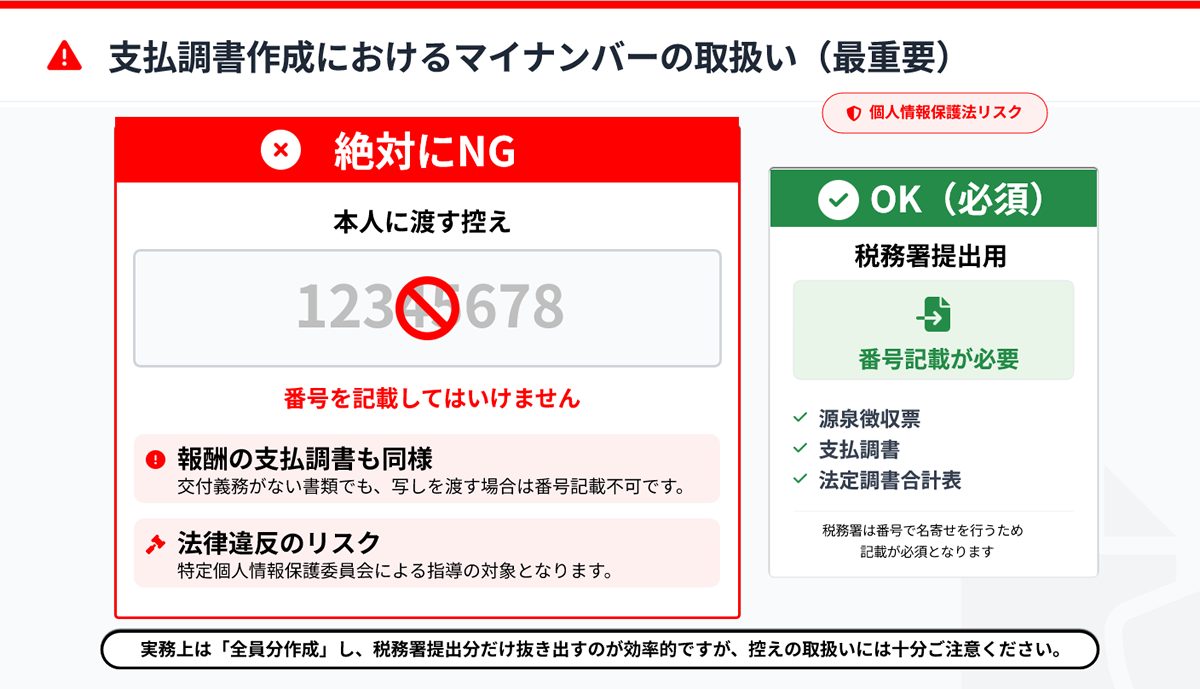

Q5. マイナンバーは必要?

A. 税務署提出用には記載必須です。本人に渡す控えには記載NGです。

ここを間違えると個人情報保護法違反のリスクがあります。特に、報酬等の支払調書は「本人に交付義務がない」ため、写しを交付する場合でもマイナンバー(個人番号)を記載できない扱いになる点が重要です。

参考:国税庁FAQ「Q1-1 本人へ交付する源泉徴収票や支払調書へマイナンバー(個人番号)を記載してよいですか。」

第3章:【実践】主要3大帳票の書き方(画像解説)

ここからは、実務で頻出する3つの帳票について、具体的な書き方を解説します。

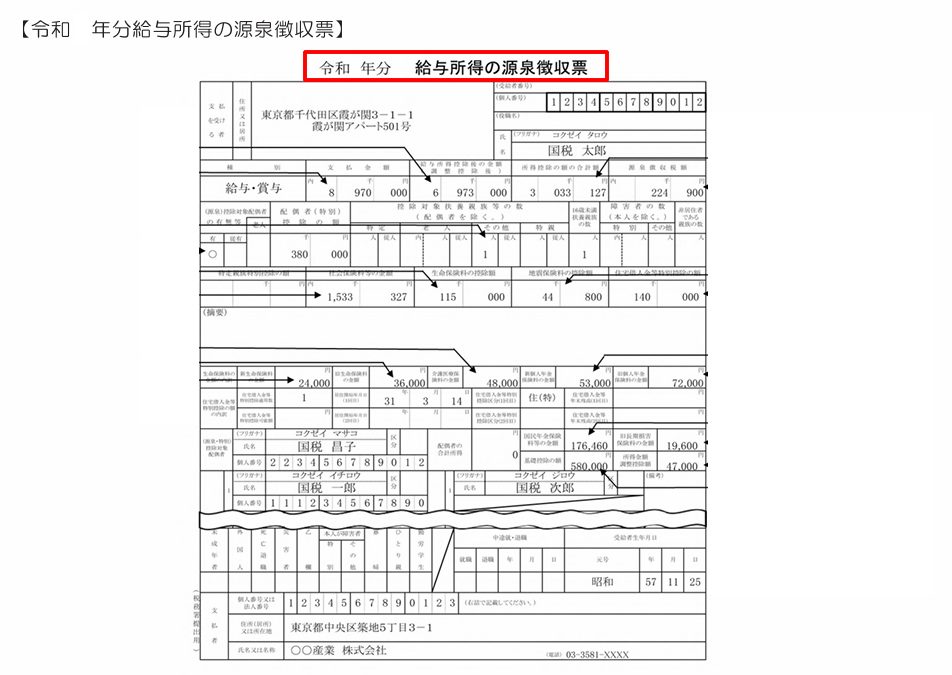

1. 給与所得の源泉徴収票(従業員・役員)

年末調整の結果を記載するものです。

【誰の分を税務署に出す?】

- 役員: 年間給与 150万円 超

- 一般社員(弁護士等含む): 年間給与 500万円 超

- 中途退職者(年末調整なし): 年間給与 250万円 超

※上記以外の人も、市区町村へ出す「給与支払報告書」は全員分必要です(税務署提出の範囲と異なります)。

参考:国税庁「No.7411 「給与所得の源泉徴収票」の提出範囲と提出枚数等」

【書き方のポイント】

- 支払金額: 1年間の給与・賞与の総額(未払い含む)。

- 給与所得控除後の金額: 年末調整で計算した後の金額。

- 源泉徴収税額: 年末調整後の確定税額。

- 注意点: マイナンバーは税務署用のみ記載します。

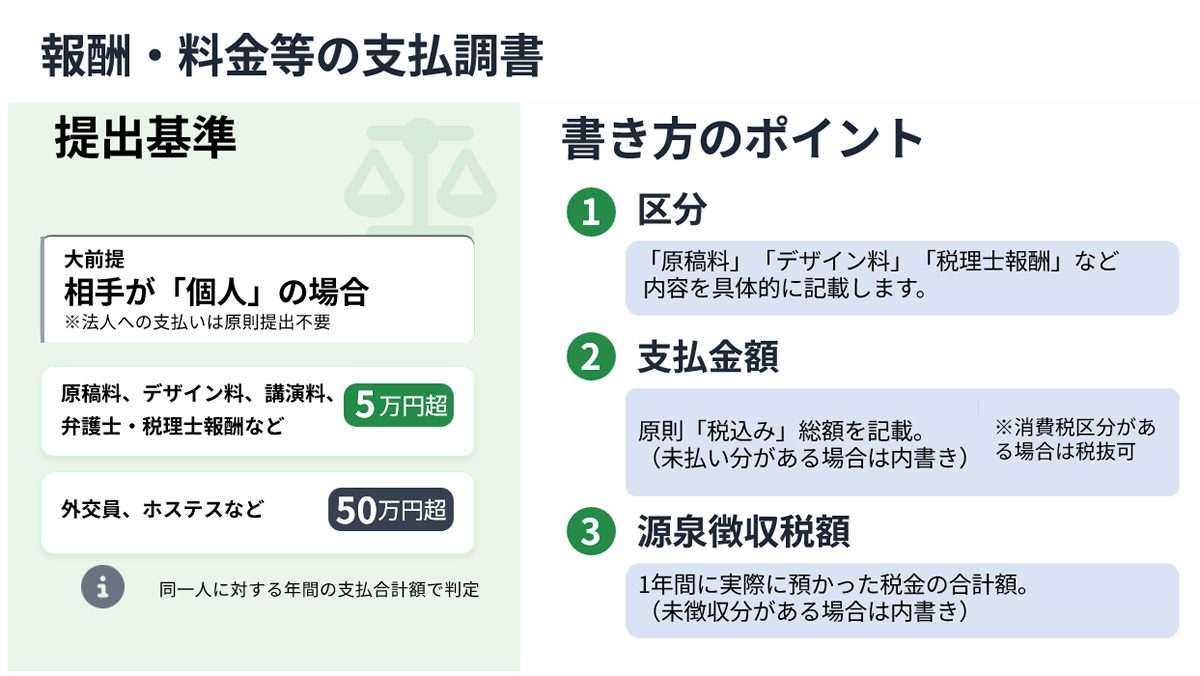

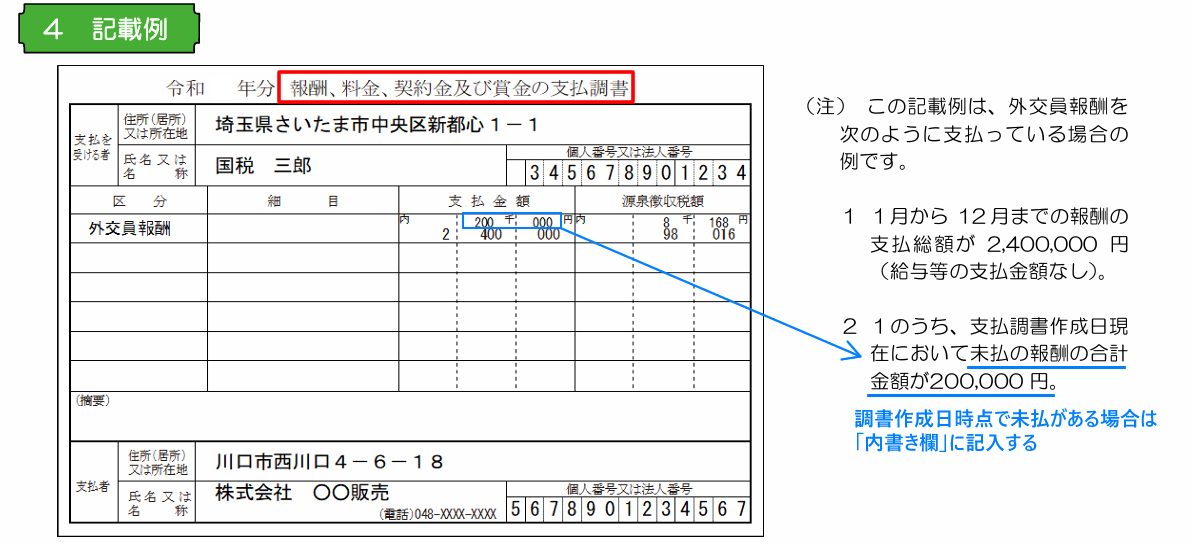

2. 報酬、料金、契約金及び賞金の支払調書(税理士などの士業、フリーランス、ホステス等)

個人事業主(税理士などの士業、フリーランス、ホステス等)に報酬を支払った場合に作成します。

【誰の分を税務署に出す?】

相手が「個人」の場合に作成します(法人への支払いは原則不要)。

- 原稿料、デザイン料、講演料、弁護士・税理士報酬など: 年間 5万円 超

- 外交員、ホステスなど: 年間 50万円 超

※この「50万円」基準などは国税庁のタックスアンサーで明示されています。

参考:国税庁「No.7431 「報酬、料金、契約金及び賞金の支払調書」の提出範囲と提出枚数等」

【書き方のポイント】

- 区分: 「原稿料」「デザイン料」「税理士報酬」などを具体的に書きます。

- 支払金額: 原則税込み総額(未払い含む)。

- 源泉徴収税額: 実際に預かった税金の合計(未徴収があれば内書き)。

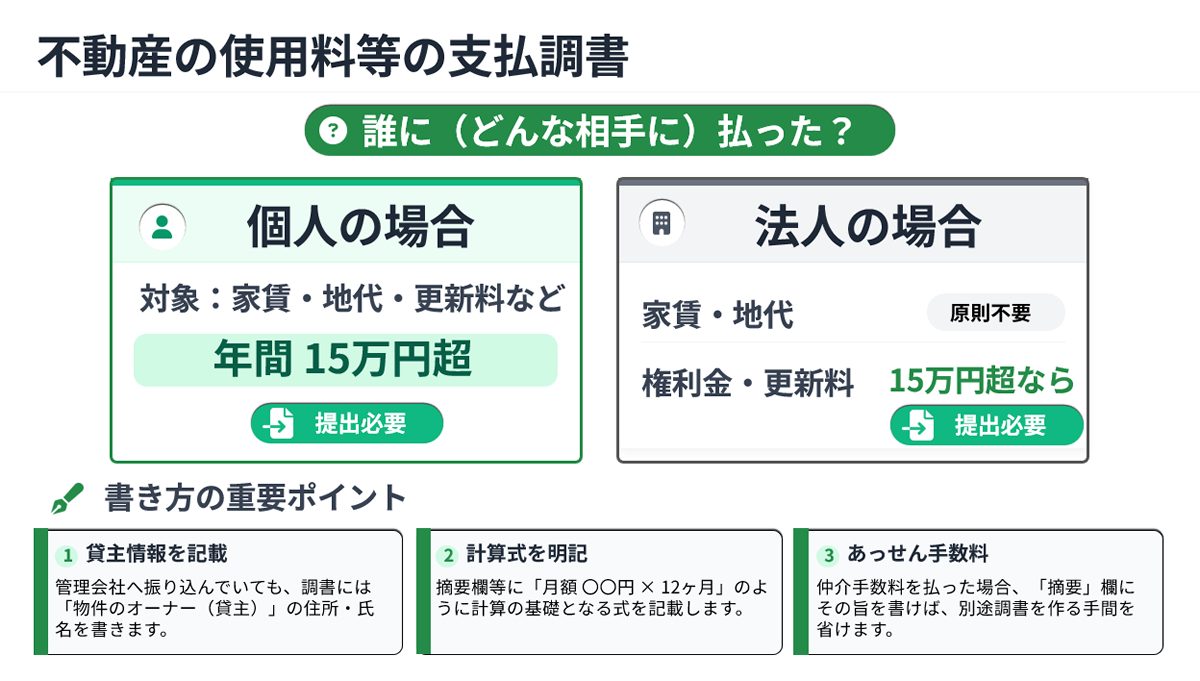

3. 不動産の使用料等の支払調書(家賃・地代)

ここが一番の間違いポイントです。「誰に払ったか」に注意してください。

【誰の分を税務署に出す?】

- 相手が個人の場合: 家賃、地代、更新料などで、年間 15万円 超

- 相手が法人の場合: 家賃・地代は提出不要。「権利金」「更新料」などは15万円超なら必要。

※国税庁のタックスアンサーで「15万円」基準や、法人宛の扱い(賃借料は除外し権利金等が対象)も整理されています。

参考:国税庁「No.7431 「No.7441 「不動産の使用料等の支払調書」の提出範囲等」

【書き方のポイント】

- 支払を受ける者: 管理会社にお金を振り込んでいても、「物件のオーナー(貸主)」の情報を書きます。

- 計算の基礎: 「月額 〇〇円 × 12ヶ月」のように計算式を書きます。

- あっせん手数料: 仲介手数料を払った場合、「摘要」欄にその旨を書けば、別途調書を作る手間を省けます。

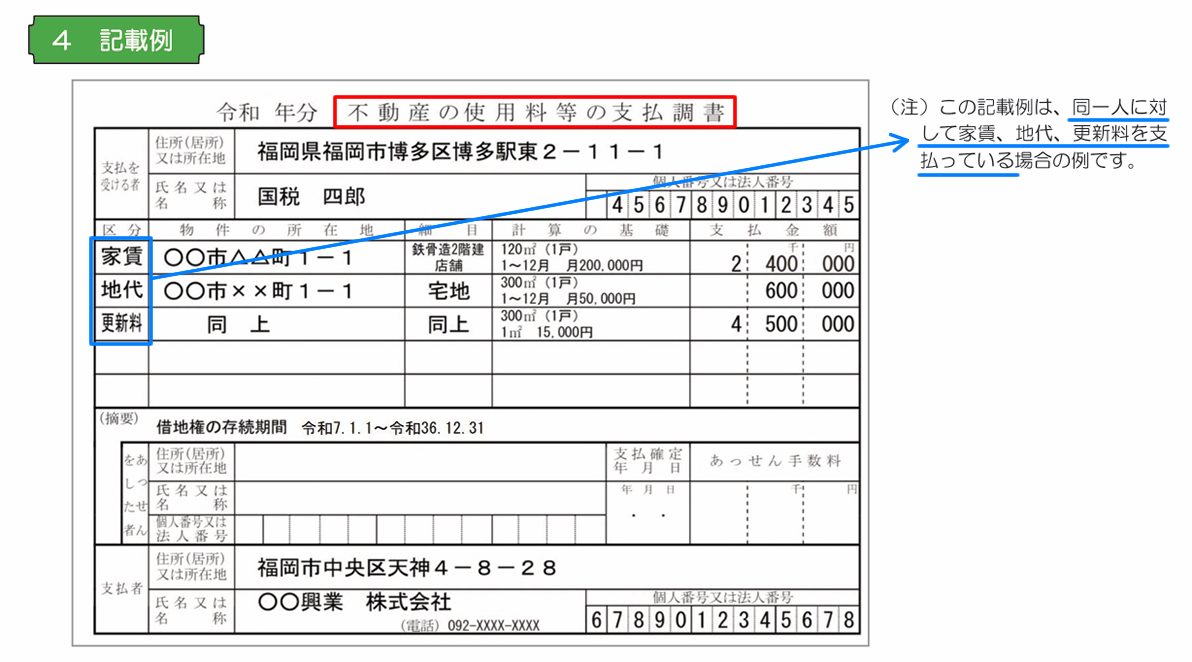

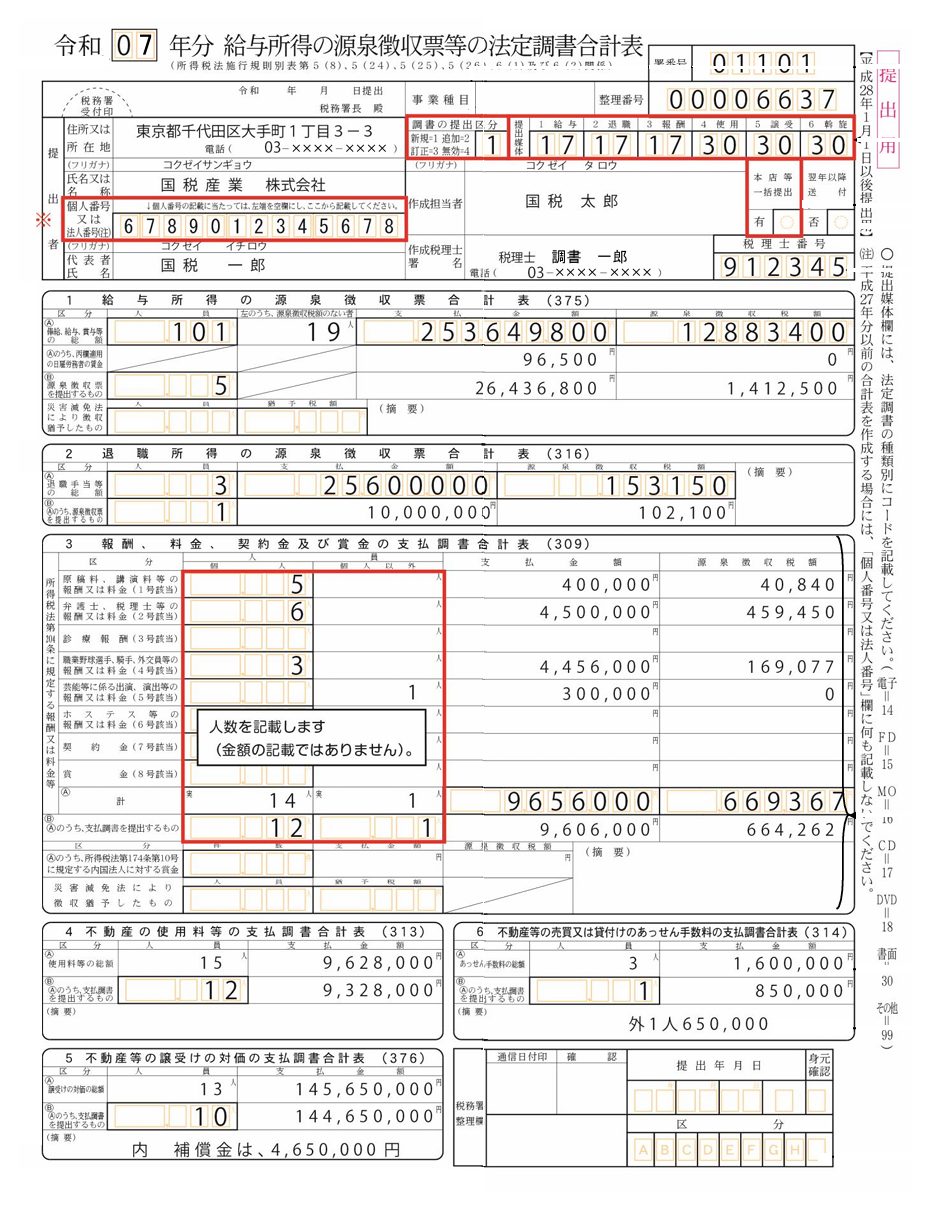

第4章:最後に作る「法定調書合計票」

個別の調書ができたら、それらを集計して「合計票(表紙)」を作ります。

間違いやすいポイント

① 給与所得の源泉徴収票合計票

-

「A 俸給、給与、賞与等の総額」欄:

ここには、税務署に提出しない人(アルバイト等)も含めた全従業員の人数と支払総額を書きます。ここを「提出する人の分だけ」と間違えるケースが多いです。

「左のうち、源泉徴収税額のない者」の欄も忘れずに(0円の人)。 -

「B うち、源泉徴収票を提出するもの」欄:

ここには、第3章で確認した基準(500万円超など)に該当し、実際に税務署へ提出する人の集計を書きます。

② 報酬、料金等の支払調書合計票

区分ごとに(原稿料、税理士報酬など)、該当する人員、支払金額、源泉徴収税額の合計を記載します。

第5章:【推奨】手書きはやめて「e-Tax」を使おう

国税庁は現在、書面での提出からe-Tax(電子申告)への移行を強く進めています。

参考:国税庁「No.7431 「法定調書(源泉徴収票、支払調書)の作成と提出」

1. e-Taxを使うメリット

- 郵送の手間なし:自宅や事務所から送信完了。

- 従業員へのメリット:e-Taxで提出すると、従業員が確定申告をする際、マイナポータル連携で給与情報が自動入力されるようになります。

参考:国税庁「マイナポータル連携特設ページ(マイナンバーカードを活用した給与所得の源泉徴収票や、控除証明書等のデータの自動入力)」 - 計算ミスの防止:システムがチェックしてくれます。

2. 義務化が進んでいます

「前々年の提出枚数が100枚以上」の場合は、e-Tax等での提出が既に義務化されています。さらに、国税庁のタックスアンサーで、令和9年1月1日以後は基準が「30枚以上」に変更される旨が明示されています。

参考:国税庁「No.7455 法定調書の提出枚数が100枚以上の場合のe-Tax、光ディスク等又はクラウド等による提出義務」

今のうちに、給与計算ソフト(freeeやマネーフォワード等)からのe-Tax提出に慣れておくことを強くおすすめします。

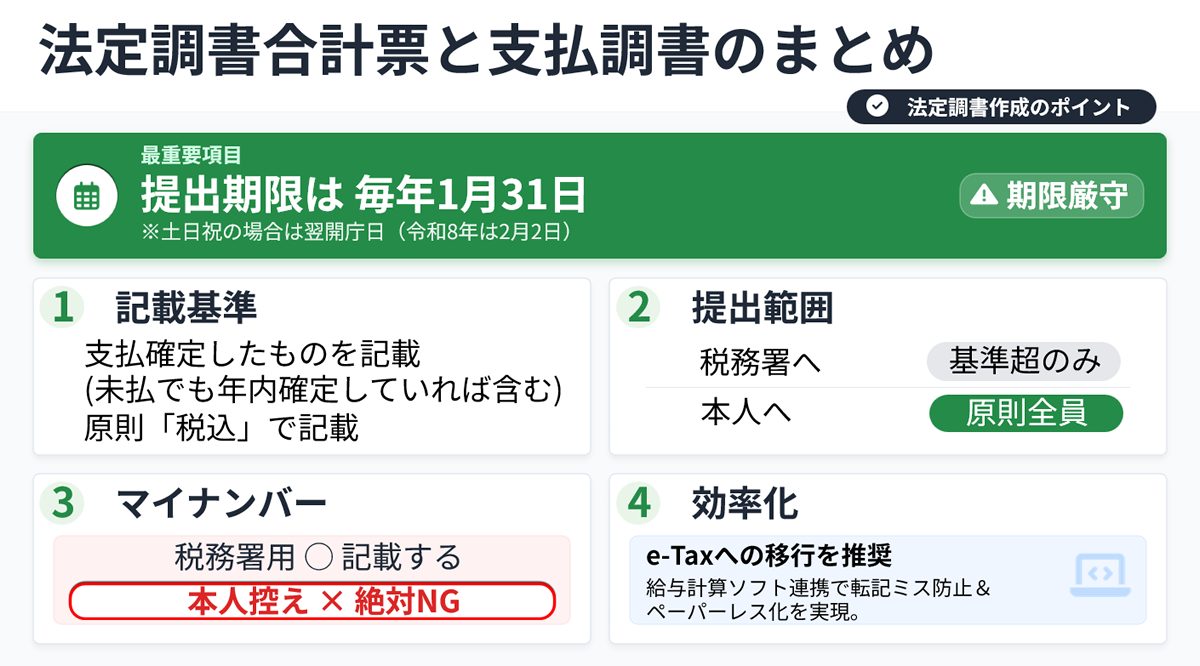

まとめ:法定調書合計票と支払調書(最重要ポイント)

最後に、法定調書合計票・支払調書まわりで現場で特にミスが出やすい要点をまとめます(「これだけ押さえれば毎年迷わない」チェックリストです)。

最重要:提出期限は「毎年1月31日」

提出期限は原則として毎年1月31日です。土日祝に当たる場合は、翌開庁日が期限になります(例:令和8年は2月2日)。

1. 記載基準(未払いでも「年内に確定」していれば含む)

- 原則として支払が確定したものを記載します(未払でも年内に確定していれば含みます)。

- 金額は原則として「税込」で記載します。

2. 提出範囲(税務署は基準超のみ/本人へは原則全員)

- 税務署へ:原則として提出基準を超えるもののみ

- 本人へ:原則として全員

3. マイナンバー(税務署用は記載/本人控えは絶対NG)

- 税務署用:マイナンバーは記載する

- 本人控え:マイナンバーは絶対NG

4. 効率化(e-Taxへの移行が基本)

- e-Taxへの移行を推奨(電子提出へ)

- 給与計算ソフト連携で、転記ミス防止とペーパーレス化を実現しやすくなります。

関連記事(1月末の提出・申告タスクを相互リンク)

関連記事

記事監修

【記事監修】

寺田慎也(てらだ しんや)

税理士・特定社会保険労務士

寺田税理士事務所 / 社労士法人フォーグッド / 株式会社フォーグッドコンサルティング 代表

【専門分野】

税務顧問、確定申告、税務調査対応、社会保険手続き、給与計算、労務相談、補助金・助成金申請支援

【保有資格】

税理士、特定社会保険労務士

【実績・メディア掲載】

- テレビ朝日系列「羽鳥慎一モーニングショー」専門家として出演

- 日本経済新聞、朝日新聞、読売新聞など主要メディアへの取材協力多数

- 「税務弘報」「税務通信」「企業実務」など専門誌への執筆・寄稿

- 著書:『中小企業の人材コストは国の助成金で払いなさい』(幻冬舎、2018年)

- 著書:『雇用関係助成金申請・手続マニュアル』(日本法令、2020年)

参考情報リンク

- 国税庁:法定調書(源泉徴収票、支払調書)の作成と提出

- 国税庁:令和7年分 給与所得の源泉徴収票等の法定調書の作成と提出の手引

- 国税庁:提出期限(手引内)

- 国税庁:No.7411「給与所得の源泉徴収票」の提出範囲と提出枚数等

- 国税庁:No.7431「報酬、料金、契約金及び賞金の支払調書」の提出範囲と提出枚数等

- 国税庁:No.7441「不動産の使用料等の支払調書」の提出範囲等

- 国税庁:No.7455 法定調書の提出枚数が100枚以上の場合のe-Tax等による提出義務

- e-Tax(国税庁):法定調書の作成・提出について(e-TaxソフトWEB版)

- 国税庁:法定調書に関するFAQ(マイナンバーの記載可否など)

- 国税庁:マイナポータル連携(給与所得の源泉徴収票情報の自動入力等)