確定拠出年金制度改正2026-2027完全ガイド|iDeCoよりマッチング拠出へ

公開日: 2025.10.26

最終更新日: 2025.11.01

2026年4月と2027年1月、確定拠出年金制度に大きな改正が実施されます。特に企業型DC加入者約800万人にとって、これまでの「iDeCo」よりも「マッチング拠出」が圧倒的に有利になる制度変更です。

既にiDeCoに加入している方、これから老後資金を準備しようと考えている方、そして人事担当者の皆様にとって、年間12万円以上の節税効果を得られる大きなチャンスとなります。

ただし、制度を理解せずに対応を誤ると、手数料の無駄や節税機会の損失につながる可能性があります。本記事では、制度改正の詳細から実務対応まで、わかりやすく解説します。

目次

- なぜ「iDeCoが不要」になるのか

- 人事担当者が今すぐやるべきこと

- 企業規模別の対応戦略

- 業種別の影響分析

- 世代別の説明アプローチ

- 年収別節税シミュレーション

- 実践的ケーススタディ

- 社内説明会の進め方

- よくある質問(FAQ)

- まとめ

なぜ「iDeCoが不要」になるのか

制度改正の核心

結論:企業型DC加入者は、iDeCoよりマッチング拠出を選ぶべき

- 2026年4月1日:マッチング拠出上限撤廃(事業主拠出額の制限解除)

- 影響:企業型DC加入者800万人、既存iDeCo併用者128万人がマッチング拠出に切り替えるべき

- 理由:①拠出限度額が大きい(月2万円→最大4.5万円)②手数料が不要(年間約2,000円削減)

- 2027年1月1日:さらに拠出限度額の全面的引き上げ・69歳まで加入可能

マッチング拠出とiDeCoの比較

| 項目 | マッチング拠出 | iDeCo |

|---|---|---|

| 拠出限度額(2026年4月以降) | 月最大4.5万円 | 月2万円 |

| 年間手数料 | 0円 | 約2,000円 |

| 運用商品数 | 会社指定(通常20-35本) | 金融機関により異なる |

| 併用可否 | 企業型DCと一体管理 | マッチング拠出と選択制 |

人事担当者が今すぐやるべきこと

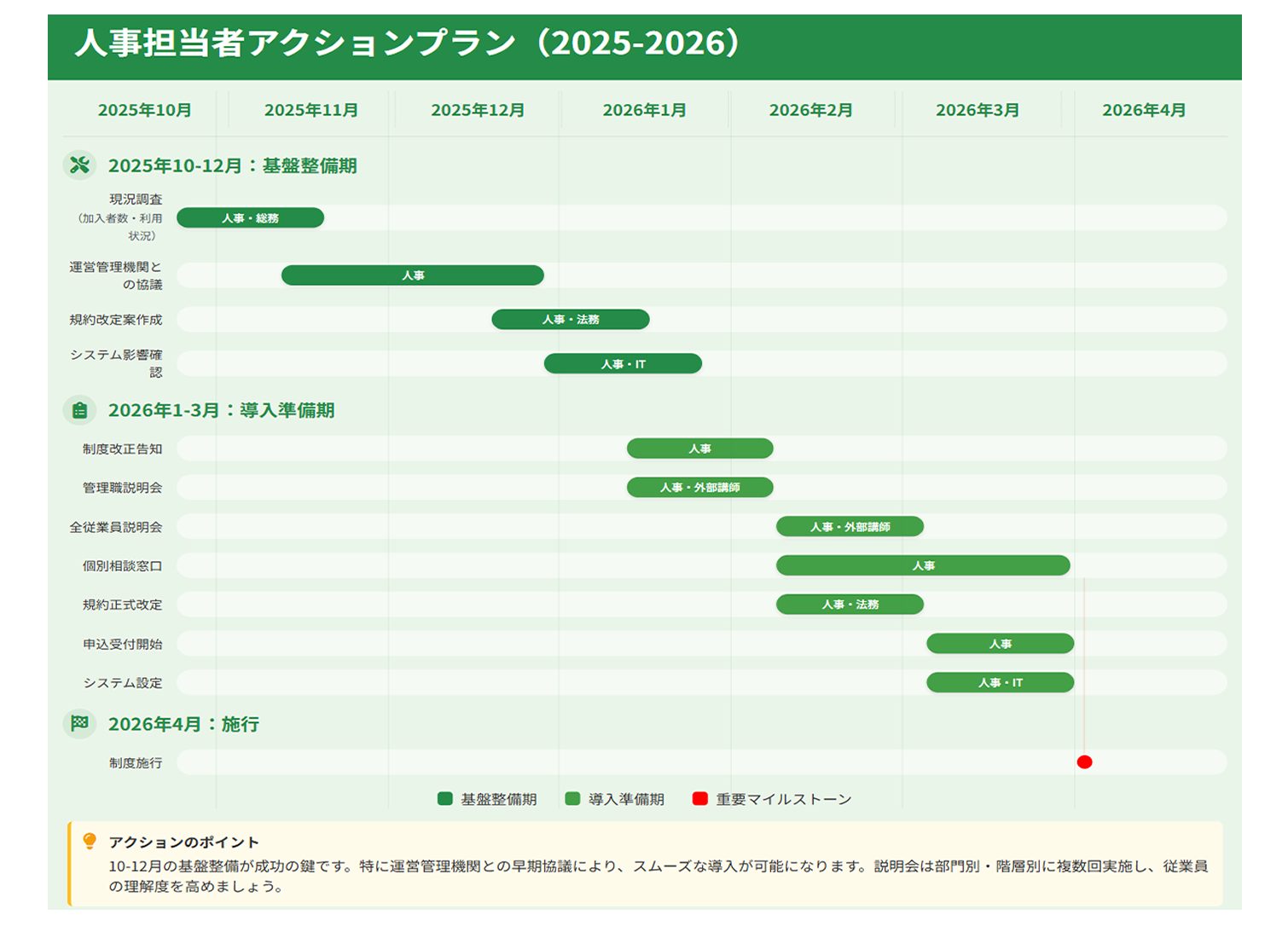

2025年10月-12月:基盤整備期

| 実施項目 | 担当部署 | 完了目標日 | 重要度 |

|---|---|---|---|

| 現況調査(加入者数・利用状況) | 人事・総務 | 10月末 | 最高 |

| 運営管理機関との制度改正協議 | 人事 | 11月中旬 | 最高 |

| 制度規約改定案作成 | 人事・法務 | 12月上旬 | 高 |

| 給与・人事システム影響確認 | 人事・IT | 12月中旬 | 高 |

2026年1月-3月:導入準備期

【1月実施事項】

- 従業員向け制度改正告知(全社メール・掲示板)

- 管理職層への先行説明会開催

- 労働組合・従業員代表との協議開始

【2月実施事項】

- 全従業員向け説明会開催(複数回)

- 個別相談窓口設置・運用開始

- 制度規約正式改定・関係各所への届出

【3月実施事項】

- 新制度申込受付開始

- システム設定変更・テスト実施

- 最終確認・4月施行準備完了

企業規模別の対応戦略

大企業(従業員1000人以上)の戦略

特徴と課題

- 既存の企業型DC制度が充実、マッチング拠出利用率20-40%

- 従業員の年収層が幅広く、税率による影響が多様

- 労働組合との協議が必要

推奨対応

- 段階的展開:部門別説明会を3-4回に分けて実施

- シミュレーションツール:年収別節税効果の自動計算システム導入

- 専門チーム設置:制度対応専門の人事チーム(3-5名)編成

中堅企業(従業員300-1000人)の戦略

特徴と課題

- 人事リソースが限定的、制度理解度にばらつき

- 現在のマッチング拠出利用率10-25%程度

- 管理職層の制度活用意識が高い

推奨対応

- 外部専門家活用:社労士・FPによる説明会開催

- 管理職先行:管理職への先行説明で社内普及を促進

- FAQ重視:想定質問集の事前準備と社内共有

中小企業(従業員300人未満)の戦略

特徴と課題

- 企業型DC自体の導入率が低い(約30%)

- 従業員の制度理解度が低い傾向

- 人事担当者1-2名で対応する必要

推奨対応

- 基礎教育重視:制度そのものの理解促進から開始

- 簡素化:複雑な選択肢ではなく、推奨パターンを明示

- 運営管理機関依存:制度事業者のサポートを最大活用

業種別の影響分析

製造業:安定志向・長期雇用型

従業員特性

- 平均勤続年数15-20年、安定志向が強い

- 年収400-700万円のボリュームゾーン

- 50代従業員の制度活用意識が高い

制度改正インパクト

- 高い導入効果:現行マッチング拠出利用率25-35%→40-55%へ向上見込み

- 年間節税効果:平均従業員で年8-15万円の節税増加予想

IT・サービス業:高年収・転職志向型

従業員特性

- 年収500-1200万円、高税率適用者が多い

- 転職頻度が高く、ポータビリティ重視

- 金融リテラシーが比較的高い

制度改正インパクト

- 最大の受益者:高税率により節税効果が顕著

- 年間節税効果:年収800万円で年15-25万円の節税増加

世代別の説明アプローチ

20代:基礎理解重視アプローチ

20代向け説明シナリオ例

「将来のために今から月1万円貯金する場合」

・普通の貯金:40年で480万円

・マッチング拠出(年3%運用):40年で約740万円

・さらに年間2-3万円の税金が戻ってくる

→同じ1万円でも260万円以上の差が生まれます

30代:ライフプラン連動アプローチ

30代の関心事と制度メリットの結びつけ

- 住宅購入:「住宅ローン控除とマッチング拠出控除の併用で税負担大幅軽減」

- 子育て費用:「教育費負担が重い今こそ、節税効果で家計をサポート」

- キャリア形成:「転職時も制度は継続、どこでも通用する資産形成」

50代:老後直前・最大活用アプローチ

50代向け特別シミュレーション

| 年収 | 月拠出額 | 10年間節税額 |

|---|---|---|

| 700万円 | 3万円 | 約110万円 |

| 900万円 | 4万円 | 約160万円 |

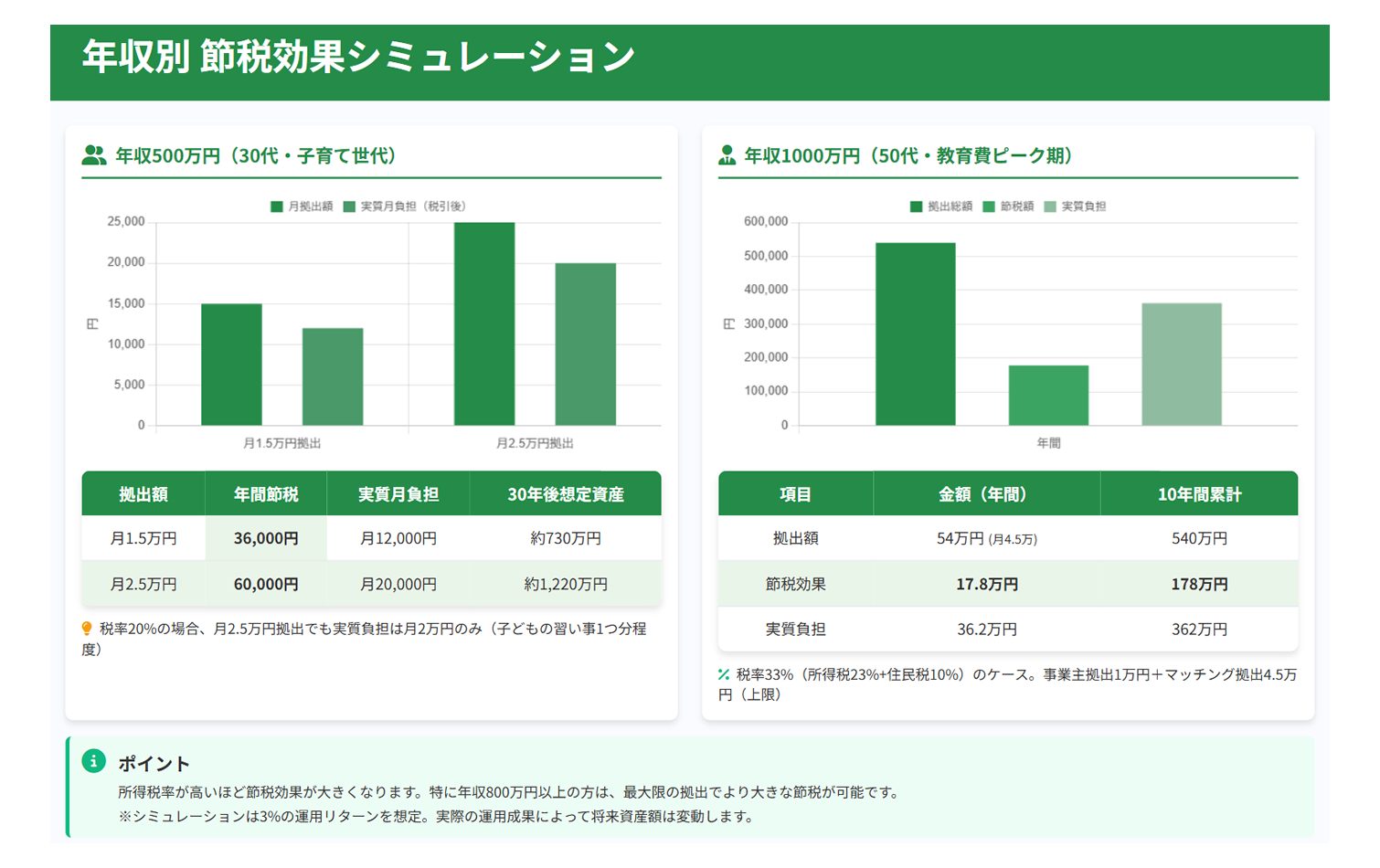

年収別節税シミュレーション

年収500万円(30代・子育て世代):バランス重視期

| 拠出額 | 税率20%時の年間節税 | 実質負担 | 30年後想定額 |

|---|---|---|---|

| 月1.5万円 | 36,000円 | 月12,000円 | 約730万円 |

| 月2.5万円 | 60,000円 | 月20,000円 | 約1,220万円 |

家計への影響:月2.5万円拠出でも実質負担は2万円。子どもの習い事費用程度で将来に大きな安心を確保。

年収1000万円(50代・教育費ピーク):最大活用期

高税率を活かした最大節税戦略

想定:事業主拠出1万円、マッチング拠出月4.5万円(上限まで活用)

税率:所得税23% + 住民税10% = 33%

| 効果項目 | 年額 | 10年間累計 |

|---|---|---|

| 拠出額 | 54万円 | 540万円 |

| 節税効果 | 17.8万円 | 178万円 |

| 実質負担 | 36.2万円 | 362万円 |

実践的ケーススタディ

A社(製造業・従業員500人):段階的導入モデル

企業プロフィール

- 従業員500人(平均年齢42歳)

- 現行マッチング拠出利用率28%

- 労働組合あり、安定志向強い

対応戦略

- 労組協議先行:2025年11月から労組との制度改正協議開始

- 管理職教育:2026年1月に管理職向け制度説明会実施

- 段階展開:製造部門・間接部門・管理部門の3段階で説明会

- 個別相談:50代従業員向けの重点的な個別相談実施

期待効果

- マッチング拠出利用率:28% → 45%

- 従業員1人当たり平均年間節税額:12万円

- 会社全体での従業員節税効果:年間2,700万円

社内説明会の進め方

説明会の構成パターン(90分標準版)

| 時間 | 内容 | 担当者 |

|---|---|---|

| 10分 | 制度改正の概要・影響 | 人事担当者 |

| 20分 | マッチング拠出の仕組み | 外部専門家 |

| 25分 | 年収別シミュレーション | 外部専門家 |

| 20分 | Q&A・個別相談案内 | 人事担当者 |

| 15分 | 申込手続き・今後の流れ | 人事担当者 |

よくある質問(FAQ)

制度の基本について

Q1: マッチング拠出とiDeCoはどう違うのですか?

A1:

制度の仕組みは同じですが、拠出限度額と手数料が異なります。2026年4月以降はマッチング拠出の方が拠出枠が大きく、手数料も不要になるため有利です。

Q2: 途中で拠出額を変更できますか?

A2: はい、年1回変更可能です。ライフステージの変化に合わせて調整できます。

Q3: 転職した場合はどうなりますか?

A3: 転職先に企業型DCがあれば移管、なければ企業年金連合会で管理されます。いずれの場合も60歳まで運用継続されます。

税制・節税効果について

Q4: 節税効果はいつ実感できますか?

A4:

所得税は毎月の給与で源泉徴収税額が減り、住民税は翌年6月から月割りで減額されます。年末調整での還付もあります。

Q5: 住宅ローン控除と併用できますか?

A5: はい、併用可能です。むしろ両方使うことで大幅な税負担軽減が可能になります。

Q6: パートタイマーでも節税効果はありますか?

A6: 年収100万円超で住民税、103万円超で所得税の節税効果があります。ただし扶養範囲内の方は効果が限定的です。

運用・リスクについて

Q7: 運用で損をするリスクはありますか?

A7:

投資信託を選択した場合は元本割れリスクがありますが、元本保証型商品(定期預金等)も選択可能です。長期運用により、リスクを軽減できます。

Q8: 既にiDeCoに加入していますが、どうすればいいですか?

A8:

マッチング拠出への切り替えを検討してください。iDeCoを停止しても、これまでの資産は60歳まで運用継続されます(維持手数料月66円は継続)。

まとめ

人事担当者への行動計画

- 2025年10月末まで:現状調査と運営管理機関との協議開始

- 2025年12月末まで:制度規約改定とシステム対応確認

- 2026年2月:従業員説明会の集中開催

- 2026年3月:新制度申込受付と最終準備

働く人への判断基準

- 企業型DC加入者:マッチング拠出を選択

- 既存iDeCo利用者:マッチング拠出への切り替え検討

- DB・共済加入者:2027年1月の拠出枠拡大を待つ

参考リンク

関連記事『【個人向け】確定拠出年金2026年改正で何が変わる?|30秒でわかる診断』

皆様へ:あなたに最適な選択を30秒で診断!

この制度改正は、人事担当者だけでなく、企業型DC加入者一人ひとりにも大きく関係します。もし「自分の年収ならどれくらい節税できる?」「既にiDeCoに入っているけどどうすればいい?」という疑問をお持ちなら、個人向けに特化した30秒診断と年収別シミュレーションをご用意しました。詳しくはコチラ↓↓↓

『【個人向け】確定拠出年金2026年改正で何が変わる?|30秒でわかる診断』

※本記事は作成日時点の法令に基づき作成しております。記事の内容に関するお問い合わせや、内容の正確性・完全性についての責任は負いかねますので、あらかじめご了承ください。具体的なご相談は専門家までお問い合わせください。

「このまま今の体制で、本当に大丈夫ですか?」

社員数が増えるほど、労務リスクも跳ね上がります。

「うちはちゃんとやっているつもり」でも、

労基署の是正やトラブルに発展してしまうケースは後を絶ちません。

100名以上の企業で“本当に役立つ社労士の選び方”を、専門家が解説しています。

人事担当者必見!100名超企業のおすすめ社労士変更術と選び方▶

その顧問、今回の改正で「税務」と「労務」を連携できていますか?

今回の制度改正は、「税務(従業員の節税)」と「労務(規約変更)」の両方に精通していなければ、従業員のメリットを最大化できません。

もし「手続きの案内だけだった」「対応が縦割りで遅い」と感じているなら、税務と労務をワンストップで最適化できる専門家(寺田税理士・社会保険労務士事務所(社労士法人フォーグッド))へご相談ください。

3年連続:おすすめ事務所 実績部門『全国1位』

私たち 寺田税理士・社会保険労務士事務所(社労士法人フォーグッド)は、2023年、2024年に続き、2025年も「実績部門 全国1位」に選出されました。

この結果に甘んじることなく、税務と労務のワンストップ支援で、日本中のお客様に貢献できるよう努めてまいります。

人事リスクに強い専門家に相談する

人事リスクに強い専門家に相談する