マイカー通勤手当の非課税限度額完全ガイド2025-2026|11年ぶり引き上げ・駐車場代非課税化・出張旅費規程活用の実務対応

公開日: 2025.12.15

最終更新日: 2025.12.30

⚠️ 【緊急】2025年年末調整で対応必須!

- 2025年11月20日施行、4月1日に遡及適用されます

- 年末調整で4月~10月支払分の源泉所得税を再計算・還付が必要です

- 対応期限:2025年12月末(年末調整時)

- さらに2026年4月には駐車場代の非課税化も検討されています

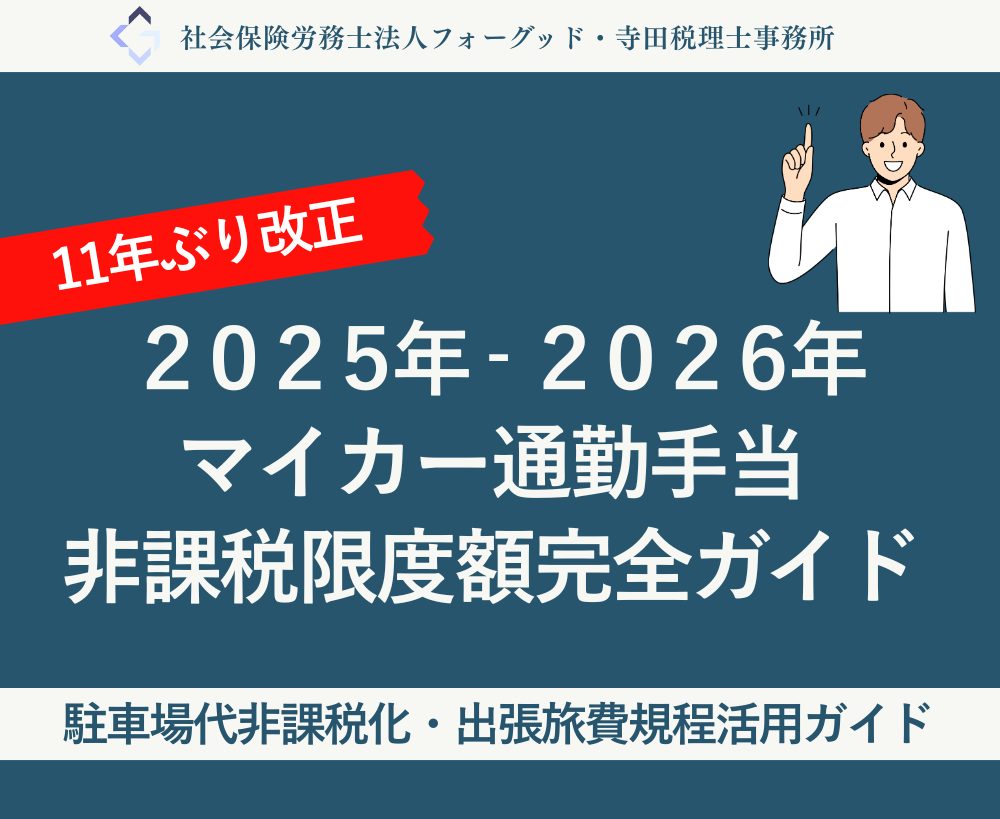

2025年11月、実に11年ぶりとなるマイカー通勤手当の非課税限度額引き上げが施行されました。

今回の改正の最大の特徴は、「2025年4月1日まで遡って適用される」という点です。これにより、企業の給与計算・年末調整業務には緊急かつ複雑な対応が求められています。また、2026年には労働基準法の大改正による人件費増加も控えており、通勤手当や出張旅費規程を活用した「人件費の最適化」は、中小企業の経営課題解決の鍵となります。

本記事では、税理士・社労士サポート業務の現場経験を持つ筆者が、年末調整での具体的な修正実務から、2026年導入予定の駐車場代非課税化、さらには出張旅費規程を活用したコスト戦略までを網羅的に解説します。

目次

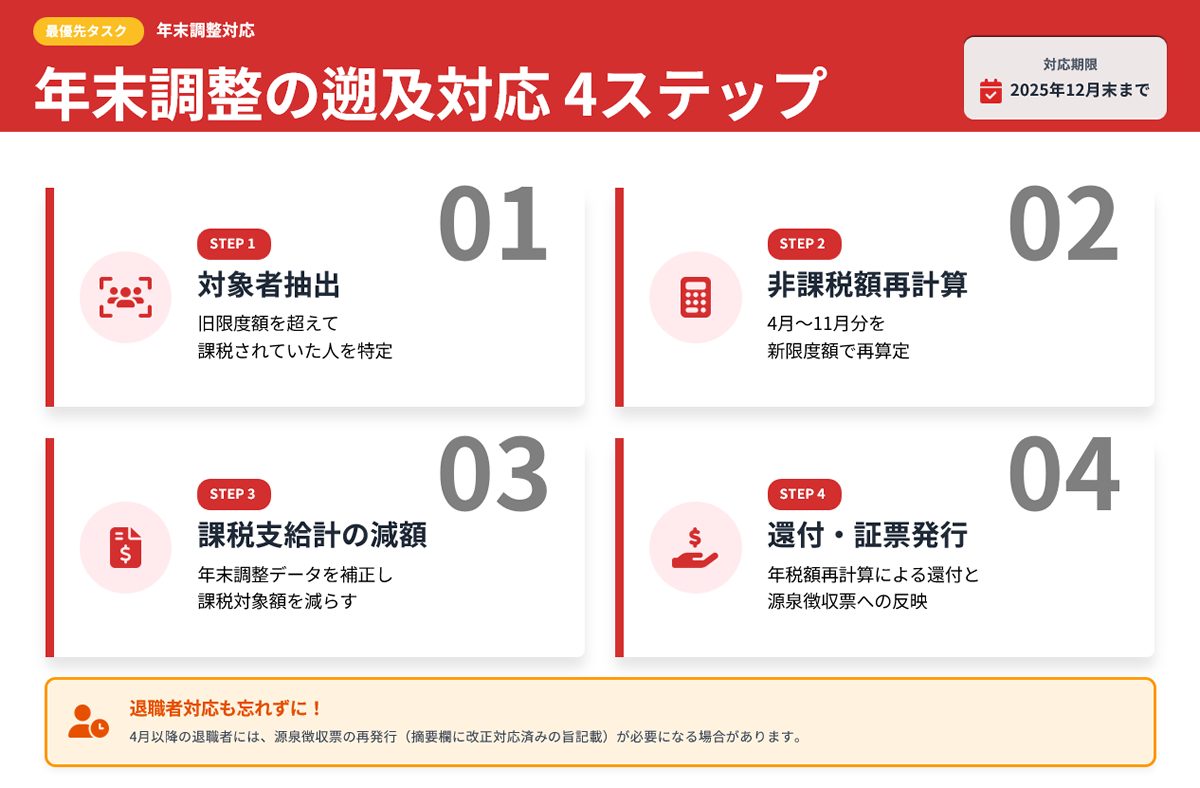

【緊急】2025年年末調整での対応(最優先)

最も急ぐべき対応は、2025年の年末調整における遡及精算です。改正政令は2025年11月20日に施行されましたが、適用は「2025年4月1日以後に支払われるべき通勤手当」からとなります。

なぜ修正が必要なのか?

4月から10月の間、従業員に対して「旧限度額」を超えた部分について所得税を源泉徴収していた場合、改正により「本来は非課税だったはずの金額」に対して税金を徴収しすぎていたことになります。この過払い分を年末調整で精算し、従業員に還付する必要があります。

具体的な修正ステップ

Step 1:対象者の抽出

マイカー・自転車通勤者で、かつ改正前の非課税限度額を超えて通勤手当を支給していた(課税通勤手当が発生していた)従業員をリストアップします。

Step 2:非課税となる金額の再計算

4月~11月支給分について、新限度額を適用した場合の「本来の非課税額」を算出します。

Step 3:課税支給計の減額修正

給与システム等の年末調整データにおいて、年間の「課税支給計」から、本来非課税となるべき金額をマイナスします。

Step 4:源泉徴収票への反映

修正後の課税支給額に基づき、年税額を計算します。結果として、過徴収となっていた税額が還付されます。

退職者への対応:

4月以降に退職した従業員についても、遡及適用の対象となります。再就職先で年末調整を行う場合は「源泉徴収票の再発行(摘要欄に改正対応済みの旨を記載)」が必要となるケースがあります。

マイカー通勤手当の非課税限度額改正の全体像

今回の改正は、ガソリン価格の高騰や物価高に対応するため、11年ぶりに限度額が引き上げられました。

改正前後の比較表(月額)

| 片道の通勤距離 | 改正前(旧) | 改正後(新) | 差額(非課税枠拡大) |

|---|---|---|---|

| 2km未満 | 全額課税 | 全額課税 | – |

| 2km以上 10km未満 | 4,200円 | 4,200円(据置) | ±0円 |

| 10km以上 15km未満 | 7,100円 | 7,300円 | +200円 |

| 15km以上 25km未満 | 12,900円 | 13,500円 | +600円 |

| 25km以上 35km未満 | 18,700円 | 19,700円 | +1,000円 |

| 35km以上 45km未満 | 24,400円 | 25,900円 | +1,500円 |

| 45km以上 55km未満 | 28,000円 | 32,300円 | +4,300円 |

| 55km以上 | 31,600円 | 38,700円 | +7,100円 |

【2026年4月予定】駐車場代の非課税化

2025年の改正に続き、2026年4月からは「駐車場代の非課税化」が検討されています。

検討されている内容

- 現状:会社が負担する駐車場代は、原則として全額が給与(課税対象)扱い

- 改正案:月額5,000円程度を上限に非課税とする方向で調整中

- 実施時期:2026年度税制改正(2026年4月施行)での導入を目指す

これまでは、マイカー通勤者の駐車場代を会社が補助すると所得税・住民税の負担増につながっていましたが、非課税化されれば、会社としても福利厚生として導入しやすくなります。

企業が今準備すべきこと:

来春の改正を見据え、自社の駐車場利用状況の把握や、賃貸契約の実態確認を進めておくことを推奨します。

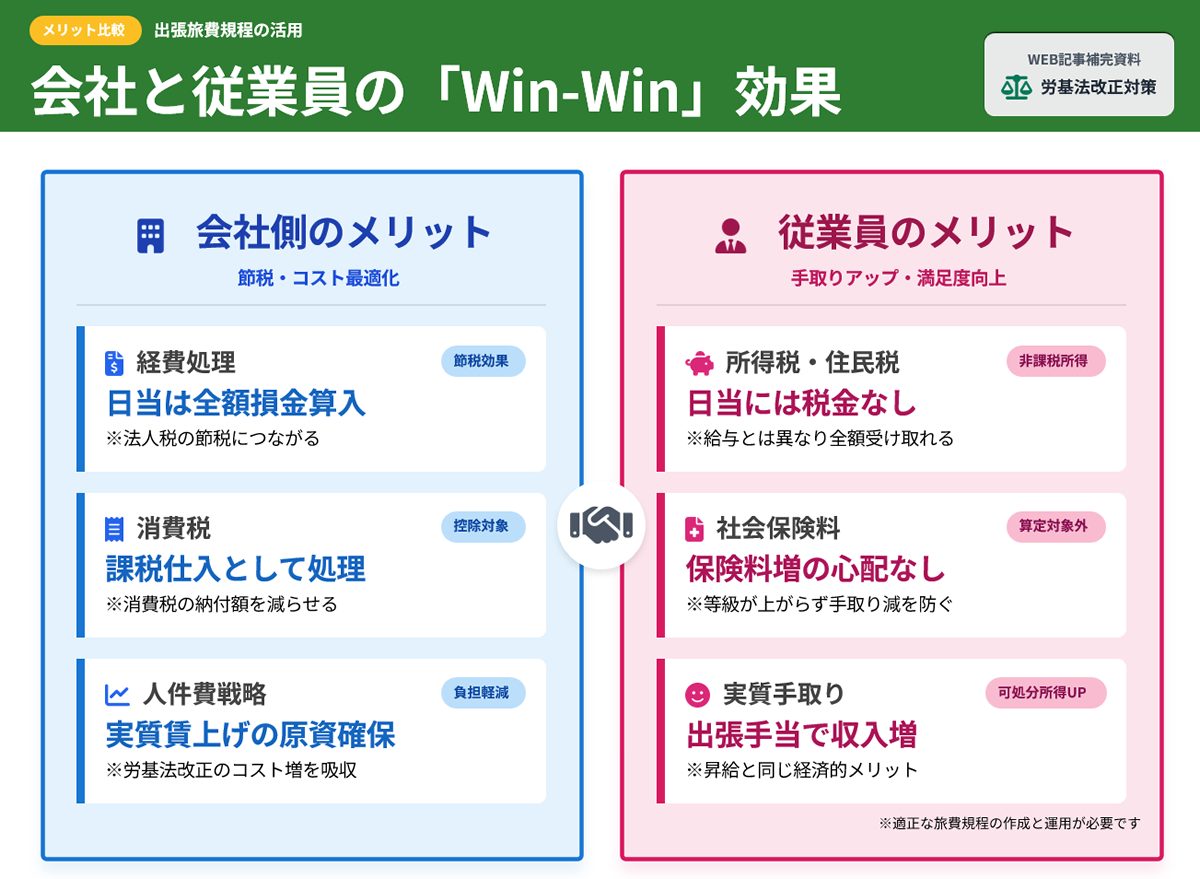

出張旅費規程の活用で人件費を最適化

2026年の労働基準法改正では、勤務間インターバルの義務化や週44時間特例の廃止により、多くの企業で人件費の増加が予想されます。このコスト増を吸収する戦略として注目されているのが「出張旅費規程」の適正化・活用です。

出張旅費規程導入のメリット

| メリット | 会社側の効果 | 従業員側の効果 |

|---|---|---|

| 出張日当 | 全額経費計上(損金算入)可 消費税の課税仕入対象(節税効果) |

所得税・住民税が非課税 社会保険料の算定対象外 |

出張日当の相場表(目安)

| 役職 | 日帰り | 宿泊(1泊) |

|---|---|---|

| 社長・役員 | 3,000~5,000円 | 5,000~8,000円 |

| 部長クラス | 2,500~4,000円 | 4,000~6,000円 |

| 一般社員 | 1,500~3,000円 | 2,500~4,000円 |

業種別活用事例

【製造業の事例】

工場勤務の技術者が取引先工場へ出張する際、日当3,000円を支給。年間出張費総額を変えずに、実費精算から「定額支給(交通費+日当)」に変更することで、会社は消費税還付が増え、従業員は非課税収入が増える双方にメリット。

【IT業界の事例】

リモートワーク主体だが、月1~2回の客先常駐時に日当2,000円を支給。これにより「実質的な賃上げ」を社会保険料増なしで実現し、採用競争力を強化。

【小売業・サービス業の事例】

店長クラスが本部研修や他店舗視察に行く際、日帰りでも日当2,500円を支給。パート・アルバイトが多い業種では、正社員向けの福利厚生充実が離職率低下に寄与。

出張旅費規程の記載例(重要部分のみ抜粋)

【出張旅費規程(抜粋)】

第○条(旅費の種類)

この規程における旅費とは、次の各号に掲げるものをいう。

(1) 交通費(鉄道賃、航空賃、船賃、車賃等)

(2) 宿泊費

(3) 日当

第○条(出張日当)

1. 出張日当は、出張先での雑費補填のため、以下の基準により支給する。

・日帰り出張:役員○○円、部長○○円、一般社員○○円

・宿泊を伴う出張:1泊につき役員○○円、部長○○円、一般社員○○円

2. 出張日当は、所得税法上の非課税所得とする。

第○条(宿泊費)

宿泊費は、実費精算または定額支給とし、上限額は以下の通りとする。

・役員:1泊○○円まで

・一般社員:1泊○○円まで

⚠️ 重要:

出張旅費規程は、就業規則に準ずる重要規程です。作成後は全従業員に周知し、適正に運用することが税務調査対策として不可欠です。

📥 無料で出張旅費規程を作成・ダウンロード

当サイトでは、出張旅費規程の無料作成&ダウンロードツールをご用意しています。必要事項を入力するだけで、税務調査に対応した適正な規程がWORD形式で完成します。

5. 通勤手当と社会保険料の関係

今回の非課税限度額引き上げに伴い、通勤手当の支給額そのものを改定(増額)する場合、社会保険料への影響に注意が必要です。

標準報酬月額への影響

税金(所得税)とは異なり、社会保険においては「非課税通勤手当」も含めた支給総額で等級(標準報酬月額)が決定されます。

- ケースA:支給額は変えず、非課税枠のみ拡大する場合

支給総額が変わらないため、社会保険料は変わりません。(手取りが増え、会社負担の保険料は維持) - ケースB:限度額引き上げに合わせて支給額も増額する場合

支給総額が増えるため、等級が上がり、社会保険料が増加する可能性があります。この場合、固定的賃金の変動として「月額変更届(随時改定)」が必要になるケースもあるため確認が必要です。

6. よくある質問(FAQ)

Q1. 年末調整の具体的な修正手順と計算例を教えてください

【計算例】

通勤距離40kmの従業員に、毎月28,000円の通勤手当を支給している場合:

- 旧限度額(35km以上45km未満):24,400円

- 新限度額:25,900円

- 4月~11月(8ヶ月間)の課税対象額

- 【旧】(28,000円 – 24,400円) × 8ヶ月 = 28,800円が課税

- 【新】(28,000円 – 25,900円) × 8ヶ月 = 16,800円が課税

- 差額 = 12,000円 → この金額分、年間課税給与総額を減額修正

所得税率10%の従業員の場合、約1,200円の還付が発生します。

A. 給与計算ソフトの「年末調整画面」で、通勤手当の課税分を修正入力します。多くのソフトでは「課税通勤手当の修正額」欄にマイナス金額を入力することで対応可能です。

Q2. 会社の規定通り支払っていますが、通勤手当を引き上げないといけないのですか?

A. いいえ、法的義務はありません。今回の改正はあくまで「税金がかからない枠」が増えただけですので、会社の支給規定額(例:一律5,000円など)を据え置くことは可能です。

ただし、新限度額いっぱいまで増額することで、従業員の手取りが増え、かつ会社の社会保険料負担は変わらない(支給額据え置きの場合)ため、採用競争力や従業員満足度の観点から検討をお勧めします。

Q3. 公共交通機関(電車・バス)の限度額は15万円のままですか?

A. はい、今回は据え置き(月額15万円)です。15万円を超える高額な定期代が支給されるケースは稀ですが、新幹線通勤などで超える部分は引き続き課税対象となります。

Q4. マイカー通勤と電車通勤を併用している場合はどうなりますか?

A. 併用する場合の限度額は「合計で月額15万円」となります。

【併用例】

- 自宅~最寄り駅:マイカー5km(非課税限度額:4,200円)

- 最寄り駅~会社:電車定期50,000円(非課税限度額:150,000円)

- 合計非課税限度額:54,200円

ただし、合理的な経路・運賃計算が求められ、税務調査では「最も経済的・合理的な経路」であることの説明が必要です。

Q5. 駐車場代の非課税化はいつ決まりますか?

A. 2026年度税制改正大綱(通常2025年12月中旬頃発表)に盛り込まれれば、2026年4月からの施行が濃厚となります。非課税枠は月額5,000円程度が検討されています。

7. まとめ:今すぐすべき3つのアクション

2025年から2026年にかけて、通勤手当を取り巻く環境は大きく変わります。経理・労務担当者が今すぐ着手すべきは以下の3点です。

- 年末調整の遡及対応準備:対象者の洗い出しとシステム設定の確認を最優先で行う

- 通勤手当規定の見直し検討:新限度額に合わせた支給額改定のシミュレーション(社会保険料への影響含む)

- トータル人件費戦略の策定:出張旅費規程の導入・見直しを含め、2026年労基法改正を見据えたコスト最適化を図る

関連記事

3年連続:おすすめ事務所 実績部門『全国1位』

私たち 寺田税理士・社会保険労務士事務所(社労士法人フォーグッド)は、2023年、2024年に続き、2025年も「実績部門 全国1位」に選出されました。

この結果に甘んじることなく、税務と労務のワンストップ支援で、日本中のお客様に貢献できるよう努めてまいります。

【免責事項】

本記事の内容は2025年12月15日時点の情報に基づいています。税制改正の内容や施行時期は変更される可能性があります。具体的な税務判断については、顧問税理士・社労士にご相談ください。

【記事監修】

寺田慎也(てらだ しんや)

税理士・特定社会保険労務士

寺田税理士事務所 / 社労士法人フォーグッド 代表

【専門分野】

税務顧問、確定申告、税務調査対応、社会保険手続き、給与計算、労務相談、補助金・助成金申請支援

【保有資格】

税理士、特定社会保険労務士

【実績・メディア掲載】

- テレビ朝日系列「羽鳥慎一モーニングショー」専門家として出演

- 日本経済新聞、朝日新聞、読売新聞など主要メディアへの取材協力多数

- 「税務弘報」「税務通信」「企業実務」など専門誌への執筆・寄稿

- 著書:『中小企業の人材コストは国の助成金で払いなさい』(幻冬舎、2018年)

- 著書:『雇用関係助成金申請・手続マニュアル』(日本法令、2020年)

- 税制改正・社会保険制度に関する専門家コメント提供

- 中小企業経営者向けセミナー講師(通算50回以上登壇)

- 顧問先企業数:450社以上(製造業、小売業、サービス業、IT企業など幅広い業種に対応)

- 補助金・助成金申請支援:累計採択額10億円超