確定申告が必要な人・不要な人【2026年版】25パターン判定フローチャート

公開日: 2025.12.07

最終更新日: 2025.12.07

「私は確定申告が必要なの?不要なの?」――毎年この時期になると多くの方が抱える疑問です。会社員でも副業をしていれば申告が必要なケースがありますし、パートで掛け持ちをしている場合、年末調整を受けていても確定申告が必要になることがあります。

また、「副業収入が20万円以下なら申告不要」という情報を信じて申告しなかったところ、実は住民税の申告義務があり、後から延滞税を課されたという事例も少なくありません。

この記事では、2026年(令和8年)の確定申告に向けて、あなたが申告必要か不要かを25のパターン別に判定します。判定フローチャートを使えば、自分がどのケースに該当するのか一目で分かります。税理士・社労士監修の正確な情報で、安心して確定申告の準備を進めましょう。

目次

- 【結論】確定申告の必要・不要を5秒で判定

- 会社員の確定申告判定(8パターン)

- パート・アルバイトの確定申告判定(5パターン)

- 副業・フリーランスの確定申告判定(4パターン)

- 年金受給者・失業保険受給者の確定申告判定(3パターン)

- その他の確定申告判定(5パターン)

- 住民税申告との違い【最重要】

- 確定申告の手続き方法(2026年版)

- よくある質問(FAQ)

- まとめ

【結論】確定申告の必要・不要を5秒で判定

まず結論から。以下のフローチャートで、あなたが確定申告必要か不要かを判定できます。

判定フローチャート

↓

┌─────────────────────┐

│ ①会社員(給与所得のみ) │

└─────────────────────┘

├→ 年末調整済み&他の所得なし → 【申告不要】

├→ 給与2,000万円超 → 【申告必要】

├→ 副業所得20万円超 → 【申告必要】

├→ 医療費控除等を受けたい → 【申告任意(還付申告)】

└→ 年の途中で退職&年末調整なし → 【申告推奨】

┌─────────────────────┐

│ ②パート・アルバイト │

└─────────────────────┘

├→ 1社のみ&年末調整済み&年収103万円以下 → 【申告不要】

├→ 掛け持ち勤務 → 【申告必要】

├→ 年末調整を受けていない → 【申告必要(還付の可能性)】

└→ 源泉徴収されていない → 【申告必要】

┌─────────────────────┐

│ ③副業・フリーランス │

└─────────────────────┘

├→ 副業所得20万円以下 → 【所得税:申告不要/住民税:申告必要】

├→ 副業所得20万円超 → 【申告必要】

├→ 事業所得(個人事業主) → 【申告必要】

└→ 雑所得(クラウドソーシング等) → 【所得による】

┌─────────────────────┐

│ ④年金受給者・失業保険受給者 │

└─────────────────────┘

├→ 公的年金400万円以下&他の所得20万円以下 → 【申告不要】

├→ 公的年金400万円超 → 【申告必要】

├→ 失業保険のみ → 【申告不要(非課税)】

└→ 年金+パート収入 → 【申告必要】

┌─────────────────────┐

│ ⑤その他(不動産・株式等) │

└─────────────────────┘

├→ 不動産所得あり → 【申告必要】

├→ 株式譲渡益(特定口座・源泉あり) → 【申告不要】

├→ 株式譲渡益(一般口座) → 【申告必要】

└→ 医療費控除・ふるさと納税のみ → 【申告任意(還付申告)】

以下、各パターンを詳しく解説します。

会社員の確定申告判定(8パターン)

会社員の方は、基本的に年末調整で税金の精算が完了しますが、以下のケースでは確定申告が必要または有利になります。

パターン1-1:年末調整済み&他の所得なし【申告不要】

- 会社で年末調整を受けている

- 副業や不動産所得などの他の所得がない

- 給与収入が2,000万円以下

→ 確定申告不要です。年末調整で税金の精算は完了しています。

パターン1-2:給与収入が2,000万円超【申告必要】

年末調整の対象外となるため、必ず確定申告が必要です。

パターン1-3:副業所得が20万円超【申告必要】

給与所得以外に、副業による所得(雑所得・事業所得)が年間20万円を超える場合、確定申告が必要です。

注意: 副業「収入」ではなく「所得」です。所得=収入-必要経費で計算します。

パターン1-4:給与を2か所以上から受けている【申告必要】

メインの会社で年末調整を受けていても、他の会社からの給与(年末調整されていない分)と他の所得の合計が20万円を超える場合、確定申告が必要です。

関連する扶養手続きについて

パートやアルバイトを掛け持ちして年収130万円を超えた場合、社会保険の扶養から外れる手続きが必要です。14日以内に手続きを行わないと、後から追徴課税が発生する可能性があります。

パターン1-5:医療費控除・寄附金控除を受けたい【申告任意】

- 医療費が年間10万円超(または所得の5%超)

- ふるさと納税(ワンストップ特例を使わない場合)

- 住宅ローン控除(初年度のみ)

これらの控除を受けるためには、確定申告が必要です(還付申告)。

パターン1-6:年の途中で退職し年末調整を受けていない【申告推奨】

退職後に再就職していない場合、源泉徴収された税金が戻ってくる可能性が高いです。確定申告(還付申告)をおすすめします。

パターン1-7:災害や盗難で損失があった【申告任意】

雑損控除を受けることで、税金の還付が受けられる可能性があります。

パターン1-8:株式や投資信託で損失が出た【申告任意】

損失を繰り越すことで、翌年以降の利益と相殺できます(損益通算・繰越控除)。

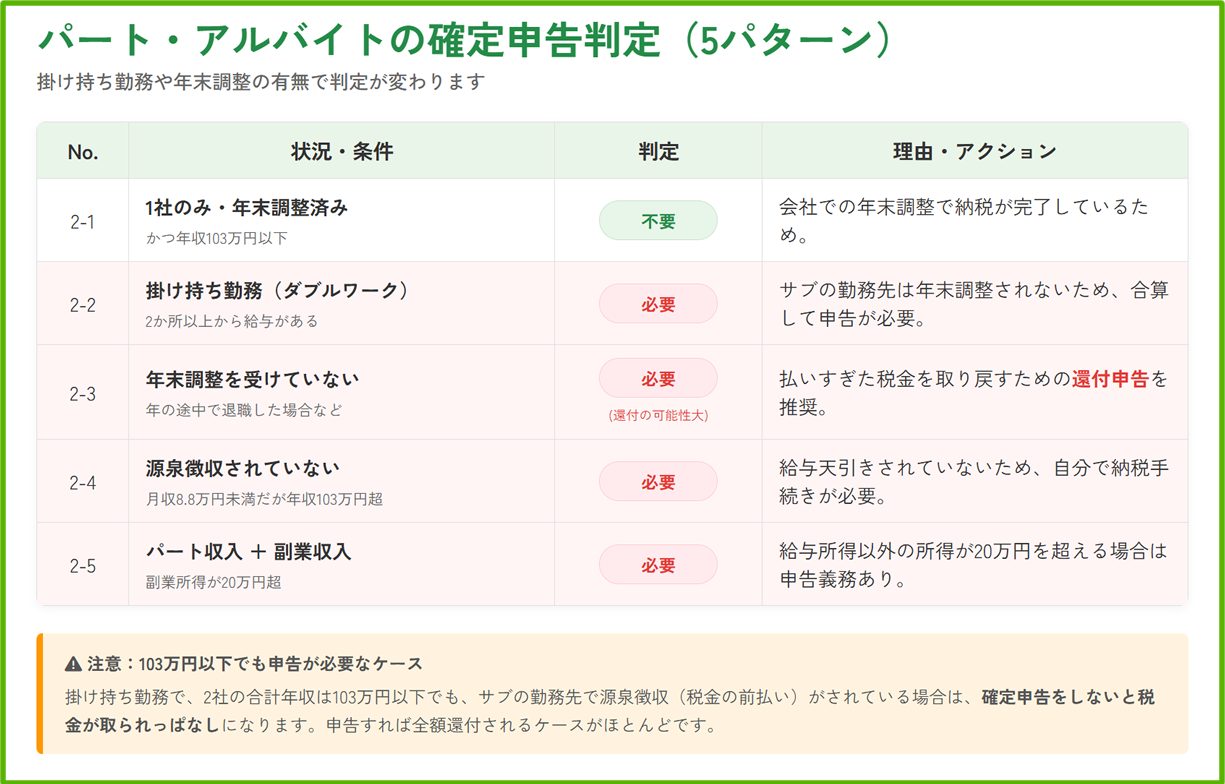

パート・アルバイトの確定申告判定(5パターン)

パート・アルバイトの方は、勤務形態によって申告の要否が変わります。

パターン2-1:1社のみ&年末調整済み&年収103万円以下【申告不要】

- 勤務先が1か所のみ

- 年末調整を受けている

- 年収が103万円以下(基礎控除58万円+給与所得控除65万円)

→ 確定申告不要です。

パターン2-2:掛け持ち勤務(ダブルワーク)【申告必要】

複数のパート・アルバイトを掛け持ちしている場合、メインの勤務先で年末調整を受けていても、サブの勤務先の給与を合算して確定申告が必要です。

一時的な収入増加の特例制度

繁忙期などで一時的に130万円を超えてしまった場合でも、2年間は扶養を維持できる特例制度があります。この制度を活用すれば、すぐに扶養から外れることを避けられます。

パターン2-3:年末調整を受けていない【申告必要】

源泉徴収されているのに年末調整を受けていない場合、確定申告をすることで税金が還付される可能性があります。

パターン2-4:源泉徴収されていない(月収88,000円未満)【申告必要】

月収が88,000円未満の場合、源泉徴収されないことがありますが、年収が103万円を超える場合は確定申告が必要です。

パターン2-5:パート収入+副業収入【申告必要】

パート収入に加えて、メルカリ販売やクラウドソーシングなどの副業収入がある場合、副業所得が20万円を超えると確定申告が必要です。

副業・フリーランスの確定申告判定(4パターン)

副業やフリーランスの方は、所得の種類と金額によって申告の要否が変わります。

パターン3-1:副業所得20万円以下【所得税:不要/住民税:必要】

会社員が副業をしている場合、副業の所得が20万円以下なら所得税の確定申告は不要です。

ただし、住民税の申告は必須です。 これを見落とすと、無申告加算税や延滞税が課される可能性があります。

パターン3-2:副業所得20万円超【申告必要】

副業の所得(収入-必要経費)が20万円を超える場合、確定申告が必要です。

- クラウドソーシング収入

- アフィリエイト収入

- メルカリなどのフリマ販売利益(生活用品除く)

パターン3-3:事業所得(個人事業主)【申告必要】

個人事業主として開業届を提出している場合、所得金額に関わらず確定申告が必要です。青色申告の場合、最大65万円の特別控除が受けられます。

パターン3-4:雑所得(単発・継続性なし)【所得による】

単発の原稿料や講演料など、継続性のない収入は雑所得です。他の所得と合算して20万円を超える場合、確定申告が必要です。

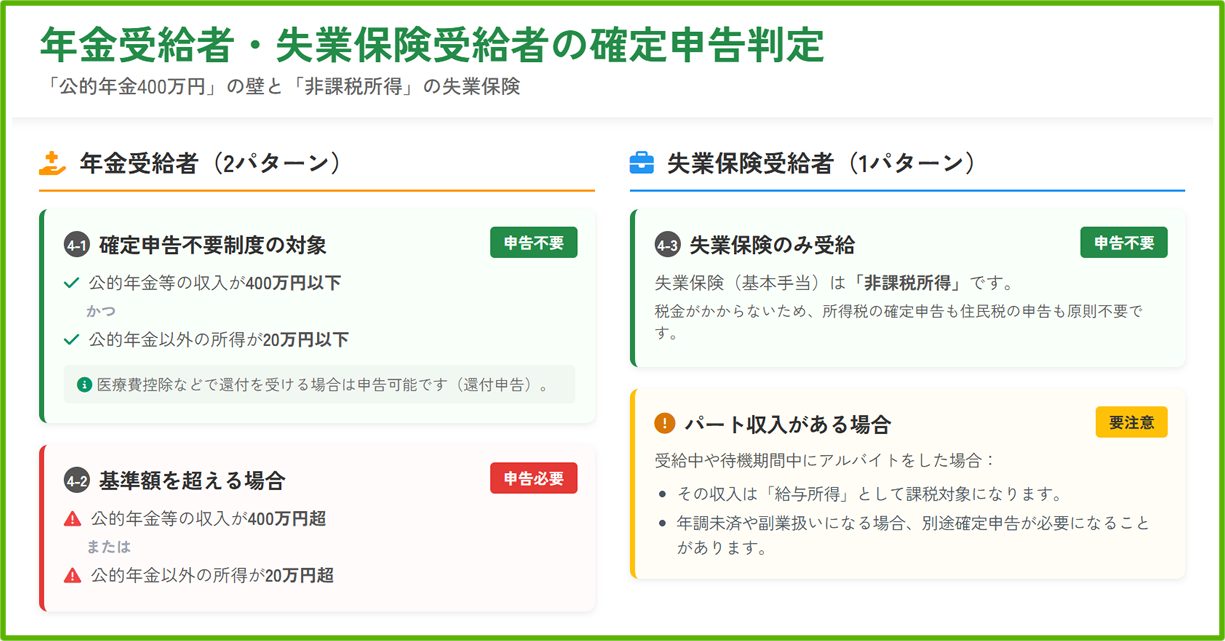

年金受給者・失業保険受給者の確定申告判定(3パターン)

パターン4-1:公的年金400万円以下&他の所得20万円以下【申告不要】

公的年金等の収入が400万円以下で、かつ公的年金等以外の所得が20万円以下の場合、確定申告は不要です(確定申告不要制度)。

ただし、医療費控除などで還付を受けたい場合は、確定申告(還付申告)が必要です。

パターン4-2:公的年金400万円超【申告必要】

公的年金等の収入が400万円を超える場合、確定申告が必要です。

パターン4-3:失業保険受給中【申告不要】

失業保険(雇用保険の基本手当)は非課税所得のため、確定申告は不要です。

ただし、失業保険受給中にパート収入がある場合は、パート収入について確定申告が必要になることがあります。

その他の確定申告判定(5パターン)

パターン5-1:不動産所得がある【申告必要】

不動産の賃貸収入がある場合、所得金額に関わらず確定申告が必要です。

パターン5-2:株式譲渡益(特定口座・源泉徴収あり)【申告不要】

特定口座(源泉徴収あり)で株式を売却した場合、証券会社が源泉徴収するため、確定申告は不要です。

ただし、損失を繰り越したい場合や、配当との損益通算をしたい場合は、確定申告が有利になります。

パターン5-3:株式譲渡益(一般口座・特定口座源泉なし)【申告必要】

一般口座または特定口座(源泉徴収なし)で株式を売却し、利益が出た場合は確定申告が必要です。

パターン5-4:医療費控除・ふるさと納税のみ【申告任意】

給与所得のみで年末調整済みだが、医療費控除やふるさと納税(ワンストップ特例を使わない場合)で還付を受けたい場合は、確定申告(還付申告)が必要です。

パターン5-5:暗号資産(仮想通貨)の売却益【申告必要】

暗号資産を売却して利益が出た場合、雑所得として確定申告が必要です。

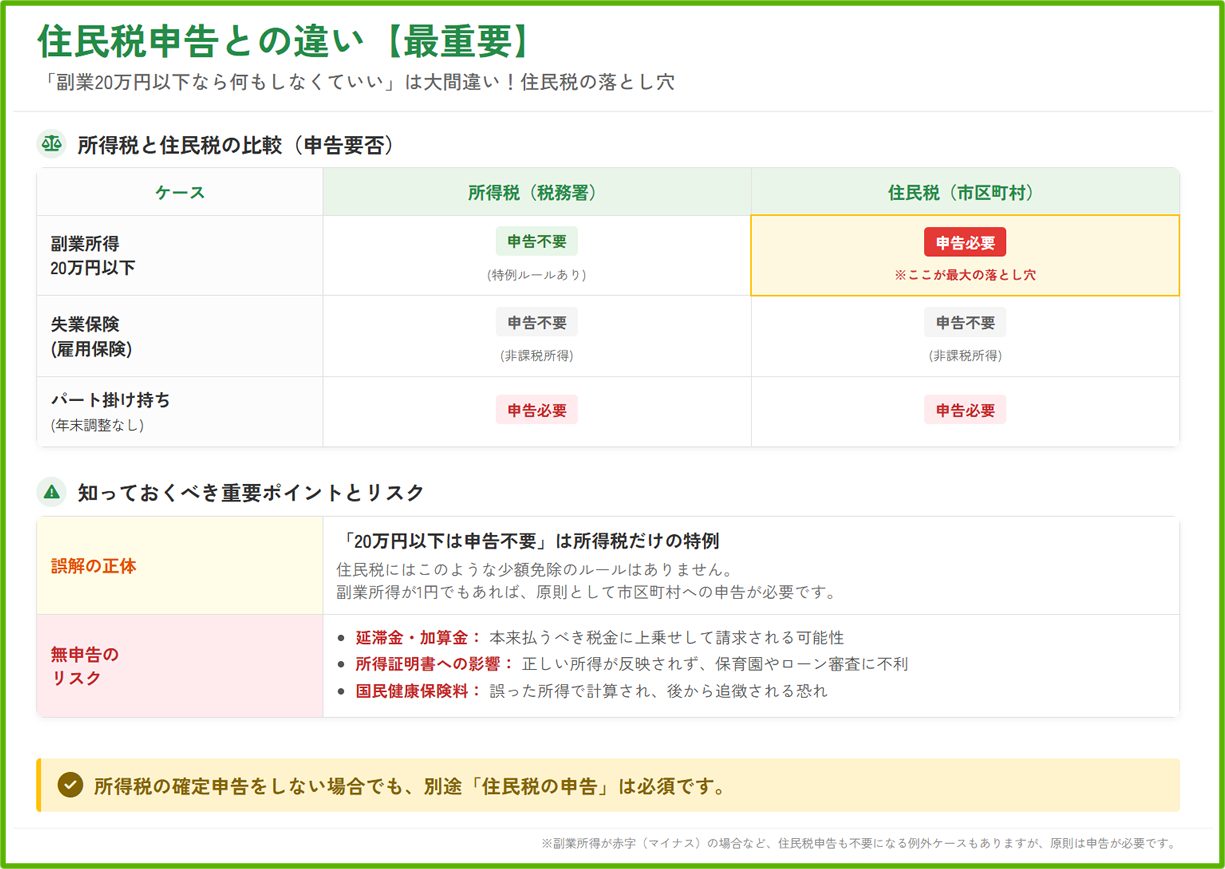

住民税申告との違い【最重要】

ここが最も誤解されやすいポイントです。

所得税と住民税の申告義務の違い

| 項目 | 所得税 | 住民税 |

|---|---|---|

| 副業所得20万円以下 | 申告不要 | 申告必要 |

| 失業保険 | 非課税(申告不要) | 非課税(申告不要) |

| パート掛け持ち | 申告必要 | 申告必要 |

- 「副業20万円以下は申告不要」は所得税のみの話

- 住民税は1円でも副業所得があれば申告が必要

- 無申告の場合、延滞税(年14.6%)や無申告加算税(5~20%)が課される

住民税の申告は、市区町村の窓口またはオンラインで行います。

確定申告の手続き方法(2026年版)

確定申告の期間

2026年2月16日(月)~3月16日(月)

還付申告の場合は、2026年1月1日から5年間いつでも提出可能です。

※2026年3月15日は日曜日のため、翌営業日の3月16日(月)まで期間が延長されています。

確定申告の方法

①e-Tax(電子申告)【推奨】

マイナンバーカードとスマートフォンまたはICカードリーダーがあれば、自宅から申告できます。

メリット:

- 税務署に行かなくても良い

- 24時間提出可能

- 青色申告特別控除が最大65万円(e-Taxまたは電子帳簿保存)

②税務署で申告

確定申告書を税務署の窓口に提出します。混雑するため、早めの来場がおすすめです。

③郵送で申告

確定申告書を税務署に郵送します。消印の日付が提出日となります。

必要書類

- 源泉徴収票(給与所得がある場合)

- 各種控除証明書(医療費の領収書、寄附金受領証明書等)

- マイナンバーカード(またはマイナンバー通知カード+身分証明書)

- 銀行口座情報(還付金の振込先)

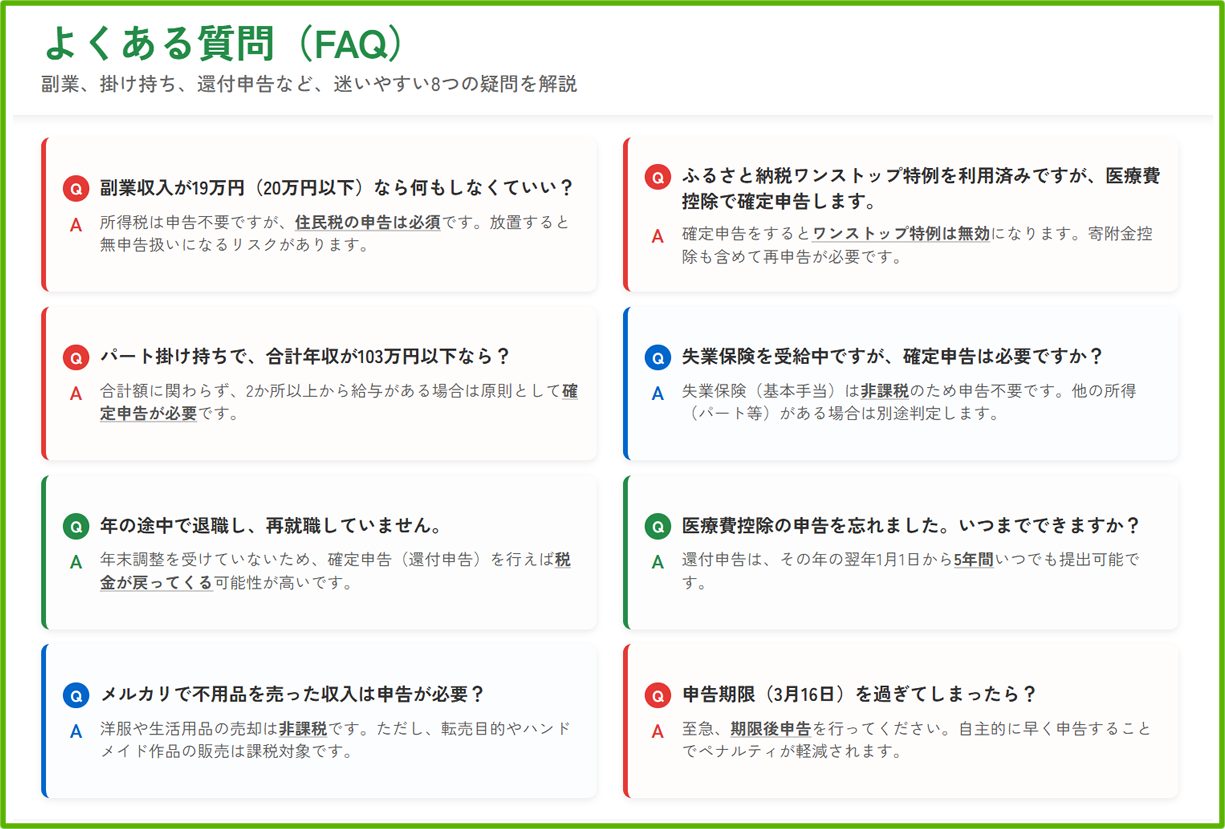

よくある質問(FAQ)

Q1. 副業収入が19万円なら確定申告は不要ですか?

A. 所得税の確定申告は不要ですが、住民税の申告は必要です。市区町村に住民税の申告書を提出してください。

Q2. パートを掛け持ちしていますが、合計年収が103万円以下なら申告不要ですか?

A. いいえ、掛け持ちの場合はメインでない勤務先の収入を合算して確定申告が必要です。

Q3. 年の途中で退職しました。確定申告は必要ですか?

A. 年末調整を受けていない場合、確定申告をすることで税金が還付される可能性が高いです。還付申告をおすすめします。

Q4. メルカリで不用品を売った場合、確定申告は必要ですか?

A. 生活用品(衣類・家具等)の売却は非課税です。ただし、ハンドメイド品や仕入れた商品を販売した場合は、所得として確定申告が必要になります。

Q5. ふるさと納税をしましたが、ワンストップ特例を使えば確定申告は不要ですか?

A. はい、ワンストップ特例制度を利用すれば確定申告不要です。ただし、他の理由で確定申告をする場合は、ふるさと納税もまとめて申告する必要があります。

Q6. 失業保険を受給していますが、確定申告は必要ですか?

A. 失業保険は非課税のため、確定申告は不要です。ただし、失業保険以外に給与所得や副業所得がある場合は、それらについて確定申告が必要になることがあります。

Q7. 医療費控除を受けたいのですが、いつまでに申告すればよいですか?

A. 還付申告は、対象年の翌年1月1日から5年間提出可能です。2025年分なら2026年1月1日~2030年12月31日まで申告できます。

Q8. 確定申告を忘れてしまいました。どうすればよいですか?

A. 期限後申告として、できるだけ早く申告してください。無申告加算税や延滞税が課される可能性がありますが、早期申告で軽減される場合があります。

まとめ:あなたの確定申告判定はどのパターン?

2026年の確定申告が必要かどうか、25のパターン別に詳しく解説しました。

確定申告が必要な主なケース:

- 給与収入2,000万円超

- 副業所得20万円超

- パート掛け持ち

- 年金400万円超

- 不動産所得・株式譲渡益(一般口座)

確定申告不要だが住民税申告が必要なケース:

- 副業所得20万円以下

確定申告不要なケース:

- 年末調整済み&他の所得なし

- 失業保険のみ(非課税)

- 公的年金400万円以下&他の所得20万円以下

確定申告は複雑に見えますが、e-Taxを使えば自宅から簡単に申告できます。2026年の確定申告期間(2月16日~3月16日)に備えて、早めに準備を始めましょう。

税理士・社労士のサポートが必要な場合は、専門家にご相談ください。