【2025年年末調整】住民税非課税になるための完全ガイド|税理士・社労士が解説

公開日: 2025.12.18

最終更新日: 2026.01.16

はじめに:2025年税制改正で変わる住民税非課税ライン

2025年(令和7年)の税制改正により、2026年度(令和8年度)の住民税非課税ラインが大きく変更されました。特に単身者の場合、従来の年収100万円から年収110万円へと引き上げられ、より多くの方が住民税非課税世帯となる可能性があります。

この変更は、2025年1月1日〜12月31日の所得に基づいて判定されるため、2025年12月に実施される年末調整での控除申告が重要です。本記事では、税理士の視点から「2026年度の住民税を非課税にするための正しい方法」を徹底解説します。

⚠️ 重要:住民税非課税の正しい理解

住民税には「均等割」と「所得割」があります

住民税非課税とは、均等割(年間約5,000円)も所得割(所得に応じた税額)もゼロになることを指します。

均等割の非課税判定で使える控除は限られています:

- ✅ 基礎控除

- ✅ 扶養控除

- ✅ ひとり親控除

- ✅ 寡婦控除

- ✅ 障害者控除

均等割の非課税判定で使えない控除:

- ❌ 医療費控除

- ❌ 社会保険料控除

- ❌ iDeCo(小規模企業共済等掛金控除)

- ❌ 生命保険料控除

- ❌ 地震保険料控除

つまり、iDeCoや生命保険料控除では住民税非課税にはなりません。ただし、これらの控除は所得割の軽減や所得税還付には有効です。

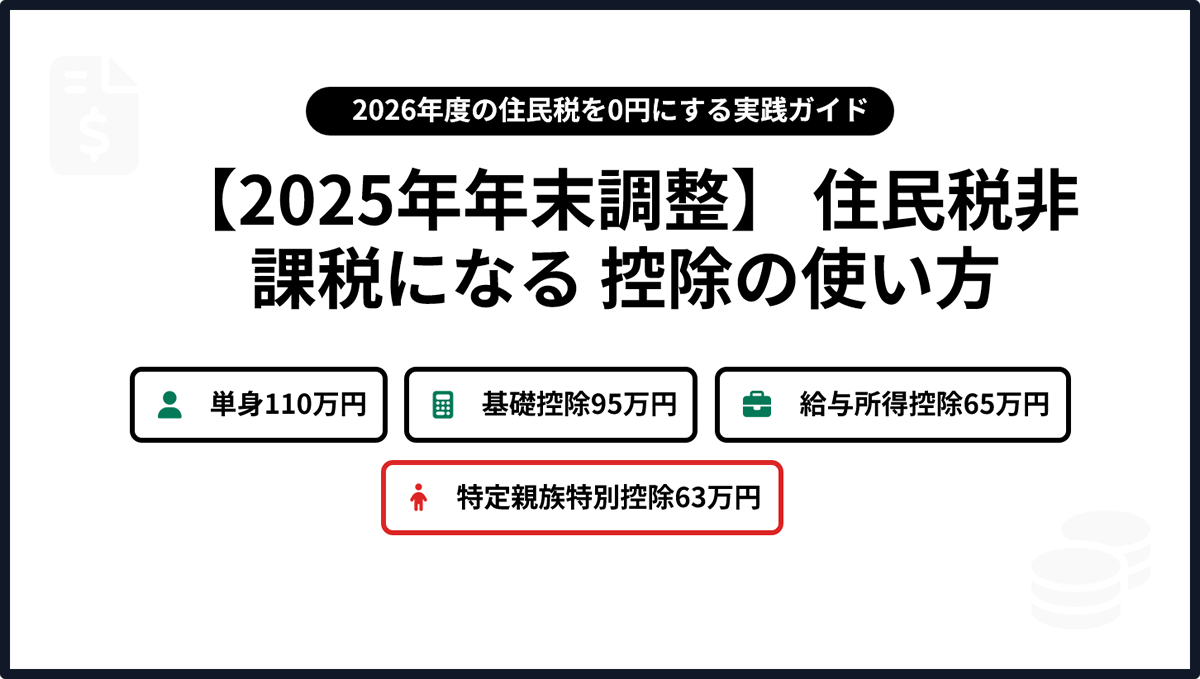

📌 2025年税制改正の主要ポイント

- 給与所得控除の増額: 最低保障額が65万円に(従来55万円)

- 特定親族特別控除の新設: 19〜23歳の親族がいる場合、最大63万円の追加控除

💡 あなたの住民税を今すぐ試算してみましょう

以下の公式シミュレーションツールで、ご自身が2026年度に住民税非課税世帯に該当するかを確認できます:

大阪市にお住まいの方

東京都にお住まいの方

その他の地域にお住まいの方

Google等で 「(お住まいの市区町村名) 住民税 シミュレーション」 と検索すると、多くの自治体で公式の試算ツールが提供されています。

?? シミュレーション結果で不明な点があれば、お住まいの市区町村役場の住民税担当課へお気軽にお問い合わせください。

2026年度 住民税非課税世帯になる年収基準

住民税の仕組み:均等割と所得割

住民税には以下の2種類があります:

| 項目 | 均等割 | 所得割 |

|---|---|---|

| 金額 | 年間約5,000円(定額) | 所得に応じて変動(税率約10%) |

| 非課税判定に使える控除 | 基礎控除、扶養控除、障害者控除、ひとり親控除、寡婦控除のみ | すべての所得控除が適用可能 |

| iDeCoの影響 | ❌ 影響なし | ✅ 軽減される |

| 生命保険料控除の影響 | ❌ 影響なし | ✅ 軽減される |

重要:均等割が課税されている時点で「住民税非課税者」ではなく、国民健康保険料7割軽減などの支援制度の対象にはなりません。

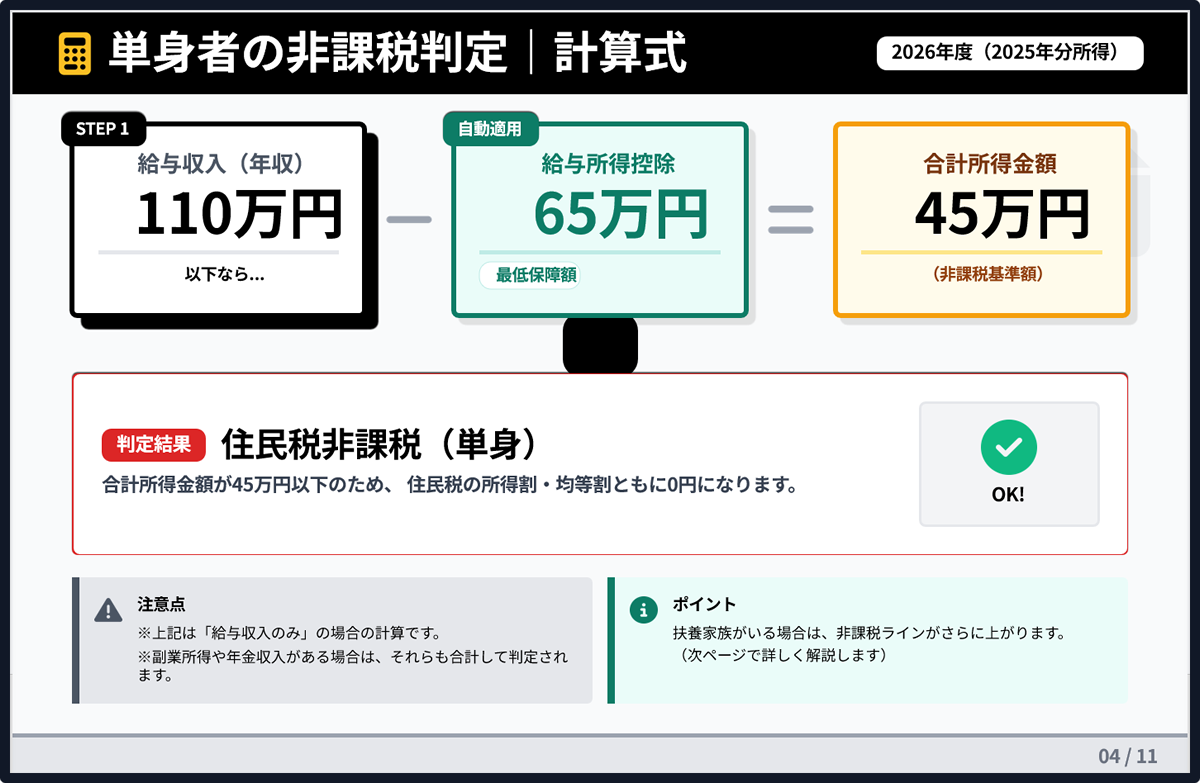

単身者(扶養家族なし)の場合

年収110万円以下(給与所得のみの場合)であれば、2026年度の住民税は原則として非課税となります。これは以下の計算に基づきます:

【計算式】

年収110万円 − 給与所得控除65万円 = 合計所得金額45万円

→ 住民税均等割非課税限度額(単身者:合計所得45万円以下)に該当

出典: 横浜市「令和7年度税制改正(いわゆる年収の壁への対応)のよくある質問」

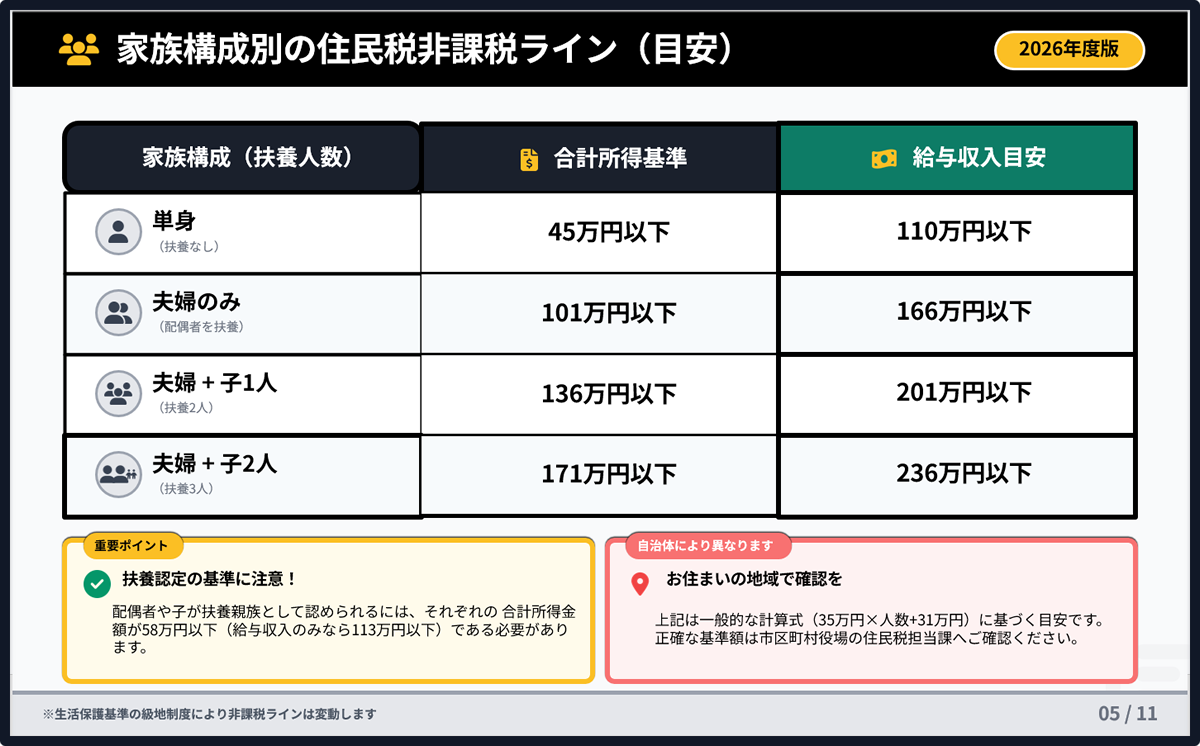

家族構成別の住民税非課税ライン(2026年度)

| 家族構成 | 非課税ライン(合計所得) | 非課税ライン(給与収入のみ) |

|---|---|---|

| 単身者 | 45万円以下 | 110万円以下 |

| 夫婦のみ(配偶者を扶養) | 101万円以下 | 166万円以下 |

| 夫婦+子1人 | 136万円以下 | 201万円以下 |

| ひとり親+子1人 | 125万円以下 | 190万円以下 |

⚠️ 重要:上記は目安です。自治体により異なるため、正確な基準額はお住まいの市区町村役場へご確認ください。

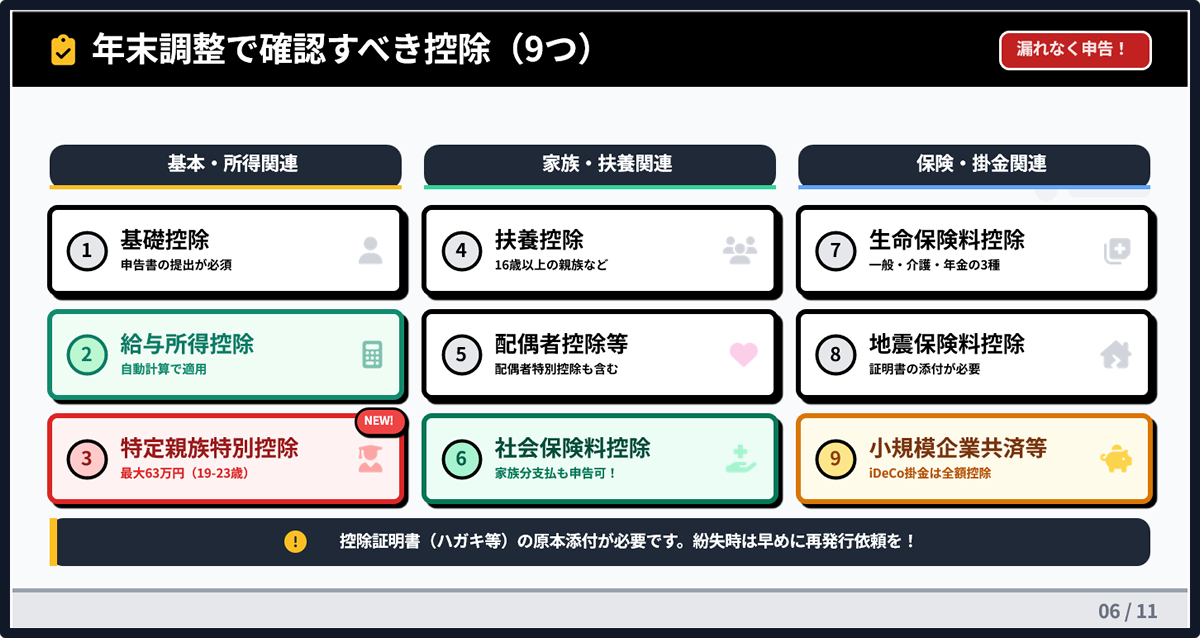

年末調整で確認すべき控除項目

住民税非課税に直接貢献する控除(人的控除)

以下の控除は均等割の非課税判定にも適用されるため、住民税非課税を実現できます:

1. 扶養控除(最大45万円)

合計所得金額が58万円以下(給与収入のみなら113万円以下)の扶養親族がいる場合に適用されます。

| 扶養親族の区分 | 控除額(住民税) |

|---|---|

| 一般の扶養親族(16歳以上) | 33万円 |

| 特定扶養親族(19歳以上23歳未満) | 45万円 |

| 老人扶養親族(70歳以上・同居) | 45万円 |

2. 特定親族特別控除(最大45万円)【新設】

2025年改正で新たに創設された控除で、19歳以上23歳未満の親族(大学生など)で、合計所得金額が58万円超123万円以下の場合に適用されます。

3. ひとり親控除(住民税30万円)

- 現在婚姻していない

- 生計を一にする子がいる

- 合計所得金額が500万円以下

適用効果:単身者の場合、給与収入約160万円以下で住民税非課税になります。

4. 障害者控除(住民税26万円~53万円)

本人または扶養親族が障害者の場合に適用されます。

所得割の軽減には有効だが、住民税非課税にはならない控除

⚠️ 重要な注意事項

以下の控除は所得税の還付や所得割の軽減には有効ですが、均等割の非課税判定には影響しません。つまり、これらの控除だけでは住民税非課税にはなりません。

5. 社会保険料控除(全額控除)

健康保険料、厚生年金保険料などは支払額の全額が所得控除の対象です。所得割の軽減には有効ですが、均等割非課税には影響しません。

6. 生命保険料控除(最大7万円)

一般生命保険料、介護医療保険料、個人年金保険料で最大7万円(住民税)の控除が受けられます。所得割の軽減には有効ですが、均等割非課税には影響しません。

7. 地震保険料控除(最大2.5万円)

地震保険料として支払った金額(最大2.5万円・住民税)が控除対象となります。所得割の軽減には有効ですが、均等割非課税には影響しません。

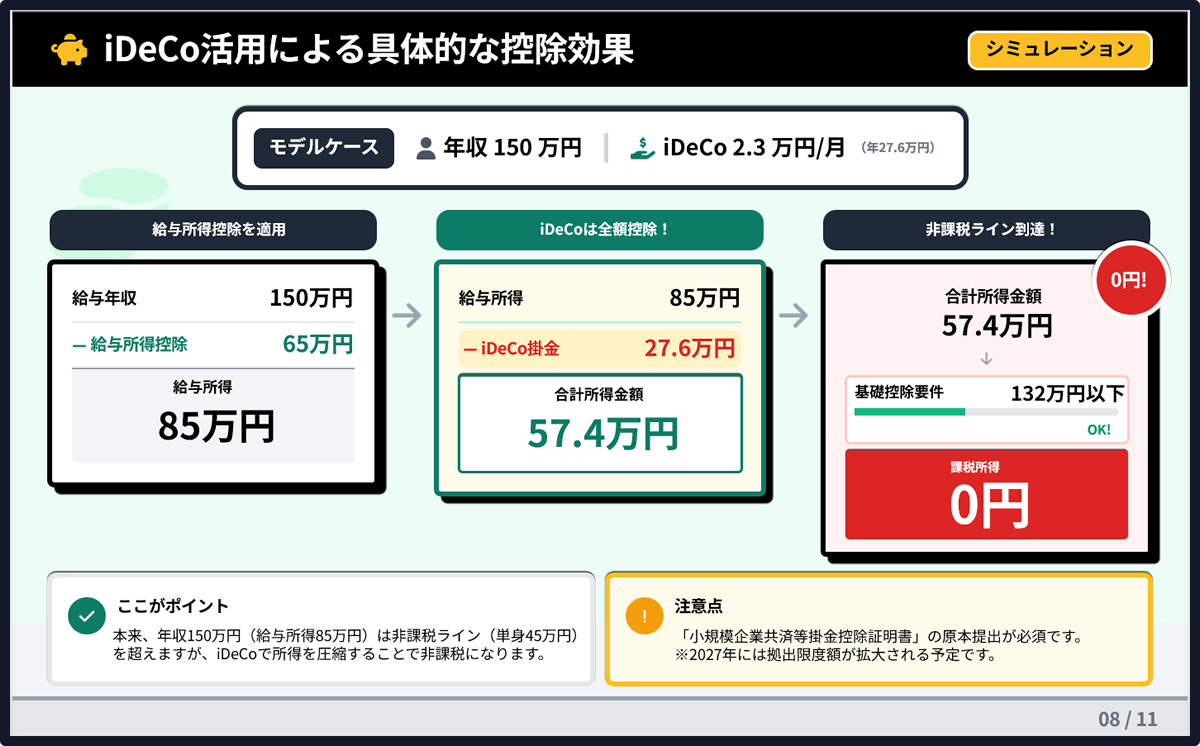

8. 小規模企業共済等掛金控除(全額控除)

iDeCo(個人型確定拠出年金)の掛金は全額が所得控除の対象となります。所得割の軽減や所得税還付には非常に有効ですが、均等割非課税には影響しません。

【iDeCoの効果例】

年収120万円の方がiDeCoに月額23,000円拠出した場合:

- 年収120万円 − 給与所得控除65万円 = 合計所得55万円

- 合計所得55万円 > 45万円 → 均等割は課税される(住民税非課税にはならない)

- ただし、所得割と所得税は大幅に軽減される

結論:iDeCoは税額軽減には有効だが、給与収入が110万円を超えている場合、住民税非課税にはなりません。

📊 年収の壁を詳しく理解する

103万円、106万円、130万円、160万円、178万円…それぞれの「壁」が、あなたの手取りや社会保険にどう影響するのか?

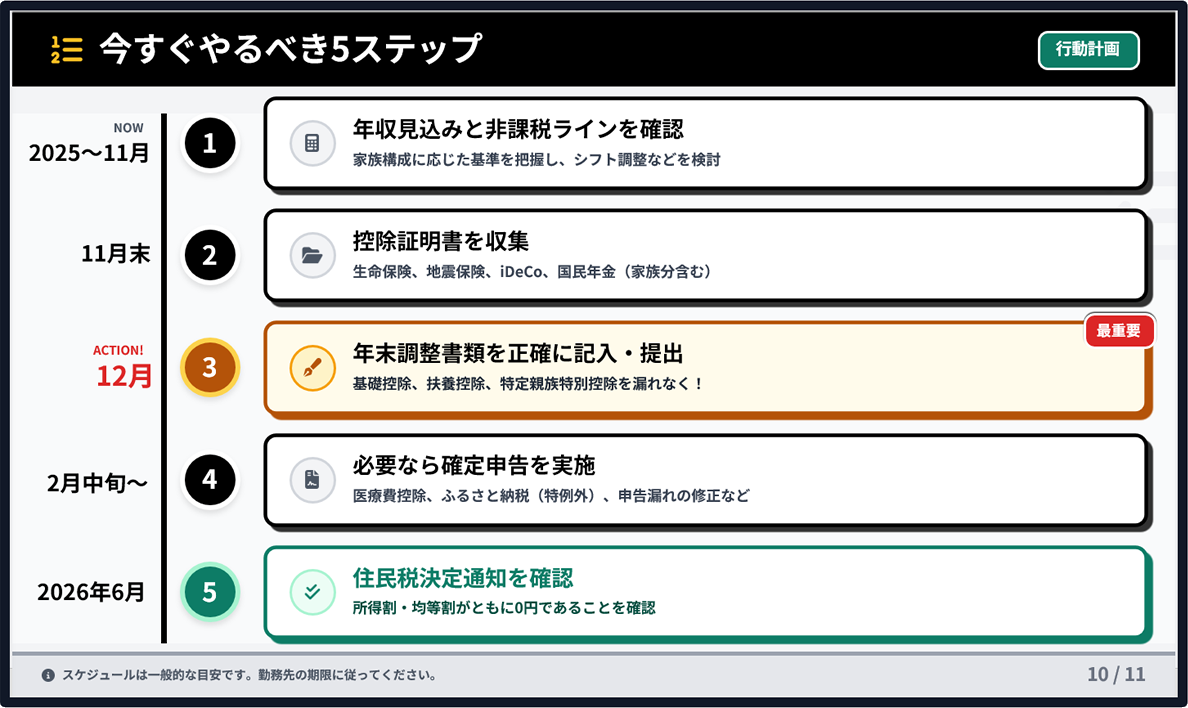

2026年度の住民税を非課税にするための行動計画

ステップ1: 自分の年収基準を確認

- 家族構成に応じた住民税非課税ラインを確認

- 2025年1月〜11月の給与明細で年収見込みを計算

- 給与収入が非課税ラインを超えている場合、12月の働き方調整を検討

ステップ2: 人的控除の適用確認

- ひとり親控除の適用漏れがないか確認

- 扶養控除の適用漏れがないか確認

- 特定親族特別控除(19〜23歳の親族)の対象者がいないか確認

- 障害者控除の対象者がいないか確認

ステップ3: 年末調整書類の提出(2025年12月)

- 給与所得者の扶養控除等(異動)申告書で人的控除を漏れなく申告

- ひとり親控除、扶養控除、特定親族特別控除を確実に記載

ステップ4: 所得割軽減のための控除申告

- iDeCo、生命保険料控除、地震保険料控除は所得割の軽減に有効

- これらは住民税非課税にはならないが、税額を大幅に軽減できる

ステップ5: 住民税決定通知書の確認(2026年6月)

- 均等割・所得割がともに0円であることを確認

- 不明点があればお住まいの市区町村役場に問い合わせ

よくある質問(FAQ)

Q1. iDeCoで住民税非課税になりますか?

A. いいえ、住民税非課税にはなりません。iDeCoは所得税の還付や所得割の軽減には非常に有効ですが、均等割の非課税判定には影響しません。給与収入が110万円を超えている場合、iDeCoを拠出しても均等割は課税されます。

Q2. 生命保険料控除で住民税非課税になりますか?

A. いいえ、住民税非課税にはなりません。生命保険料控除も均等割の非課税判定には影響しません。

Q3. どうすれば住民税非課税になれますか?

A. 以下の方法があります:

- 収入を非課税ライン以下に抑える:単身者の場合、給与収入110万円以下

- 人的控除を活用する:ひとり親控除、扶養控除、障害者控除などを年末調整で申告

Q4. 年収120万円ですが、iDeCoで住民税非課税になりますか?

A. なりません。合計所得金額55万円(120万円-65万円)>45万円のため、iDeCoを拠出しても均等割は課税されます。ただし、所得税・所得割は大幅に軽減されます。

Q5. ひとり親控除を申告すれば住民税非課税になりますか?

A. ひとり親控除(住民税30万円)は均等割の非課税判定にも適用されます。単身者+ひとり親控除の場合、給与収入約160万円以下で住民税非課税となります。年末調整で必ず申告しましょう。

Q6. 住民税非課税世帯になると、どんなメリットがありますか?

A. 住民税非課税世帯には以下のような支援制度があります:

- 国民健康保険料の減免

- 介護保険料の軽減

- 高額療養費制度の自己負担上限額の軽減

- 就学援助制度(給食費・学用品費の補助)

- NHK受信料の全額免除

まとめ: 2026年度住民税を非課税にするために今すぐやるべきこと

✅ 住民税非課税を実現する3つの方法

- 給与収入を非課税ライン以下に抑える

- 単身者: 年収110万円以下

- 家族がいる場合: 家族構成別の非課税ラインを確認

- 人的控除を漏れなく申告する

- ひとり親控除(最も効果大)

- 扶養控除

- 特定親族特別控除(19〜23歳の親族)

- 障害者控除

- 所得割軽減のための控除も活用

- iDeCo、生命保険料控除、社会保険料控除

- これらは住民税非課税にはならないが、税額を大幅に軽減できる

⚠️ 重要な注意事項

- iDeCo、生命保険料控除、社会保険料控除では住民税非課税になりません

- これらは所得割の軽減には有効ですが、均等割は課税されます

- 住民税非課税を実現するには、給与収入を非課税ライン以下に抑えるか、人的控除を活用する必要があります

監修者情報

📝 本記事の監修者について

寺田税理士・社会保険労務士事務所(社労士法人フォーグッド)

税理士・社労士のダブルライセンスで450社以上を支援し、助成金受給実績25億円超、創業70年の信頼と実績を持つ専門家集団です。