配偶者控除の廃止が現実?130万や106万の年収の壁を突破するための対応策!税理士と社労士が解説

公開日: 2024.11.11

最終更新日: 2024.11.12

配偶者控除の廃止?130万円の年収の壁、ふるさと納税での節税対策も!2024年最新情報をお届け

配偶者控除の廃止?130万円や106万円の年収の壁、ふるさと納税での節税対策も!2024年最新情報をお届け

近年「配偶者控除の廃止」が税制改正の議論で大きな話題となっています。現時点では決定されたわけではありませんが、専門家の間では『廃止が近いだろう』という見解が多数あります。

また、2024年10月からは、社会保険に関する「130万円の年収の壁」に加えて、新たに「106万円の年収の壁」が導入され、社会保険の適用範囲が拡大されます。中小企業(従業員51人以上)に勤めるパートタイム労働者でも、一定の条件を満たす場合には、社会保険への加入が義務化されます。この改正は、130万円の年収の壁に悩む人々にとって、さらなる影響を与えるでしょう。

これらの「配偶者控除の廃止」や「年収の壁」に伴う社会保険の加入要件や扶養基準の見直しは、専業主婦やパートタイムで働く配偶者を扶養する家庭にとって大きな影響を及ぼすことが予想されます。

そこで本記事では、次の内容について詳しく解説します。

これらのテーマを理解することで、今後の税制変更に備えた対策が取れるようになります。

配偶者控除の廃止議論とその背景

配偶者控除は、納税者本人が扶養する配偶者の年収が一定額以下の場合に適用される控除制度で、主に所得税や住民税が軽減されます。しかし、この控除制度は専業主婦やパートタイム労働者を前提に設計されており、共働き世帯やフルタイムで働く配偶者が増加する現代の働き方に合致しないとの指摘があります。

特に、税制における男女間の不平等を解消し、全ての労働者が公平に税負担を負うべきという観点から、配偶者控除の廃止が繰り返し議論されています。ただし、現時点では、具体的に廃止が決定されたわけではありません。

2018年の税制改正では、配偶者控除の適用条件が見直され、配偶者の年収が103万円を超えても、段階的に配偶者特別控除が適用されるようになりました。この改正により、配偶者の年収が増えても控除が受けられる範囲が広がり、共働き世帯の負担軽減が図られました。

よく話題に上がる「年収130万円の壁」とは?その影響を理解しよう

「130万円の年収の壁」とは、社会保険の扶養に関わる条件で、配偶者の年収が130万円を超えると、社会保険(健康保険・厚生年金)への加入が義務付けられることを指します。この壁を超えると、配偶者が自ら社会保険料を負担することになり、手取り収入が減少するため、多くの家庭で「年収を130万円以下に抑えるべきか」という選択が必要になります。

またこれとは別に、年収106万円を超える場合も一部の条件で配偶者自身で社会保険に加入する義務が発生します。これが「106万の年収の壁」です。2024年10月からは、社会保険の適用拡大が予定されており、年収106万円以上のパートタイム労働者がさらに増える見込みです。

2024年10月からは「年収106万の壁」も大きな影響!社会保険適用範囲の拡大

2024年10月からは、社会保険の適用範囲がさらに拡大されます。これまでは従業員が501人以上の企業で働くパートタイム労働者が対象でしたが、被保険者数が51人以上の中小企業に勤める労働者にも適用されるようになります。これにより、多くのパートタイム労働者が社会保険への加入義務を負うこととなります。

※被保険者数が51人の判断は、個人事業主の場合は適用事業所単位、法人の場合は法人単位

具体的には、以下の条件を満たすパートタイム労働者が対象となります

- 週の所定労働時間が20時間以上

- 月収が8.8万円(年収106万円相当)以上

- 勤続期間が1年以上見込まれる

- 被保険者数が51人以上の企業にも適用

これにより、従来の「130万円の壁」に加え、年収106万円を超える場合でも社会保険加入の対象となり、結果的に手取りが減少するケースが増えるでしょう。この制度改正は、パートタイム労働者やその家庭にとって、家計の見直しを迫られる大きな転換点となる可能性があります。

※厚生労働省サイト:2024年10月より一部のパート・アルバイトの方の社会保険の加入が義務化されます。

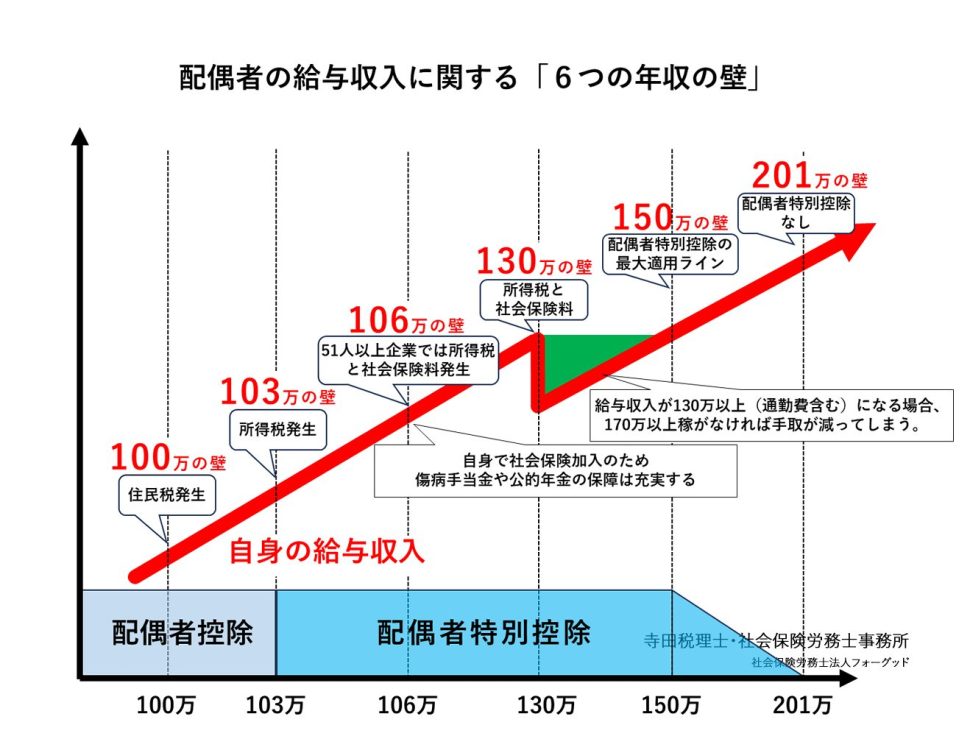

他にもある!配偶者控除に関わるよく話題に上がる「年収の6つの壁」

配偶者控除や配偶者特別控除に関連する「年収の壁」は、6つ存在します。これらを把握することで、適切な節税対策が可能です。

1.年収100万円の壁(住民税の課税ライン)

2.年収103万円の壁(所得税の課税ライン)

3.年収106万円の壁(社会保険に加入義務ライン※被保険者数が51人以上企業)

4.年収130万円の壁(社会保険の扶養から外れるライン)

5.年収150万円の壁(配偶者特別控除の最大適用ライン)

6.年収201万円の壁(配偶者特別控除の不適用ライン)

ここでは、配偶者控除や配偶者特別控除に関連する上記の6つの「年収の壁」について簡潔に解説します。

年収100万円の壁(住民税の課税ライン)

年収が100万円以下の場合、住民税が非課税になります。ただし、これは「所得割」に関する条件で、自治体によっては「均等割」が課税されることがあるため、100万円は目安と考えてください。

年収103万円の壁(所得税の課税ライン)

年収103万円は、配偶者控除を受けられる配偶者の年収の上限です。103万円を超えると配偶者控除が受けられなくなるため、多くの方がこのラインを意識して収入を調整しています。

年収106万円の壁(社会保険の加入義務)

2024年10月以降、被保険者数が51人以上の企業に勤める場合、年収が106万円を超えると社会保険への加入義務が発生します。従来は従業員数501人以上の企業が対象でしたが、対象範囲が拡大します。

年収130万円の壁(扶養からの除外基準)

年収が130万円を超えると、配偶者の扶養から外れ、自分で社会保険料を支払う必要があります。扶養を維持するか、自ら保険料を負担するかは、この収入ラインが大きな判断基準となります。

年収150万円の壁(配偶者の控除の限度額)

年収150万円までは、配偶者特別控除を最大額である38万円まで受けることができます。150万円を超えると、収入に応じて控除額が徐々に減少します。

年収201万円の壁(配偶者特別控除の不適用ライン)

年収201万円を超えると、配偶者特別控除を受けられなくなります。このため、配偶者特別控除を利用する際は、年収が201万円以下になるよう調整することが一般的です。

配偶者控除とは?基本的な制度を再確認

配偶者控除は、納税者本人が扶養する配偶者が一定の年収以下である場合に適用される所得控除制度で、税負担を軽減することができます。具体的には、配偶者の年収が103万円以下である場合、配偶者控除として最大38万円が控除されます。

- 配偶者の年収が103万円以下の場合、最大38万円の配偶者控除が適用

- 103万円超~201万円以下の場合、配偶者特別控除が段階的に適用される

たとえば、配偶者の年収が100万円であれば、38万円の控除が受けられますが、年収が120万円の場合は配偶者特別控除が適用され、段階的に控除額が減少します。

配偶者特別控除との違い:どちらが適用される?

配偶者控除と配偶者特別控除は、名前が似ているため混同されがちですが、適用される条件が異なります。

- 配偶者控除:配偶者の年収が103万円以下の場合に適用されます。

- 配偶者特別控除:配偶者の年収が103万円を超え、201万円以下の場合に適用されます。

年収別:配偶者控除と配偶者特別控除の控除額早見表

以下は、配偶者が給与を得ている場合の控除額を年収の金額別に示した早見表です。配偶者の「所得」では分かりにくいので、受け取った給与の収入金額(所得税や社会保険料など差し引く前の総支給額。ただし交通費は除外)に基づいて、適用される控除額が決まります。この表を参考に、ご家庭で適用される控除額をご確認ください。

| 配偶者控除額 | 納税者本人の合計所得金額 (給与所得者の場合における給与等の収入金額) |

||

|---|---|---|---|

| 900万円以下 (1,095万円以下) |

900万円超950万円以下 (1,095万円超1,145万円以下) |

950万円超1,000万円以下 (1,145万円超1,195万円以下) |

|

| 給与等の収入 103万円以下 |

38万円 | 26万円 | 13万円 |

| 給与等の収入 103万円超150万円以下 |

38万円 | 26万円 | 13万円 |

| 150万円超155万円以下 | 36万円 | 24万円 | 12万円 |

| 155万円超160万円以下 | 31万円 | 21万円 | 11万円 |

| 160万円超166.8万円未満 | 26万円 | 18万円 | 9万円 |

| 166.8万円以上175.2万円未満 | 21万円 | 14万円 | 7万円 |

| 175.2万円以上183.2万円未満 | 16万円 | 11万円 | 6万円 |

| 183.2万円以上190.4万円未満 | 11万円 | 8万円 | 4万円 |

| 190.4万円以上197.2万円未満 | 6万円 | 4万円 | 2万円 |

| 197.2万円以上201.6万円未満 | 3万円 | 2万円 | 1万円 |

| 201.6万円以上 | 0円 | 0円 | 0円 |

※国税庁「家族と税」より

上表を参考に、自身が受けられる配偶者控除もしくは配偶者特別控除の控除額を確認してください。

年末調整での確認事項:配偶者控除を確実に受けるために

配偶者控除や配偶者特別控除を受けるためには、年末調整の際に正しい申告を行うことが重要です。特に、配偶者の年収が変動している場合、その年収を正確に把握し、申告書に記入する必要があります。控除を正しく受けるためのポイントは次の通りです。

- 扶養控除等(異動)申告書の提出

配偶者控除や配偶者特別控除を申請するためには、年末調整時に会社へ「扶養控除等(異動)申告書」を提出する必要があります。これが提出されない場合、控除が受けられない可能性があります。 - 年収の確認

配偶者の年収が130万円に近い場合、年末までの予測を正確に行い、適切なタイミングで申告することが大切です。

ふるさと納税を活用した税金の軽減方法

ふるさと納税を活用すれば、実質2,000円の自己負担で、所得税や住民税の控除を受けることができます。この制度を利用することで、返礼品を受け取りつつ税負担を減らすことができるため、家計にとってもメリットが大きいです。

ふるさと納税を活用して税金を安くする仕組み

ふるさと納税の最大の特徴は、寄付金額のうち自己負担が2,000円のみで、残りが住民税や所得税から控除されるという点です。この控除額には、寄付者の収入や家族構成に基づいた限度額が設定されており、その範囲内で寄付を行えば実質的な負担は2,000円だけとなります。

ふるさと納税で発生する税金を安くする具体的な流れは次の通りです。

1.寄付の手続き

・任意の自治体に対して寄付を行います(ふるさと納税)

・寄付先の自治体から返礼品を受け取ります(返礼品は地域特産品などが多いです)

寄付する自治体を選ぶ:全国の自治体から好きな地域を選びます。

代表的なふるさと納税サイトをご紹介します(画像クリックでサイトにジャンプします)。

※総務省:ふるさと納税ポータルサイト

※さとふる公式サイト:【さとふる】ふるさと納税サイト – 返礼品おすすめランキング

2.控除額の計算

ふるさと納税の控除上限金額の目安

・寄付金額の全額から自己負担の2,000円を差し引いた金額が、翌年の住民税および所得税から控除されます。控除額は、総所得や寄付金の額に応じた上限があるため、寄付前にシミュレーションして確認するのがポイントです。

ふるさと納税の控除上限金額は、個々の収入や家庭状況によって異なります。以下は、異なる条件における控除上限金額の目安です。(ただし、住宅ローン控除や医療費控除などがある場合、これらの金額は変動する可能性があります。)

収入や家族構成別の上限額の目安

・年収600万円の独身の方:この条件の方の控除上限額の目安は約78,000円です。

・年収900万円で共働きの方(配偶者控除なし):この条件の方の控除上限額の目安は約157,000円です。

・年収1500万円でご家族で申込みされる場合(配偶者控除あり、子ども2人:大学生と高校生):この条件の方の控除上限額の目安は約362,000円です。

これらの金額は、ふるさと納税の控除を最大限利用するための目安として参考になります。個人の具体的な状況に応じて、正確な上限額は異なることに注意してください。

※さとふる公式サイト:ふるさと納税の控除上限額(限度額)がわかるシミュレーション&早見表

3.控除の申請

・確定申告を行うか、もしくは給与所得者の場合は「ワンストップ特例制度」を利用することで、自動的に翌年の税金が控除されます。この特例制度を使うと、確定申告をしなくても寄付先の自治体が税務署に報告してくれるので簡単です。

※楽天ふるさと納税公式サイト:ワンストップ特例制度とは?

4.控除の適用

・寄付を行った年の所得税の還付、および翌年度の住民税の控除として適用されます。

税金を減らせる具体例

たとえば、年収500万円で独身の方がふるさと納税を行う場合、年間のふるさと納税の上限額はおおよそ60,000円前後です。この方が60,000円分を寄付した場合、自己負担は2,000円となり、58,000円が翌年の所得税と住民税から控除されます。

注意点:ふるさと納税の限度額

ふるさと納税の効果を最大化するためには、自身の年収や家族構成に基づく控除限度額を確認することが重要です。この限度額を超える寄付は、控除の対象外となり、自己負担が増えることになりますので、シミュレーションツールを使って事前に調べておくことをおすすめします。

ふるさと納税のメリット

・実質2,000円の負担で自治体への寄付が可能:寄付額のうち2,000円を除く全額が所得税・住民税から控除されるため、多くの返礼品を受け取ることができます。

・節税効果:住民税と所得税の両方に対する控除を受けられるので、特に高所得者ほど節税効果が高まります。

・自治体への貢献:自分の選んだ自治体に直接寄付を行うことで、地方を支援することができます。

まとめ

年収の壁と配偶者控除の現状を把握し最適な対策を講じよう

本記事では、配偶者控除や配偶者特別控除に加えて、「130万円の壁」や「106万円の壁」に関連する社会保険の適用拡大など、2024年の税制改正に向けた重要なポイントを解説しました。これらの制度変更を理解することで、家計や収入に対する影響を最小限に抑えるための対策が可能です。

特に、配偶者の年収や労働条件に基づく適切な判断が、控除や保険料の負担に直結するため、正確な情報収集と計画的な対策が求められます。また、ふるさと納税のような税制優遇措置を活用することで、さらなる節税効果を享受することもできます。

今後も、税制改正や社会保険制度の動向に注意を払い、変化に対応した適切な判断を行うことで、家計にとって最適な選択をしていきましょう。

関連記事『「103万の壁」解消は実現するのか?最新の政治動向と年収ラインの見直しを徹底解説!』

「103万の壁」が今、世間で大きな話題となっています。2024年の衆議院選挙をきっかけに、長らく据え置かれていた年収の基準がついに見直される可能性が出てきました。物価の上昇や生活費の増加を背景に、より柔軟な働き方を支えるため、「103万円の壁」を引き上げる動きが注目を集めています。

このニュースをきっかけに、「103万円の壁」が何を意味するのか、またその変更がどのような影響を私たちに与えるのかを分かりやすく解説しました。配偶者控除や社会保険料の影響についても触れ、収入アップを目指す方にとって欠かせない最新情報をお届けします。今後の生活設計に役立つ内容ですので、ぜひご覧ください。

詳しくはコチラ↓↓↓

『配偶者控除の廃止が現実?130万や106万の年収の壁を突破するための対応策!税理士と社労士が解説』

関連記事『「日本全国の特産品をあなたへ」ふるさと納税の魅力』

ふるさと納税を活用して、日本各地の特産品をお得に楽しんでみませんか?この記事では、ふるさと納税の基本や寄付の流れ、税控除の仕組みを詳しく解説しています。初心者にもわかりやすく、特産品選びの楽しさと税金の軽減効果を体験できるチャンスです。ぜひこちらから詳細をご覧ください。

詳しくはコチラ↓↓↓

『「日本全国の特産品をあなたへ」ふるさと納税の魅力』

関連記事『106万円の壁を気にせず働く方法:50人以下の企業で手取りを守る理由とは?税理士社労士が解説』

2024年10月からの社会保険適用拡大により、「106万円の壁」が導入されます。これにより、従業員が51人以上の企業で年収106万円を超えると、社会保険に加入しなければならず、手取りが減少します。しかし、50人以下の企業ではこの影響を受けず、手取りを減らさずに働ける選択肢があります。特に、社会保険料を負担せずに収入を増やしたい方にとって、50人以下の企業での勤務が有効な対策です。詳しくはコチラ↓↓↓

『106万円の壁を気にせず働く方法:50人以下の企業で手取りを守る理由とは?税理士社労士が解説』

関連記事『令和6年の注目助成金!年収の壁対策として 労働者1人につき最大50万円!』

令和6年の注目助成金!年収の壁対策として 労働者1人につき最大50万円!

新しい助成金がスタートしています。『年収の壁対策助成金』で、働く人に1人当たり最大50万円の支援が可能に。社会保険の適用拡大による収入減少をカバーし、安心して働ける環境を目指します。パートやアルバイトの方々、人手を求める事業主にとって活用できる助成金です。この助成金の内容をわかりやすく解説しています。興味のある方は、ぜひご覧ください。

詳しくはコチラ↓↓↓

『令和6年の注目助成金!年収の壁対策として 労働者1人につき最大50万円!』