芸能人・タレント必見!税理士が教える節税と資産増加術!

公開日: 2024.01.09

最終更新日: 2024.07.23

はじめに

芸能人・タレントにとって節税や資産形成の知識がさらに必要な時代に

芸能人やタレントにとって、コロナウイルスによる活動制限や多様なデジタルメディアの誕生は、芸能業界における収入の構造を大きく変化させました。コロナウイルスではイベントや舞台のキャンセルが多発しました。日本俳優連合の実態調査アンケートでは、2020年4月以降の収入が「まったくない」と答えた人が約70%に上りました。YouTubeやSNSなどのプラットフォームが新たな収入源として台頭する中、芸能人・タレントはこれまで以上に資産形成と節税対策に注目する必要があります。

1 節税対策の重要性

芸能人・タレントの収入は毎年変動的で大きな収入増加があったときは、税金の負担もかなり大きくなります。合法的な節税方法を理解し、賢く活用することで、税金の負担を軽減していく必要があります。

2 長期的な資産形成の計画

芸能人・タレントは流行により長期の安定的な収入確保は難しいといわれています。したがって節税対策だけでなく、将来への長期的な資産形成計画も必要となってきます。これを実現するためには計画的な貯蓄や投資など資産の運用が重要となります。「お金に働いてもらう」必要があるのです。

2023年芸能関係に特化した税理士:対応部門 全国第3位に選出

芸能関係に特化した税理士:柔軟な対応部門 全国第3位に選出

芸能人・タレントのための節税方法と資産形成術を解説

芸能人・タレントの方は経済的な安定と成長を実現しましょう

今回の記事では芸能人・タレントの

⑴ 節税方法

⑵ 資産形成(増加)術

についてわかりやすく解説します。これらの方法を活用することで、芸能人・タレントの方は経済的な安定と成長を実現し、コロナ後の変化する世界で成功する道を切り開くことができるでしょう。

芸能人・タレントとは

まず「芸能人・タレント」とは、自分自身のキャラクターを活かしてテレビやラジオなどのメディア全般や、様々なイベントで活動する人のことを指します。 例えば、芸能人・タレントと呼ばれる職域は幅広く、俳優・女優・歌手・お笑い芸人・司会者・文化人・スポーツ・歌手・モデル・ミュージシャンなどが挙げられます。

芸能人・タレントの節税や資産形成に関する知識の不足

芸能人・タレントの方は税金や資産形成に関する知識が不足がち

芸能人の大半は個人事業主として自ら申告義務があります。したがって収入に応じた効率的な税務処理が重要ですが、税金の仕組みを十分に理解していない芸能人・タレントも少なくありません。実際に、2019年10月にはあるお笑い芸人が「数年間で約1億以上の申告漏れが指摘された」として話題になり、仕事に大きなマイナス影響を受けたケースもあります。芸能人・タレントの多くは、税金や資産形成に関する知識が不足していると言えます。専門家の助けを借りて、適切な資産管理と節税戦略を立てることが、今後の安定したキャリアのために不可欠といえるでしょう。

芸能人・タレントの主な収入は3種類

芸能人やタレントの収入は、主に給与所得、事業所得、雑所得の三つに区分されます。これらの所得には異なる税務上の取り扱いが存在します。

| 種類 | 内容 |

|---|---|

| 給与所得 | 所属事務所との「雇用契約」に基づく収入は給与所得となります。給与所得からは経費を差し引くことはできません。 |

| 事業所得 | 所属事務所と「マネジメント契約」や「業務委託契約」を結んでいる場合、収入は事業所得として扱われます。事業所得は総収入から必要経費を差し引いたものとなります。事業所得で出た赤字は他の所得から差し引くことが可能です。 |

| 雑所得 | 活動の性質や規模によって、収入が雑所得として分類されることもあります。雑所得で出た赤字は他の所得から差し引くことはできません。 |

これらの収入形態ごとに、適切な税務処理が求められます。特に事業所得や雑所得においては、どのような経費が認められるかを理解し、効果的に節税を図ることが大切です。次回は芸能人・タレントに特有の必要経費の例について詳しく解説します。

芸能人・タレントにとって、収入から経費を差し引いた所得の理解が重要です。具体的には、「収入ー経費 = 所得」という式で計算されます。所得税はこの所得に基づいて計算されるため、認められる経費をしっかり計上することが節税に直結します。特に所得税の累進課税制度では、所得が少なければ税率も低くなるため、経費計上の重要性はより一層高まります。

芸能人・タレントによく発生する経費とは

経費にできるものはしっかり確認しましょう

まず、芸能人に特有の経費の種類と計上方法について詳しく見ていきましょう。芸能人の経費には、以下のような費用項目と具体的内容があります。芸能人やタレントに特有の経費の具体的な項目と例を以下の表にまとめました。

| 費用項目 | 具体的内容 |

|---|---|

| 旅費交通費 | 出演、取材のための交通費、宿泊費。例:撮影地やイベント会場への移動費、ホテル代 |

| 広告宣伝費 | 自身の宣伝のための費用。例:YouTubeやInstagram、TikTokなどのプロモーション費用、ウェブサイトの運営費 |

| 接待交際費 | ディレクターやプロデューサーへの食事代。例:仕事関連者との会食費、業務上のお祝いの花代 |

| 衣装代 | テレビ、舞台、SNSでの撮影で使用する衣装。例:公演や動画撮影専用の衣服、キャラクター衣装 |

| 美容費 | 業務上必要な美容関連費用。例:役作りのためのヘアスタイリング、特定キャラクター用のメイク用品 |

| ジム代 | 職業上必要な体形維持のためのジム利用料。例:役のための体作り、健康維持のためのトレーニング |

| 小道具代 | 舞台やSNS動画で使用する小道具。例:特定のコントやキャラクターのための道具、資料集めのための支出 |

| 広告費 | スポンサー契約している企業の商品やサービスのサンプル購入費用。例:スポンサー製品の宣伝のためのサンプル購入 |

これらの経費は、芸能人やタレントの事業活動に直接関連しており、税務上の観点から重要です。業務に直接関連しない私的な支出は経費として認められませんので、経費として計上する際には、適切な根拠を持つことが重要です。

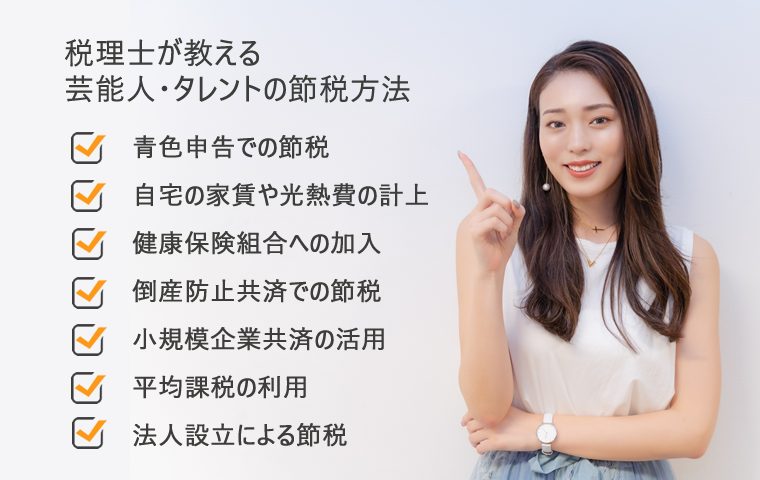

芸能人・タレントの節税方法

芸能人・タレントのおすすめ節税方法を紹介

芸能人やタレントは、個人事業主として適切な範囲で必要経費を多く計上することが節税の重要なポイントです。ただし、実際の活動内容によって経費が異なるため注意が必要です。

芸能界では、様々な節税方法が利用可能です。以下に、主要な節税方法を紹介します。

1 青色申告での節税

青色申告は、記帳義務がありますが、税務上の特典が多くあります。青色専従者給与の控除、65万円の特別控除、純損失の繰越などが利用可能です。青色申告は税務署への事前申請が必要です。

2 自宅の家賃や光熱費の計上

自宅の一部を仕事用として利用している場合、家賃や光熱費の一部を経費にすることができます。また、携帯電話代も業務使用分を経費として計上可能です。

3 健康保険組合への加入

文芸美術国民健康保険組合、東京芸能人国民健康保険組合、大阪文化芸能国民健康保険組合に加入することで、収入に関わらず一定の保険料で所得の高い人ほど有利です。

参考:[文芸美術国民健康保険組合] (https://www.bunbi.com/origin.html)

参考:[東京芸能人国民健康保険組合](https://www.geinokokuho.or.jp/)

参考:[大阪文化芸能国民健康保険組合](http://www.bunkageinou.com/guide.html)

4 倒産防止共済での節税

倒産防止共済は保険料を払い込むことで、得意先が倒産した場合に資金を借りることができる制度です。掛け金は保険料として全額経費にでき、40ヶ月以上加入していれば、解約時に支払った掛金全額が戻ってくるメリットがあります。

参考:[倒産防止共済] (https://www.smrj.go.jp/kyosai/tkyosai/index.html)

5 小規模企業共済の活用

小規模企業共済は、国が出資し、個人事業主を対象にした退職金のような制度です。掛金は毎月一定額を積み立て、最大で120%が戻ってくるメリットがあります。

参考:[小規模企業共済](https://www.smrj.go.jp/kyosai/skyosai/)

6 平均課税の利用

平均課税制度は、収入が一時的に増加した場合に適用されます。この制度では、超過累進税率よりも低い税率で計算されるため、税金の節約が可能です。

原稿料、作詞・作曲の報酬、著作権使用料(印税)については、収入の変動が大きい場合「平均課税」という方法で税率を下げられることがあります。ただし芸能人・タレントの場合、判定や計算がむずかしいので、慎重に検討が必要がです。プロ野球選手が、新しいチームとの契約時に受け取る契約金などは、一時的に収入が増加した場合として平均課税が適用されることがあります。

平均課税制度の概要

以下が平均課税の概要です。参考にしてください。

| 項目 | 詳細 |

|---|---|

| 制度概要 | 平均課税は、収入が一時的に増加したり変動が激しい場合に適用される税制で、通常の超過累進税率よりも低い税率で計算されます。 |

| 対象者 | 変動所得や臨時所得がある人が対象です。例えば、プロ野球選手の契約金や不動産の長期貸し付けによる権利金など。 |

| 適用条件 | 臨時所得と変動所得の合計が総所得の20%以上であること。また、変動所得が前年と前々年の合計の50%を超えること。 |

| 計算方法 | 平均課税対象金額を計算後、通常の超過累進税率を用いて税金を求めます。 |

参考:[国税庁:変動所得・臨時所得の説明書](https://www.nta.go.jp/taxes/shiraberu/shinkoku/tebiki/2020/pdf/020.pdf)

平均課税の注意事項

平均課税を利用するためには、「変動所得・臨時所得の平均課税の計算書」を確定申告書に添付する必要があります。確定申告の期限から5年以内であれば、更正の請求により後から適用することができます。

参考:[国税庁:変動所得・臨時所得の平均課税の計算書の記載例](https://www.nta.go.jp/taxes/shiraberu/shinkoku/tebiki/2020/pdf/020.pdf)

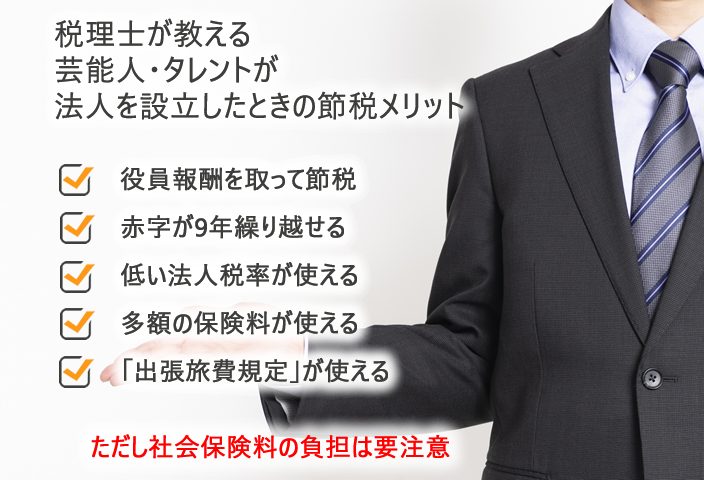

7 法人設立による節税

芸能人・タレントが自身の経営する法人(会社)を設立する方法も節税効果が期待できます。

⑴ 法人から役員報酬を取れば給与所得控除も経費にできる

法人設立後は、自分自身に給与を支払う形を取ることで、給与所得控除の利点を享受できます。

⑵ 赤字(欠損金)が9年間繰越できる

法人では赤字の繰越期間が最大9年間となり、長期的な税負担軽減が可能です。

⑶ 低い法人税率が適用できる

法人の所得税率は最高30%と個人の最高50%の累進課税より低く、特に所得が多い場合に節税効果が大きいです。

⑷ 多額の保険料が経費にできる

法人では生命保険料の経費範囲に上限がなく、全額経費として扱えるため、個人事業主よりも税負担を軽減できます。

⑸ 「出張旅費規定」で節税

芸能人やタレントは、撮影やイベントなどで頻繁に全国各地に出張します。会社を設立し、出張旅費規程を導入すれば、出張に関する日当は所得税と住民税の対象外となり、消費税の節税にもつながります。また社会保険料の抑制も可能です。出張が多い芸能人やタレントにとって、出張旅費規定を導入することは、大きな節税効果をもたらすことになります。※出張旅費規定は個人事業主には導入できません

⑹ 法人設立はデメリットもある

社会保険料の増加: 法人化により、社員も含めた全員の社会保険への加入が必須となり、保険料が増加する可能性があります。

法人設立は税務上のメリットが多いですが、社会保険料の増加というデメリットも考慮する必要があります。また法人設立にも費用がかかりますのでこの方法を検討する際は、これらの要因を総合的に考え、税理士や社会保険労務士など適切な専門家のアドバイスを受けることが重要です。

追徴課税と過小申告加算税のリスク

節税の注意点とリスク

もし申告した経費が後に必要経費として認められない場合、追徴課税や過小申告加算税が発生する可能性があります。前述しましたが、2019年10月にはあるお笑い芸人が「数年間で約1億以上の申告漏れが指摘された」として話題になり、仕事に大きなマイナス影響を受けたケースがあります。自己流で節税を行うことはリスクを伴うため、税の専門家である税理士に相談することが賢明を言えるでしょう。

芸能人・タレントの資産形成術

それでは、次に芸能人・タレントにおすすめの資産形成術について、簡潔に紹介と解説をします。

1 iDeCo(個人型確定拠出年金)で資産形成

・節税効果:iDeCoへの掛金は所得控除の対象となり、所得税・住民税が軽減されます。

・非課税運用益:運用益は非課税です。今流行りの投資信託S&P500への投資による運用も人気です

・掛金設定の柔軟性:月額5,000円から始められます。

・加入対象の幅広さ:日本在住の20歳以上60歳未満の多くの人が加入できます。

・デメリット:60歳まで引き出し制限があり、投資リスクが伴います。

・参考:[個人型確定拠出年金iDeCo(イデコ)](https://www.ideco-koushiki.jp/)

2 積立NISAで資産形成

・非課税運用:投資の利益や配当が非課税です。今流行りの投資信託S&P500への投資による運用も人気です

・2024年改正で拡大:2024年から、つみたて投資枠(年間120万円)と成長投資枠(年間1800万円)の合計で最大1800万円まで非課税で投資が可能になりました。

・長期的な資産形成:分散投資による長期的な資産形成が可能。

・手数料の低減:楽天証券やSBI証券などのネット証券を利用することで手数料が低く抑えられます。

・リスク管理:市場変動のリスクがあるため、リスク管理が必要です。

・参考:[金融庁積立NISA特設サイト](https://www.fsa.go.jp/policy/nisa2/index.html)

3 小規模企業共済で将来の退職金の運用

・節税効果:所得控除の対象となり、税負担の軽減に貢献します。

・運用益の非課税:運用益は非課税です。

・柔軟な掛金設定:月額1,000円からの積立が可能です。

・長期的な資金確保:退職時に積立金の最大120%が戻ってきます。

・加入対象の幅広さ:20歳以上60歳未満の個人事業主や自営業者が加入できます。

・デメリット:退職時までの引き出し制限があり、運用リスクが伴います。

・参考:[小規模企業共済](https://www.smrj.go.jp/kyosai/skyosai/)

これらの制度を活用することで、芸能人やタレントは効率的な資産形成を図ることができます。ただし、それぞれの制度にはリスクと制限があるため、自身の財務状況や将来計画に合わせて慎重に選択することが重要です。

まとめ

芸能人・タレントの方は税金や資産形成に関する知識が不足がち

本記事では、芸能人・タレントの方の節税方法および資産形成術について解説しました。特に、青色申告、家賃や光熱費の計上、健康保険組合への加入、倒産防止共済や小規模企業共済の活用はご自身が出来ているか確認しましょう、また平均課税の利用も大きな税金が発生している方にとっては要確認です。法人設立も同じく活用の仕方次第では大きな節税メリットがあります。また収入が不安定な芸能人・タレントの方にとっては将来の資産形成も重要です。今回開設したiDeCoや積立NISA、小規模企業共済を利用した資産形成も検討しましょう。

しかし、節税や資産形成は複雑で専門的な知識を必要とします。特に芸能人・タレントの方は、収入の変動性が高く、税務上の取り扱いが一般のビジネスパーソンとは異なる点も多いため、専門家である税理士に相談することをお勧めします。税理士は税の専門家であり、節税対策や資産形成の計画立案において、適切なアドバイスを提供できます。また、会計書類の記帳代行も行ってくれるので、安心して業務に専念することができるでしょう。

このような専門家のサポートを受けることで、芸能人・タレントは経済的な安定と成長を実現し、変化するエンターテイメント業界での成功へとつながる道を築くいてください。

関連記事『サバンナ八木さんの新刊「年収300万円で心の大富豪」に注目!労災加入の重要性を強調』

サバンナ八木さんが訴える!芸能人や中小事業主の労災特別加入制度の重要性

サバンナの八木さんが出版した「年収300万円で心の大富豪」という本が話題です。この本で八木さんは「芸能人や中小事業主は労災に加入すること」の重要性を強調しています。サバンナ高橋さんのYouTubeチャンネル「サバンナ高橋/しげおチャンネル」でも、このテーマが取り上げられました。

労災特別加入制度は、自営業者やフリーランス、芸能従事者などが任意で加入できる労災保険制度です。業務上の負傷や疾病、障害に対する補償が受けられます。詳しくは、弊社までご相談ください。全国対応でサポートします。労災保険への加入を検討し、安心して仕事に取り組みましょう。

詳しくはコチラ↓↓↓

『サバンナ八木さんの新刊「年収300万円で心の大富豪」に注目!労災加入の重要性を強調』