税理士が解説!決算賞与の翌年度の支払は損金OK?要件とは?

公開日: 2025.06.02

最終更新日: 2025.06.02

決算節税対策で支払う決算賞与、支払いも「次年度」でOK?

──損金算入のための“3つの条件”と税務で否認されないための注意点

「今期は業績が良かったので、決算賞与を出したい」

「決算節税対策にもなるので、支給したい」

「できれば、賞与の詳細額は決算数字が固まってから決めたい」

そんな悩みを抱える経営者・経理担当者の方は少なくありません。

特に年商数億円以上、社員数も多い法人の場合、決算賞与によって人件費の調整が必要になることも。このとき問題になるのが「決算賞与の損金算入要件」です。

決算賞与は「決算後に支給」でも損金にできるのか?

結論から言うと、決算日までに支給していなくても損金算入は可能です。

ただし、それには明確な「3つの条件」が存在します。

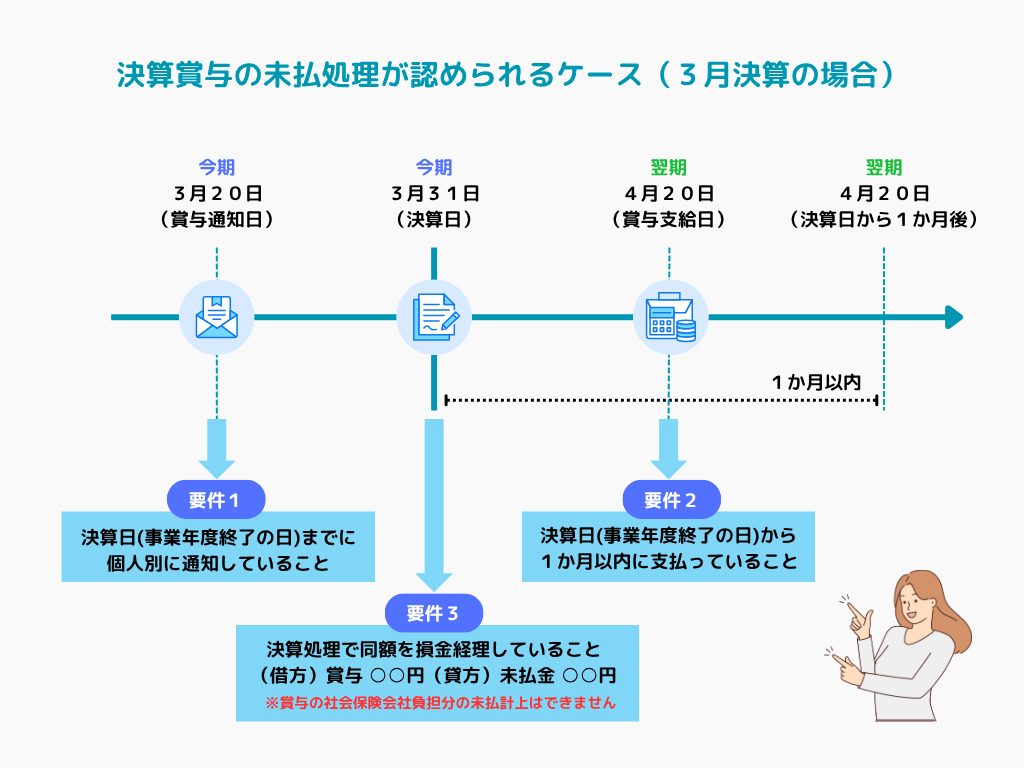

決算賞与が損金になるための“3つの条件”

以下の3つをすべて満たせば、支給は翌期であっても「前期の損金」として処理できます。

- その事業年度の終了日までに、賞与額を支給対象の従業員ごとに通知していること

→「支給する予定です」では不十分で、金額を明記する必要があります。 - 通知した金額を、その事業年度内で損金処理していること

→通知した金額と処理額のズレがあると否認リスクが高まります。 - 通知した賞与を、事業年度終了日の翌日から1ヶ月以内に実際に支払っていること

→たとえば3月決算なら、4月30日までの支給が必須です。

よくある誤解:「支給することは伝えた」がNGな理由

「決算前に賞与支給の意向は伝えていた」というケースでも、

金額を通知していなければ要件不備とされます。

税務調査では、「誰に・いくら支払うか」が明確に通知されていたかが問われるため、

書面での通知が推奨されます。

さらに注意:「社会保険料も一緒に未払」はNG

決算賞与を未払計上した場合、その賞与にかかる社会保険料をあわせて損金にするのは原則認められません。

社会保険料は「支給月の末日に在職しているかどうか」で支払義務が確定するため、

たとえ賞与の金額が決まっていても、決算時点では未払計上できないのが原則です。

参考:国税庁【法人税法基本通達9-3-2 社会保険料の損金算入の時期】

書面通知と振込の実施で“証拠を残す”のが重要

税務調査では、以下のような実務対応が有効です。

- 金額と支給日を記載した通知書を、対象社員全員に配布(メール・紙どちらでも可)

- 通知日と配布方法を社内で記録に残す

- 支給は「振込」による実行とし、証跡を明確にする

これらの対応をしておくことで、万が一の税務調査においても

「適正な損金処理」として認められる可能性が高まります。

税理士からのワンポイントアドバイス

実務の現場では、「一律●万円」として通知を出しつつ、経営陣で調整を加えたいという場面もあります。

しかし、通知後に金額を変更した場合は、原則として通知が無効になるリスクもあるため注意が必要です。

通知は「確定した金額」で、「従業員ごとに」行いましょう。

また、特別賞与として支給するのであれば、賞与としての源泉徴収と社会保険料の扱いにも注意が必要です。

まとめ:決算賞与は“制度”でなく“手続き”が命

- 決算賞与は、損金算入すれば節税効果がある

- ただし「通知・支給日・損金処理」の3つの条件を満たす必要がある

- 書面通知と振込記録で証拠を残しておく

- 曖昧な運用は否認リスク。手続きは制度以上に重要

決算賞与の処理、曖昧なままで終わらせない

決算賞与は、経営判断・節税・社員への還元という観点で有効な制度です。

しかしその一方で、運用を少し誤るだけで税務調査で否認されるリスクも含んでいます。

「通知・支給・処理」それぞれのタイミングを正しく整え、記録を残すことが、最も重要なポイントです。

とくに、社会保険料の扱いや書面通知の方法など、実務で迷いやすい部分こそ、専門家の視点で一度チェックしておくと安心です。

「この処理で大丈夫だろうか」「通知の出し方に不備はないか」など、

気になる点があれば、ぜひお気軽にご相談ください。

「決算賞与以外にも、できる節税ってあるの?」

法人税の納付額を適正に抑えるために、“いますぐ実行できる節税策”を厳選してまとめました。

「まだ使っていない方法があるかも…」

そんな方のために、13の節税手法を事例つきでご紹介しています。

▶ 『すぐにできる!法人税の節税方法ベスト13選』を見てみる▶

「うちの税理士、申告は完璧。でも──経営支援までは頼めていない気がする」

実は今、そんな相談が増えています。

税理士の活用は、まだ“半分”かもしれません。

申告だけでなく、補助金、組織設計、人件費分析、財務会議、経営計画——

経営に活きる支援まで踏み込むことで、社内の数字も人も“動き始めた”という事例が増えています。

寺田税理士・社労士事務所では、税務・労務の壁を越えたダブルライセンスならではの支援体制で、「一歩先を行く経営支援」を提供しています。