【申告前チェック】償却資産税の節税テクニック6選|1月1日基準・免税点150万円・一括償却

公開日: 2024.01.22

最終更新日: 2026.01.15

結論:償却資産税(固定資産税)の節税は、

①1月1日基準で申告対象を正確に絞ることと、

②免税点(課税標準額150万円未満)や一括償却資産などのルールを活用して「払い過ぎ」を防ぐこと

がポイントです。

この記事では、申告前に見直すだけで効果が出やすい「実務チェック」と「節税テクニック」を6つに整理して解説します。

- 申告対象が「1月1日時点で保有する資産」だと整理でき、処分資産の除外漏れを防げる

- 免税点(課税標準額150万円未満)の考え方が分かり、ムダな課税を回避しやすくなる

- 税抜・税込の経理方式が申告額に与える影響を理解できる

- 対象外資産(車両・無形固定資産・繰延資産など)の混入を防ぎ、過大申告を避けられる

- 家屋と償却資産の区分(建物附属設備)を整理でき、二重計上リスクを下げられる

- 一括償却資産の活用で、申告対象の圧縮や事務負担軽減につなげられる

はじめに

償却資産税の節税テクニック6つを解説

「節税」は、一見専門家の領域のように思えるかもしれませんが、ちょっとした知識と注意で誰でも実践できるものです。この記事では、償却資産税をめぐる、経理担当者だけでなく、すべてのビジネスパーソンに役立つ節税のポイントを6つご紹介します。簡単な言葉で解説するので、税の専門家でなくても理解しやすい内容です。読み進めるうちに、「あ、これなら私にもできるかも!」と感じるはずです。それでは、一緒に償却資産税の節税ノウハウを習得しましょう!

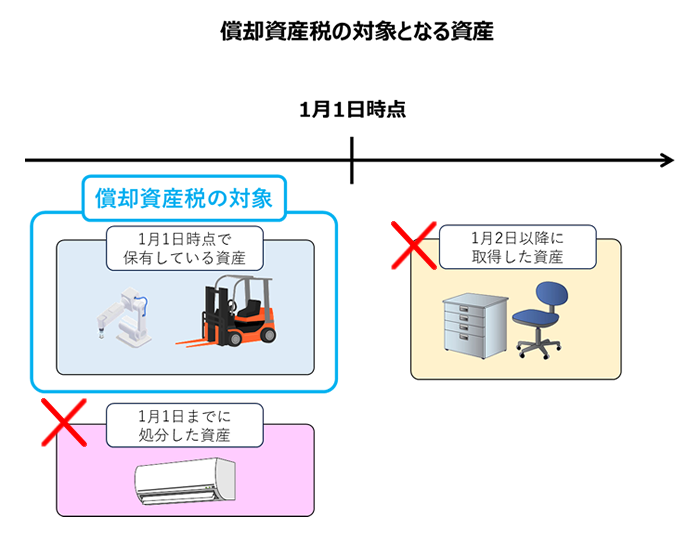

1 対象は1月1日に保有する資産のみ!処分した資産も必ずチェック

償却資産税の節税ポイントの1つ目。まずは1月1日時点の資産状況を正確に把握しましょう。償却資産税の対象は「1月1日時点に保有する償却資産」です。

逆に「1月1日時点において既に処分し所有していない資産」は申告する必要がありません。したがって前年12月31日までに売却や廃棄した資産は償却資産税の対象ではありませんので減少資産として整理しましょう。また当然ながら「1月2日以降に取得した資産」もその年の申告対象ではなく、翌年の償却資産税の対象となります。

実務では、固定資産台帳は更新していても、申告書への処分反映が漏れるケースが多いです。無用な税金を払わないためにも、固定資産台帳・除却(廃棄)/売却伝票・現物の突合を行い、1月1日基準で整えましょう。

2 課税標準額150万円未満は免税点!ただし申告は必要な場合も

償却資産税の節税ポイントの2つ目。

償却資産税には「免税点」があり、一般に課税標準額(評価額の合計)が150万円未満の場合、税額がかからない(課税されない)取扱いになります。

ここでいう免税点の判定は、単純な「取得価額の合計」ではなく、評価(課税標準)ベースで行われる点が重要です。 (https://www.tax.metro.tokyo.lg.jp/kazei/work/shokyak_sis)

なお、免税点を超えた場合は「超えた分だけ課税」ではなく、課税される状態になります。だからこそ、資産集計の精度と、後述する対象外資産の除外や償却方法の選択が効いてきます。

重要:税額がかからない場合でも、申告書の提出自体は必要となる取扱いが一般的です(自治体の手引きで確認してください)。

3 会計処理は税抜き処理がおススメ(自社の経理方式に合わせて)

償却資産税の節税ポイントの3つ目。

償却資産税の観点では、会計処理が税抜経理の場合、申告額のベースが小さくなりやすい傾向があります。自社が税抜経理か税込経理かで、申告書に記載する取得価額の扱いが変わるためです。

例えば税抜100万円の資産がある場合、税抜処理だと100万円が対象ですが、税込処理の場合だと110万円が対象となり得ます。消費税相当額の分だけ評価のベースが大きくなりやすいので、可能であれば税抜経理を採用することが、結果として償却資産税の抑制に繋がる場合があります。

ただし、実務は課税・免税や経理方針等で前提が変わるため、最終的には自社の経理方式・申告先自治体の手引きに合わせて判断しましょう。

4 対象外となる資産を間違って申告しない

償却資産税の節税ポイントの4つ目。

一番もったいないのは、対象外資産を誤って申告に含めてしまうことです。これは節税というより、払い過ぎ防止として重要です。

そもそも土地や建物は償却資産税の対象外

固定資産税の対象となる土地や建物は償却資産税の対象外です。固定資産税は土地や建物に課税される税金であり、償却資産税とは別の税目です。

以下はさらに土地や建物以外で償却資産税の対象外となる資産に関する説明です。

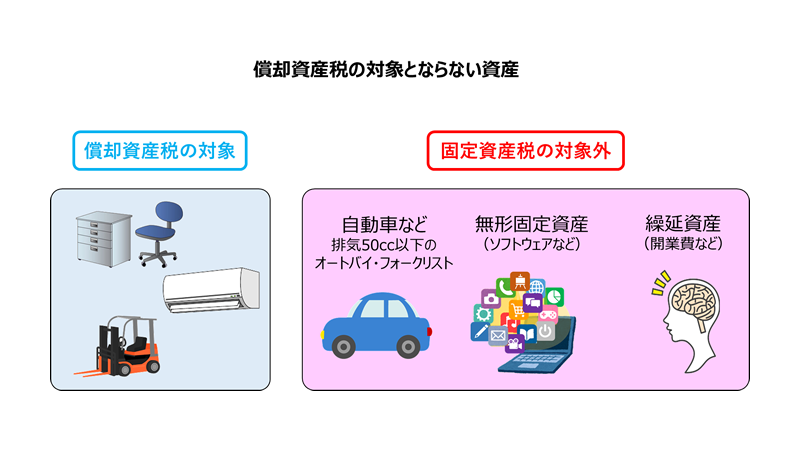

間違って含めてしまいそうな資産

自動車税や軽自動車税が課税されている自動車、無形固定資産、繰延資産などは償却資産税の申告対象外です。これらの資産が会計帳簿に計上されていても、償却資産税の対象から除外できるので誤って申告しないようにしましょう。

対象外1:自動車税・軽自動車税が課税されているもの

普通自動車、軽自動車の他にも、排気量50cc以下のオートバイや小型フォークリフトなども償却資産税申告の対象外です。

対象外2:無形固定資産

ソフトウェア、特許権、実用新案権など、法律上の権利や物理的実体のない資産は対象外です。

対象外3:繰延資産

創立費、開業費の他にも、商店街のアーケード負担金など、税務上繰延資産として取り扱われるものは対象外です。

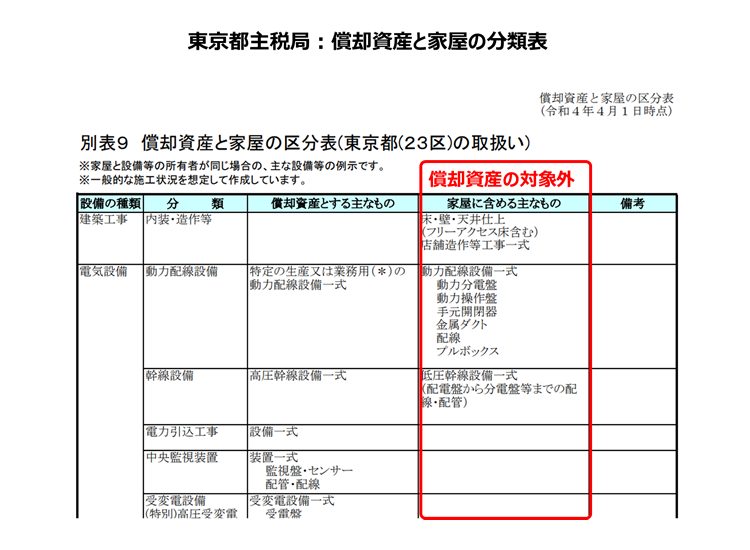

5 家屋の中に附属している設備は対象外になるものも

建物に附属する設備は要チェック!

償却資産税の節税ポイントの5つ目。家屋に含まれる資産の取り扱いを理解しましょう。

家屋に含まれる設備は、償却資産税の申告が不要な場合があります。この点をしっかり理解することで、余計な手続きを避けられます。

先に【ポイント4】で説明しましたが「償却資産税」と「土地や建物にかかる固定資産税」とは別です。償却資産税は、特定の機器や設備などが主な対象です。

反対に、土地や建物に関する固定資産税は、市区町村が自動で計算してくれるので、自分で申告する必要はありません。家に組み込まれた普通の設備、例えば電灯コンセント、屋内の給排水やガス設備、便器、浴槽、パッケージエアコンなどは、このカテゴリーに含まれており、別途申告する必要がありません。

償却資産と建物との区分は以下を参考に

東京都主税局の償却資産と家屋の区分表が公開されています。最終的には、管轄の市区町村への問合せや申告の手引きを参考に判断ください。

東京都主税局:償却資産と家屋の区分表(東京都(23区)の取扱い

https://www.tax.metro.tokyo.lg.jp/shitsumon/tozei/kubunhyou.pdf

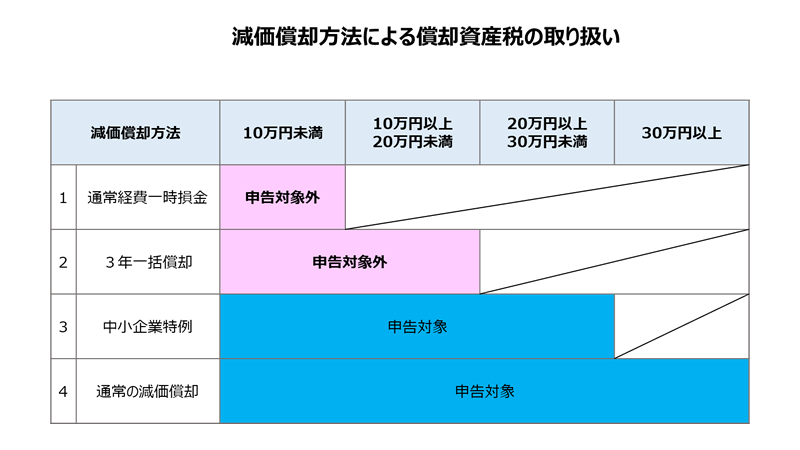

6 賢い償却方法、一括償却資産を活用しよう!

償却資産税の節税ポイントの6つ目。

通常、30万円未満の資産には少額減価償却資産の特例が適用されますが、ここで一つの賢い方法があります。それは、10万円以上20万円未満の資産を一括償却資産として扱うことです。

この方法では、個別の減価償却を行わずに、使用開始年から3年間で取得価額の合計の3分の1を毎年必要経費に計上します。この戦略の大きなメリットは、一括償却資産として処理した資産は、償却資産税の申告対象に含めない取扱いとなるのが一般的な点です。

これにより、【ポイント2】で述べた免税点(課税標準額150万円未満)に近づけられる可能性があります。設備投資が多い年ほど、資産計上の時点で「一括償却資産の検討」をルール化しておくと、節税チャンスを拾いやすくなります。

さいごに 税金対策は賢く効率的に!

償却資産税の節税テクニック6つを解説

税金の世界は複雑で、時には挑戦的ですが、適切な知識と戦略を持つことで、驚くほどの節税効果を実現することができます。今回ご紹介した6つのポイントは、償却資産税を巧みに節約するためのスタートラインに過ぎません。これらのテクニックを実践することで、合法的に賢く節税し、企業の成長を支援することができます。またこれは資産を所有する期間、毎年節税効果があります。今回の記事を見ながら、一度あなたの償却資産税の申告の中身を確認してください。過去の誤った申告は修正も可能です。あなたのビジネスにとっての大きなチャンスです。そして、次のビジネスの成功への一歩を踏み出してください。

8. 関連記事(1月末の提出・申告タスクを相互リンク)

関連記事

記事監修

【記事監修】

寺田慎也(てらだ しんや)

税理士・特定社会保険労務士

寺田税理士事務所 / 社労士法人フォーグッド / 株式会社フォーグッドコンサルティング 代表

【専門分野】

税務顧問、確定申告、税務調査対応、社会保険手続き、給与計算、労務相談、補助金・助成金申請支援

【保有資格】

税理士、特定社会保険労務士

【実績・メディア掲載】

- テレビ朝日系列「羽鳥慎一モーニングショー」専門家として出演

- 日本経済新聞、朝日新聞、読売新聞など主要メディアへの取材協力多数

- 「税務弘報」「税務通信」「企業実務」など専門誌への執筆・寄稿

- 著書:『中小企業の人材コストは国の助成金で払いなさい』(幻冬舎、2018年)

- 著書:『雇用関係助成金申請・手続マニュアル』(日本法令、2020年)

- 税制改正・社会保険制度に関する専門家コメント提供

- 中小企業経営者向けセミナー講師(通算50回以上登壇)

- 顧問先企業数:450社以上(製造業、小売業、サービス業、IT企業など幅広い業種に対応)

- 補助金・助成金申請支援:累計採択額10億円超