【税理士監修】中小企業の相続対策10選|生前贈与加算7年ルールと自社株・孫贈与対策

公開日: 2025.11.09

最終更新日: 2025.11.09

中小企業オーナーの相続対策は、2024年改正「生前贈与加算7年ルール」により、今すぐ始めなければ手遅れになる可能性があります。特に自社株を保有する経営者は、通常の相続対策に加えて「事業承継対策」が不可欠であり、税理士などの専門家による早期の介入が相続税額を大きく左右します。

この記事を読むことで、以下のことが理解できます:

- 2024年改正「生前贈与加算7年ルール」の具体的な内容と影響

- 中小企業オーナーが今すぐ実行すべき相続対策10選

- 自社株評価を下げる合法的な方法と事業承継のポイント

- 孫贈与や相続時精算課税制度の活用方法

- 死亡直前でも間に合う緊急相続対策

目次

- 2024年改正「生前贈与加算7年ルール」とは?従来の3年から延長

- なぜ「まだ早い」が一番危険なのか

- 中小企業オーナー特有の問題:自社株という最大の論点

- 中小企業の相続対策10選

- 孫贈与の活用法:世代飛ばしで相続税を圧縮

- 相続時精算課税制度の2024年改正と活用ポイント

- 死亡直前でもできる緊急相続対策

- 中小企業の相続対策|よくある質問(Q&A)

- まとめ:相続対策は「今日」が最も早い日

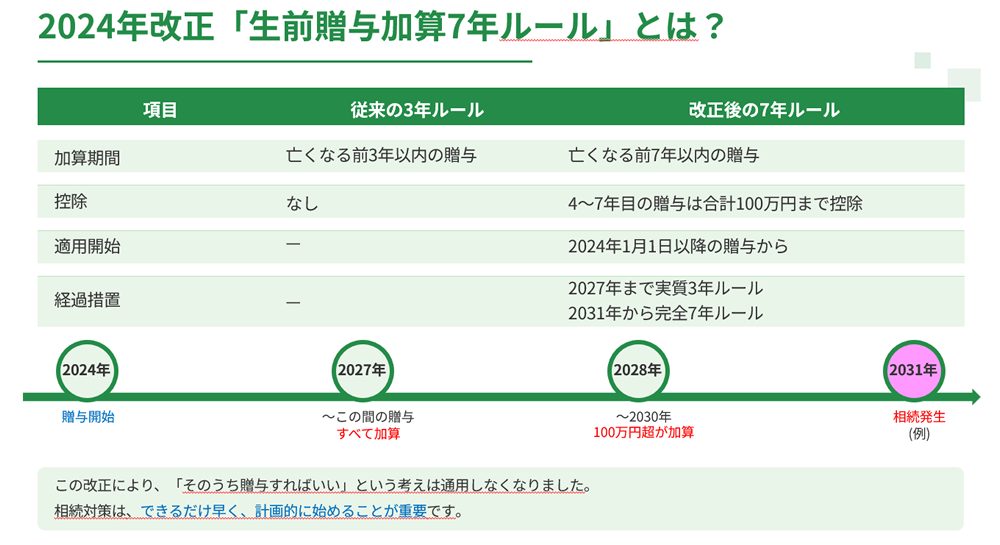

2024年改正「生前贈与加算7年ルール」とは?従来の3年から延長

2024年1月1日より、相続税法における「生前贈与加算」のルールが大きく変更されました。これが「生前贈与加算7年ルール」(通称:7年ルール)と呼ばれる改正です。

従来の「3年ルール」とは

従来は、亡くなる前3年以内に贈与した財産は、相続財産に加算されるというルールがありました。つまり、相続税を減らすために慌てて生前贈与をしても、亡くなる直前3年間の贈与は「なかったこと」にされ、相続税の対象に戻されていたのです。

改正後の「生前贈与加算7年ルール」の内容

2024年の改正により、この加算期間が3年から7年に延長されました。ただし、激変緩和措置として以下のルールが設けられています:

| 項目 | 内容 |

|---|---|

| 加算期間 | 亡くなる前7年以内の生前贈与が相続財産に加算 |

| 4〜7年目の贈与 | 合計100万円まで控除(加算から除外) |

| 適用開始 | 2024年1月1日以降の贈与から |

| 経過措置 | 2027年までは実質的に3年ルール、2031年から完全に7年ルールに移行 |

具体例:2024年に生前贈与を開始した場合

たとえば、2024年に生前贈与を開始し、2031年に亡くなった場合:

- 2024年〜2027年の贈与(4年分):すべて加算対象

- 2028年〜2030年の贈与(3年分):100万円を超える部分が加算対象

この改正により、「そのうち贈与すればいい」という考えは通用しなくなりました。相続対策は、できるだけ早く、計画的に始めることが重要です。

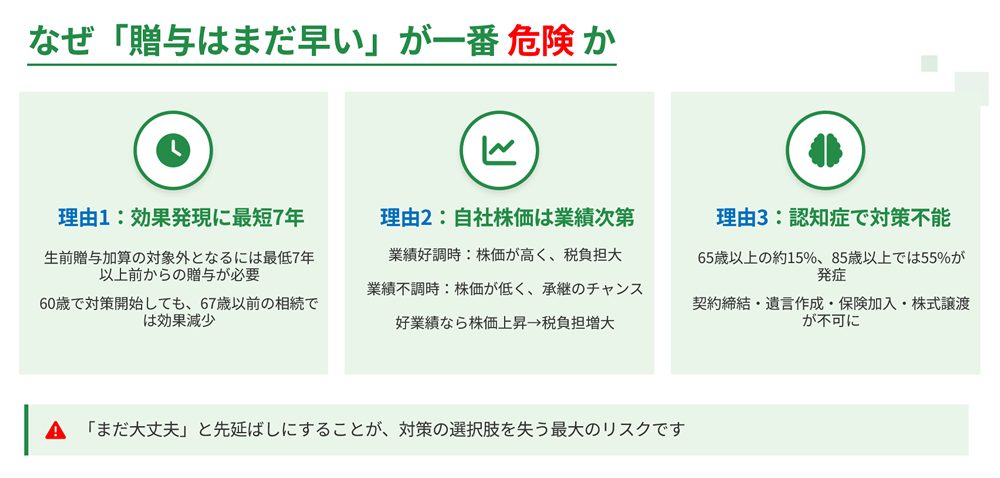

なぜ「まだ早い」が一番危険なのか

多くの中小企業オーナーは、「まだ自分は元気だから、相続対策は後回しでいい」と考えがちです。しかし、相続対策において「まだ早い」という判断が、最も大きなリスクとなります。

理由1:生前贈与加算7年ルールで対策期間が長期化

前述の通り、生前贈与が相続税対策として有効に機能するためには、最低でも7年以上前(生前贈与加算の対象外となるまで)から実行しなければなりません。60歳で対策を始めても、67歳以前に万が一のことがあれば、贈与の効果は大幅に減少します。

理由2:自社株評価は業績に左右される

中小企業オーナーの場合、相続財産の大部分を占めるのが「自社株」です。自社株の評価額は、会社の業績や純資産によって大きく変動します。

- 業績好調時:株価が高く、贈与税・相続税の負担が大きい

- 業績不調時:株価が低く、贈与・承継のチャンス

業績が良い今、対策を先延ばしにすると、株価がさらに上昇し、将来の税負担が膨らむ可能性があります。逆に、業績が一時的に落ち込んだタイミングこそ、株式を贈与・承継する絶好の機会です。

理由3:認知症リスクで対策不能に

相続対策の多くは、本人が正常な判断能力を持っていることが前提です。認知症などで判断能力が低下すると、以下の対策が実行できなくなります:

- 生前贈与契約の締結

- 遺言書の作成・変更

- 生命保険の新規加入

- 不動産の売却・組み替え

- 事業承継のための株式譲渡

厚生労働省の調査によれば、65歳以上の約15%、85歳以上では約55%が認知症を発症しているとされています。「まだ大丈夫」と思っているうちに、対策の選択肢が失われるリスクを認識すべきです。

参考:厚生労働省「認知症施策」

中小企業オーナー特有の問題:自社株という最大の論点

中小企業の経営者にとって、相続対策は一般的な個人の相続とは大きく異なります。最大の違いは「自社株」という特殊な財産の存在です。

自社株が相続に与える3つの影響

1. 評価額が極めて高額になる

業績好調な中小企業の自社株は、純資産価額方式や類似業種比準価額方式で評価されます。その結果、1株あたりの評価額が数万円〜数十万円に達することも珍しくありません。

例:発行済株式数10,000株、1株5万円の場合 → 5億円の相続財産

2. 相続税の納税資金が確保できない

自社株は「換金しづらい資産」です。相続税は原則として現金納付が必要ですが、相続財産のほとんどが自社株の場合、以下の問題が生じます:

- 株式を第三者に売却することは現実的でない

- 会社に自己株式として買い取ってもらう場合、会社のキャッシュが流出

- 納税資金が不足し、他の資産(自宅など)を売却せざるを得なくなる

3. 経営権の分散リスク

相続人が複数いる場合、自社株が分散すると経営権が不安定になります。特に後継者以外の相続人(例:長男が後継者、次男・三男が非後継者)に株式が渡ると、将来的な経営判断で対立が生じるリスクがあります。

自社株対策は「相続税」と「法人税」の両方の知識が必要

自社株の評価を下げるには、以下のような対策があります:

- 役員退職金の支給(利益・純資産の圧縮)

- 不動産購入による純資産の組み替え

- 持株会社の設立

- 種類株式の活用

しかし、これらの対策は「法人税法」「会社法」「相続税法」の3つの法律にまたがる高度な専門知識が必要です。顧問税理士が法人税に強くても、相続税に精通していなければ最適な提案はできません。

「相続は別の税理士に相談する」という状態は、法人と個人の対策が連携できず、非効率です。法人税・相続税・労務(社会保険)をワンストップで対応できる専門家を選ぶことが、中小企業オーナーにとって最も重要なポイントです。

中小企業の相続対策10選

ここからは、中小企業オーナーが実行すべき相続対策10選を、優先度の高い順に解説します。

対策1:生前贈与(暦年贈与)の計画的実行

年間110万円までの贈与は非課税です(基礎控除)。この枠を活用し、毎年コツコツと財産を移転することで、相続財産を減らすことができます。

ポイント:

- 贈与契約書を毎年作成し、証拠を残す

- 受贈者(もらう側)名義の口座に振り込み、受贈者自身が管理する

- 生前贈与加算7年ルールを考慮し、できるだけ早く開始する

注意:名義預金(親が管理している子ども名義の預金)は贈与と認められません。

対策2:孫への贈与(世代飛ばし)

子どもではなく孫に直接贈与することで、相続を1世代飛ばし、長期的な節税効果を得られます。詳細は後述します。

対策3:相続時精算課税制度の活用

2024年改正により、年間110万円の基礎控除が新設されました。これにより、相続時精算課税制度がより使いやすくなっています。詳細は後述します。

対策4:自社株の評価引き下げ

以下の方法で、自社株の評価額を合法的に引き下げることができます:

- 役員退職金の支給:利益と純資産を減らし、株価を下げる

- 不動産の購入:現金を不動産に組み替え、評価額を圧縮

- 設備投資・修繕:利益を減らし、類似業種比準価額を下げる

- 配当政策の見直し:無配または低配当にすることで、配当還元方式の評価を下げる

重要:これらの対策は、税務署から「租税回避行為」と認定されないよう、合理的な事業目的が必要です。専門家のアドバイスのもと、慎重に実行してください。

対策5:事業承継税制の活用

事業承継税制を利用すると、後継者が自社株を贈与・相続で取得した場合、相続税・贈与税が100%猶予(実質免除)されます。

要件(概要):

- 認定経営革新等支援機関の指導・助言を受ける

- 後継者が会社の代表者となり、一定期間経営を継続する

- 雇用の8割以上を5年間維持する(要件を満たせない場合も、認定経営革新等支援機関の意見書提出で猶予継続可能)

- 特例承継計画を2026年3月31日までに都道府県に提出する

注意:要件を満たせなくなると、猶予されていた税額が一括で課税されます。適用には慎重な検討が必要です。

対策6:生命保険の活用

経営者が被保険者、後継者や配偶者が保険金受取人となる生命保険に加入することで、以下のメリットがあります:

- 納税資金の確保:死亡時に確実に現金が手に入る

- 非課税枠の活用:「500万円 × 法定相続人の数」まで非課税

- 遺産分割の調整:後継者に株式、他の相続人に保険金を渡すことで、公平な分割が可能

対策7:遺言書の作成

公正証書遺言を作成し、以下を明確にしておくことが重要です:

- 自社株は後継者に集中させる

- 他の相続人には、代償金や他の財産を渡す

- 遺留分への配慮(最低限の相続分は確保)

遺言書がないと、相続人全員の協議(遺産分割協議)が必要となり、自社株が分散するリスクがあります。

対策8:不動産の活用

不動産は評価額を圧縮できる代表的な資産です:

- 土地:路線価(時価の約80%)で評価

- 貸家建付地:さらに評価減(借地権割合×借家権割合を控除)

- 小規模宅地等の特例:自宅や事業用地は最大80%評価減

ただし、相続直前の不動産購入は「節税目的」と認定され、時価評価される可能性があります。計画的に、数年前から実行することが重要です。

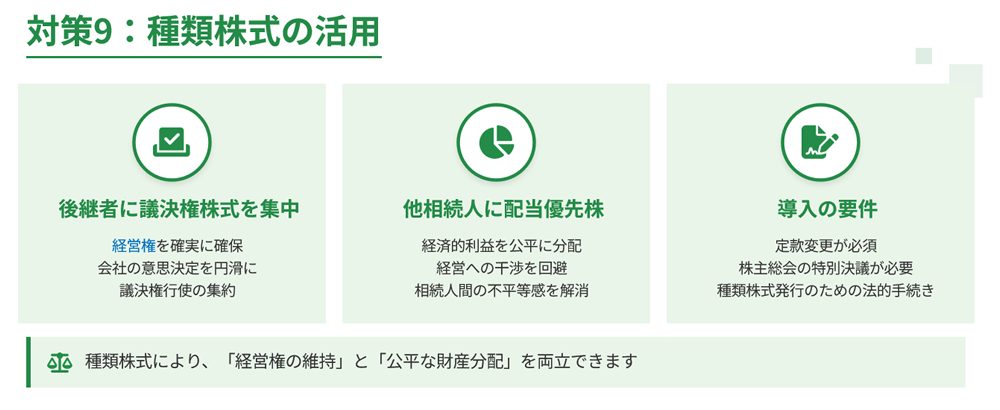

対策9:種類株式の活用

議決権制限株式や配当優先株式などの種類株式を発行することで、以下が可能になります:

- 後継者には議決権のある株式を集中させ、経営権を確保

- 他の相続人には配当優先株式を渡し、経済的利益を確保

これにより、経営権の分散を防ぎつつ、公平な財産分配が実現できます。ただし、定款変更や株主総会の特別決議が必要です。

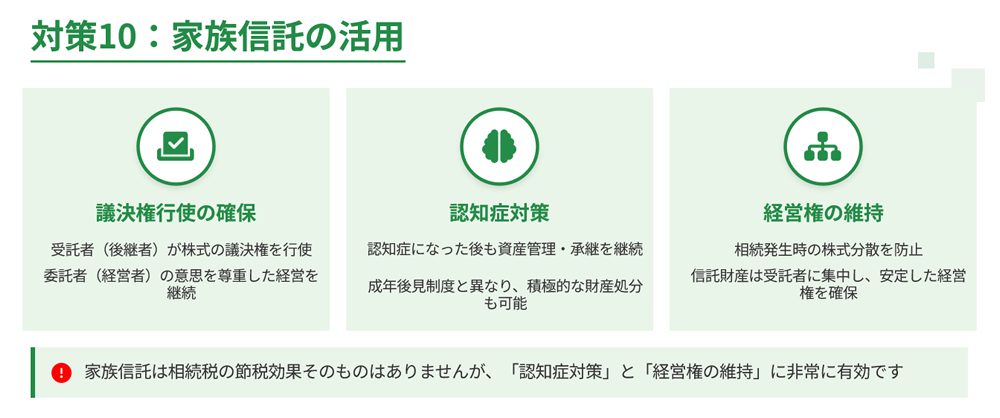

対策10:家族信託の活用

家族信託を利用すると、経営者が認知症になった後も、受託者(後継者など)が財産を管理・処分できます。

- 自社株を信託財産とし、議決権は受託者が行使

- 経営者が認知症になっても、事業承継や株式譲渡が可能

注意:家族信託は相続税の節税効果はありませんが、「認知症対策」「経営権の維持」には非常に有効です。

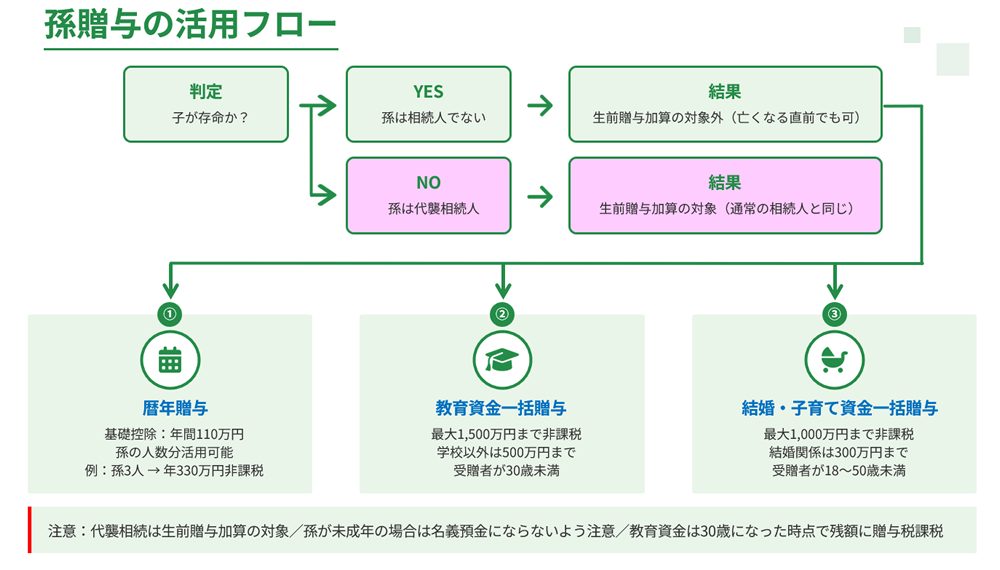

孫贈与の活用法:世代飛ばしで相続税を圧縮

孫への贈与は、相続を1世代スキップできるため、長期的な節税効果が非常に高い対策です。

孫贈与のメリット

1. 相続税の課税機会を1回減らせる

通常、財産は「祖父 → 父 → 孫」と2回相続されますが、祖父が直接孫に贈与すれば、父の相続税を回避できます。

2. 生前贈与加算の対象外(孫は相続人でない場合)

孫が法定相続人でない場合(つまり、子がまだ生きている場合)、孫への贈与は生前贈与加算7年ルールの対象外です。亡くなる直前の贈与でも、相続財産に加算されません。

注意:孫が代襲相続人(子が先に亡くなっている場合)の場合は、7年以内の贈与は加算対象になります。

孫贈与の方法

方法1:暦年贈与(年間110万円の基礎控除)

毎年110万円以内を孫に贈与する方法です。孫が複数いる場合、それぞれに110万円ずつ贈与できます。

例:孫が3人いる場合 → 年間330万円(110万円×3人)を非課税で贈与可能

方法2:教育資金の一括贈与(最大1,500万円)

教育資金の一括贈与の非課税制度を利用すれば、祖父母が孫の教育資金として最大1,500万円を一括贈与しても、贈与税が非課税になります。

要件:

- 受贈者(孫)が30歳未満

- 金融機関に専用口座を開設し、教育資金として使途を管理

- 学校の授業料、塾・習い事の費用などが対象(学校以外は500万円まで)

注意:孫が30歳になった時点で使い切れなかった残額には贈与税が課税されます。

方法3:結婚・子育て資金の一括贈与(最大1,000万円)

孫の結婚資金や子育て資金として、最大1,000万円を一括贈与できる制度もあります。結婚式費用、新居の敷金、出産費用などが対象です(結婚関係費用は300万円まで)。

要件:

- 受贈者(孫)が18歳以上50歳未満

- 贈与を受ける年の前年の合計所得金額が1,000万円以下

孫贈与の注意点

- 孫が相続税の2割加算の対象:孫が遺贈などで財産を取得した場合、相続税が2割増しになります

- 贈与契約書を必ず作成:孫が未成年の場合、親権者が代理で契約書に署名します

- 孫名義の口座で孫自身が管理:祖父母が通帳を管理していると、名義預金と認定されるリスクがあります

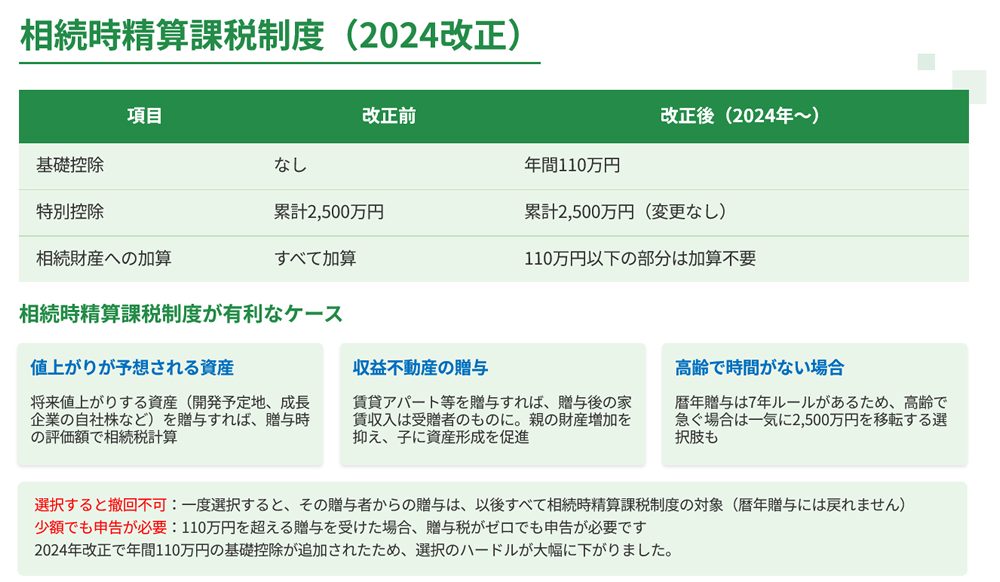

相続時精算課税制度の2024年改正と活用ポイント

相続時精算課税制度は、生前贈与の特例制度です。2024年改正により、使い勝手が大幅に向上しました。

相続時精算課税制度とは

60歳以上の父母・祖父母から、18歳以上の子・孫への贈与について、累計2,500万円まで贈与税がかからない制度です。ただし、贈与者が亡くなった際に、贈与財産を相続財産に加算して相続税を計算します。

2024年改正の内容

2024年1月1日以降、年間110万円の基礎控除が新設されました。

| 項目 | 改正前 | 改正後(2024年〜) |

|---|---|---|

| 基礎控除 | なし | 年間110万円 |

| 特別控除 | 累計2,500万円 | 累計2,500万円(変更なし) |

| 相続財産への加算 | すべて加算 | 110万円以下の部分は加算不要 |

つまり、年間110万円以下の贈与であれば、贈与税も相続税も非課税になります。これは暦年贈与と同じ効果ですが、相続時精算課税制度を選択しても110万円の枠が使えるようになったため、選択のハードルが下がりました。

相続時精算課税制度が有利なケース

ケース1:将来値上がりが予想される資産の贈与

相続時精算課税制度では、相続時の評価額ではなく贈与時の評価額で相続税を計算します。そのため、将来値上がりする資産(例:開発予定地、成長企業の自社株)を今のうちに贈与すれば、節税効果があります。

ケース2:収益不動産の贈与

収益不動産(賃貸アパート等)を贈与すれば、贈与後の家賃収入は受贈者(子・孫)のものになります。親の財産増加を抑え、子に資産形成させることができます。

ケース3:高齢で急いで財産を移転したい場合

暦年贈与は生前贈与加算7年ルールがあるため、高齢で時間がない場合は相続時精算課税制度で一気に2,500万円を移転する選択肢もあります。

相続時精算課税制度の注意点

- 一度選択すると撤回不可:相続時精算課税制度を選択すると、その贈与者からの贈与は、以後すべて相続時精算課税制度の対象になります(暦年贈与には戻れません)

- 少額の贈与でも申告が必要:110万円を超える贈与を受けた場合、贈与税がゼロでも申告が必要です

- 相続時に財産が減っていても税額は減らない:贈与後に財産価値が下落しても、贈与時の価額で相続税が計算されます

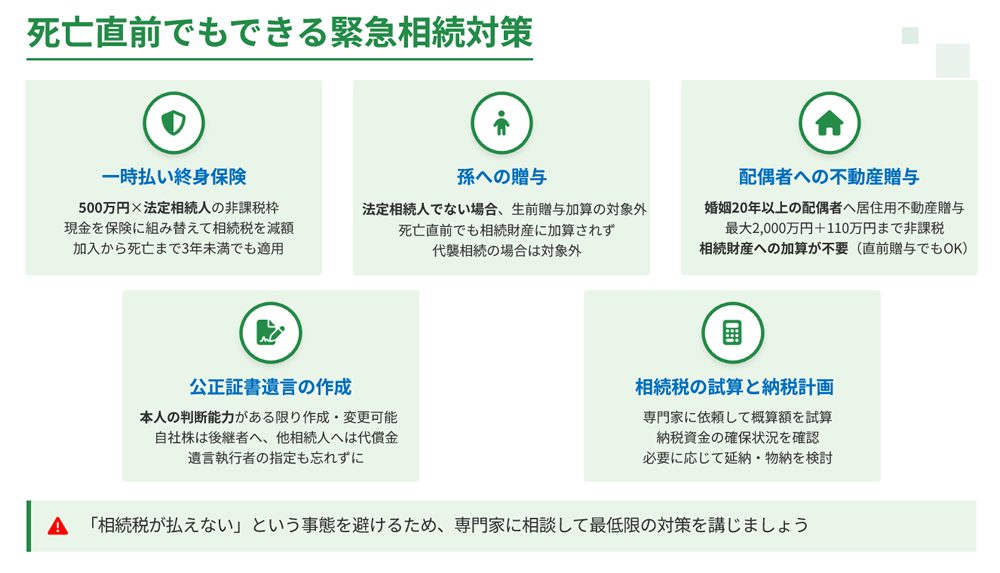

死亡直前でもできる緊急相続対策

相続対策は早めに始めるのが鉄則ですが、「もう時間がない」という状況でも打てる手はあります。

対策1:生命保険の一括払い(一時払い終身保険)

被保険者(本人)の健康状態が良好であれば、一時払い終身保険に加入できる可能性があります。

- 保険金には「500万円 × 法定相続人の数」の非課税枠がある

- 現金を保険に組み替えることで、相続税を減らせる

- 加入から死亡まで3年未満でも、非課税枠は適用される

注意:高齢や持病がある場合、加入できない、または保険料が高額になる可能性があります。

対策2:孫への贈与(法定相続人でない場合)

前述の通り、孫が法定相続人でない場合、孫への贈与は生前贈与加算の対象外です。死亡直前でも、贈与した財産は相続財産に加算されません。

対策3:配偶者への居住用不動産の贈与

婚姻期間20年以上の配偶者に居住用不動産を贈与する場合、最大2,000万円まで配偶者控除が使えます。さらに、基礎控除110万円も併用できるため、合計2,110万円まで非課税です。

この特例による贈与は、相続財産への加算が不要です。つまり、死亡直前に贈与しても相続税の対象にならず、配偶者の財産を確保できます。

対策4:遺言書の作成・見直し

判断能力がある限り、公正証書遺言の作成・変更は可能です。以下を明確にしておきましょう:

- 自社株は後継者に

- 他の相続人への配慮(代償金、生命保険金の指定など)

- 遺言執行者の指定(手続きをスムーズに進める)

対策5:相続税の試算と納税資金の確認

専門家に依頼し、相続税の概算額を試算してもらいましょう。そのうえで、以下を確認します:

- 相続税の納税資金は足りるか?

- 不足する場合、どの資産を売却するか?

- 延納・物納の可能性は?

「相続税が払えない」という事態を避けるため、最低限のシミュレーションは必須です。

中小企業の相続対策|よくある質問(Q&A)

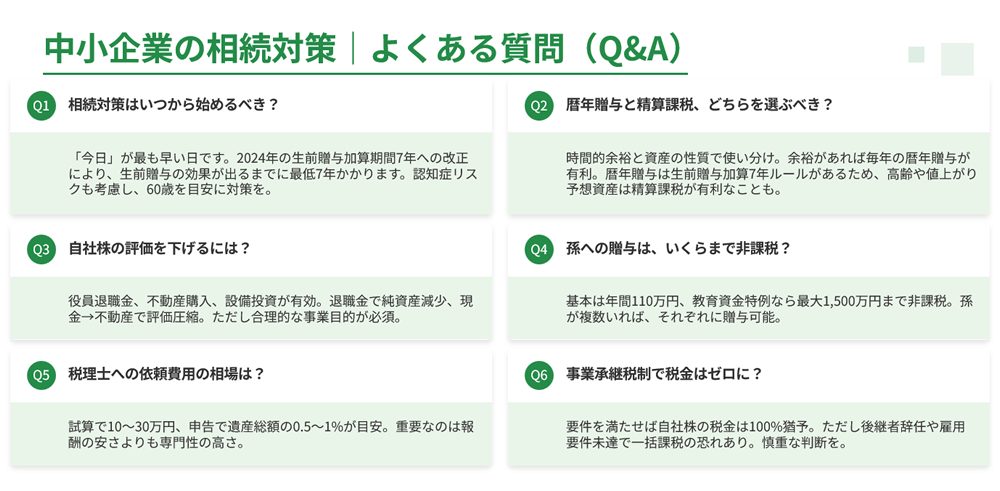

Q1. 相続対策はいつから始めるべきですか?

A. 「今日」が最も早い日です。2024年の生前贈与加算期間7年への改正により、生前贈与の効果が出るまでに最低7年かかります。さらに、認知症や急病のリスクを考えると、元気なうちに早めに着手することが最も重要です。特に中小企業オーナーの場合、自社株の評価対策には数年単位の時間が必要ですので、60歳を目安に具体的な対策を始めることをおすすめします。

Q2. 暦年贈与と相続時精算課税制度、どちらを選ぶべきですか?

A. 時間的余裕と資産の性質によって使い分けます。時間的余裕がある場合(70歳未満など)は、毎年110万円の暦年贈与を長期間継続する方が有利です。一方、高齢で急いで財産を移転したい場合や、将来値上がりが予想される資産を贈与する場合は、相続時精算課税制度が有利になることがあります。2024年改正で年間110万円の基礎控除が追加されたため、相続時精算課税制度の使い勝手が向上しました。個別の状況に応じて、税理士にシミュレーションを依頼することをおすすめします。

Q3. 自社株の評価を下げるには、具体的にどうすればいいですか?

A. 役員退職金、不動産購入、設備投資などが代表的な方法です。自社株の評価は、会社の純資産や利益によって決まります。役員退職金を支給すれば、会社の利益と純資産が減少し、株価が下がります。また、現金を不動産に組み替えることで、評価額を圧縮できます。ただし、これらの対策は「租税回避」と認定されないよう、合理的な事業目的が必要です。法人税・相続税の両方に精通した専門家のアドバイスのもと、計画的に実行してください。

Q4. 孫への贈与は、いくらまで非課税ですか?

A. 基本は年間110万円、教育資金の特例を使えば最大1,500万円です。暦年贈与の場合、孫1人あたり年間110万円までが非課税です。孫が複数いれば、それぞれに110万円ずつ贈与できます。また、教育資金の一括贈与の特例を利用すれば、孫1人あたり最大1,500万円まで非課税で贈与できます(学校以外への支払いは500万円まで)。ただし、孫が30歳になるまでに使い切る必要があり、使い切れなかった残額には贈与税が課税されます。

Q5. 相続対策を税理士に依頼する場合、費用はどれくらいかかりますか?

A. 相続税の試算で10〜30万円、相続税申告で遺産総額の0.5〜1%が目安です。相続対策のコンサルティング(自社株評価、贈与プランの立案など)は、事務所によって異なりますが、数十万円〜が一般的です。相続が発生した後の相続税申告報酬は、遺産総額に応じて変動し、遺産総額の0.5〜1%程度が相場です。ただし、中小企業の事業承継を伴う複雑なケースでは、報酬が高くなることもあります。重要なのは、報酬の安さではなく、法人税・相続税・労務をワンストップで対応できる専門性です。

Q6. 事業承継税制を使えば、相続税はゼロになりますか?

A. 要件を満たせば、自社株の相続税・贈与税は100%猶予されます。事業承継税制を適用すると、後継者が自社株を相続・贈与で取得した場合、相続税・贈与税が100%猶予されます。さらに、一定の要件を満たし続けると、猶予された税額が免除されます。ただし、後継者が代表を辞任したり、雇用要件を満たせなくなったりすると、猶予された税額が一括で課税されるため、慎重な判断が必要です。適用には認定経営革新等支援機関の支援が必要ですので、まずは専門家にご相談ください。なお、特例措置を利用するには、2026年3月31日までに特例承継計画を都道府県に提出する必要があります。

まとめ:相続対策は「今日」が最も早い日

中小企業オーナーにとって、相続対策は「いつかやろう」では手遅れになるリスクが非常に高い分野です。特に2024年の「生前贈与加算7年ルール」改正により、生前贈与の効果が出るまでに最低7年が必要になりました。

この記事でお伝えした10の対策を改めて振り返ります:

- 生前贈与(暦年贈与)の計画的実行

- 孫への贈与(世代飛ばし)

- 相続時精算課税制度の活用

- 自社株の評価引き下げ

- 事業承継税制の活用

- 生命保険の活用

- 遺言書の作成

- 不動産の活用

- 種類株式の活用

- 家族信託の活用

中小企業オーナーは、通常の相続対策に加えて「自社株」という最大の論点があります。自社株の評価を下げ、後継者にスムーズに承継するには、相続税だけでなく、法人税・会社法・労務(役員退職金・社会保険)まで総合的に理解した専門家の支援が不可欠です。

もし今、「まだ相続は先のこと」と考えているなら、その「先延ばし」が最大のリスクであることを認識してください。認知症や急病で対策が打てなくなる前に、相続税の試算だけでも専門家に依頼してみてください。

あなたの次の行動

- まずは自社株の評価額を専門家に試算してもらう

- 相続税のシミュレーションを行い、納税資金を確認する

- 法人税・相続税・労務をワンストップで対応できる専門家に相談する

相続対策において、「今日」が最も早い日です。一日でも早く、最初の一歩を踏み出してください。

※本記事は作成日時点の法令に基づき作成しております。記事の内容に関するお問い合わせや、内容の正確性・完全性についての責任は負いかねますので、あらかじめご了承ください。具体的なご相談は専門家までお問い合わせください。

関連記事『事業継承、M&A対策とは』

自社株対策や事業承継税制の活用は、専門的な判断と綿密な計画が不可欠です。当事務所では、中小企業の事業承継を税務・労務の両面からトータルサポート。特例承継計画の提出期限(2026年3月31日)も迫る中、早期の対策開始が経営者様の負担を大きく軽減します。

詳しくはコチラ↓↓↓

『事業継承、M&A対策サービスを確認してみる』

関連記事『相続対策・相続税対策サービスとは』

生前贈与加算7年ルールや配偶者控除など、相続税対策は制度改正への迅速な対応が鍵となります。当事務所の相続対策サービスでは、お客様の資産状況・家族構成に応じた最適なプランをご提案。「いつ・何を・誰に」贈与すべきか、税理士が具体的なロードマップを設計いたします。

詳しくはコチラ↓↓↓

『相続対策・相続税対策サービスを確認してみる』

その顧問税理士、相続税だけでなく「自社株評価」と「法人税」まで連携できていますか?

中小企業の事業承継は、「個人の相続(相続税)」と「法人の経営(法人税・株価対策)」の両方に精通していなければ、最適な対策は打てません。

もし「相続は別の税理士」「自社株対策を提案してくれない」と感じているなら、相続・法人税・労務(役員退職金)をワンストップで最適化できる専門家(寺田税理士・社会保険労務士事務所(社労士法人フォーグッド))へご相談ください。

3年連続:おすすめ事務所 実績部門『全国1位』

私たち 寺田税理士・社会保険労務士事務所(社労士法人フォーグッド)は、2023年、2024年に続き、2025年も「実績部門 全国1位」に選出されました。

この結果に甘んじることなく、税務と労務のワンストップ支援で、日本中のお客様に貢献できるよう努めてまいります。

事業承継・相続に強い専門家に相談する

事業承継・相続に強い専門家に相談する