個人のお客様:税理士顧問

2年連続【税理士と社労士が在籍するおすすめ事務所】実績部門全国1位に選出

2年連続:おすすめ事務所 実績部門『全国1位』に選出

私たち寺田税理士・社会保険労務士事務所(社労士法人フォーグッド)は、2023年に続き2024年にも、全国の税理士および社会保険労務士が在籍するおすすめ事務所:実績部門で2年連続の全国第1位に選出されました。しかし、私たちは絶えず成長し、日本中のお客様に貢献することを目指しています。経営コンサルティングにも取り組み、新規のご依頼も増加しています。

税理士顧問サービス

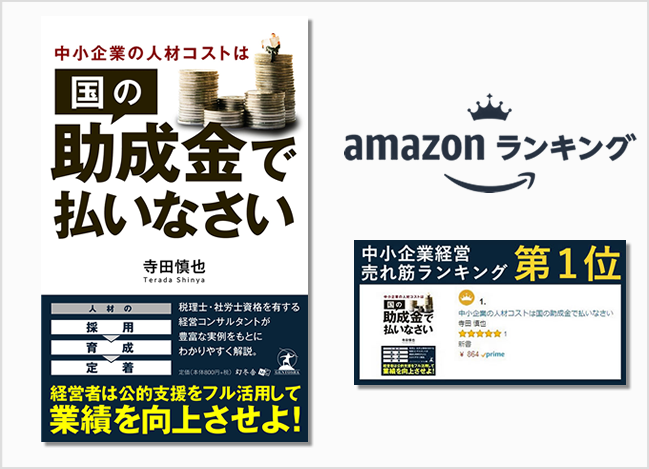

出版・メディアなどの実績

他社サイト掲載関係

出版関係

メディア掲載関係

税理士顧問サービス

弊社の税理士顧問サービスの“6つの強み”

1. 融資に強い

融資には情報やノウハウが欠かせません。弊社では豊富な融資のノウハウを持ち、最新の情報を提供し、融資申請のサポートを行います。日本政策金融公庫や地方銀行、信用金庫などの金融機関との関係も深く、お客様の融資実績向上に貢献します。

2. 節税に強い

弊社は節税に力を入れており、少しでも税金を減らしたいというニーズにお応えします。毎年450社以上のお客様の節税対策を支援し、経験豊富な専門家チームが最新の税法や規制に詳しく、個別のニーズに合わせた効果的な節税策を提案します。緻密なデータ分析や税務調査を通じて、最大の節税機会を見逃さず、合法的かつ効果的な手段を追求します。こちらの【節税の情報サイト→猿でもわかる節税・助成金まとめ(節税対策)】も参考にしてください。

3. 業績向上コンサルティング

業績向上コンサルティングは、お金の管理が得意でない方でも理解しやすいサービスです。資金の使い道を改善するために「資金別貸借対照表」を利用し、効率的な資金運用方法を提案します。また、同業他社と比較して成功のヒントを見つける「業種比較サマリー」も活用します。そして、お客様のビジネスの成功に向けて協力し、問題解決のお手伝いをします。私たちはお客様のビジネス成長に共に取り組み、経営課題の解決をサポートします。

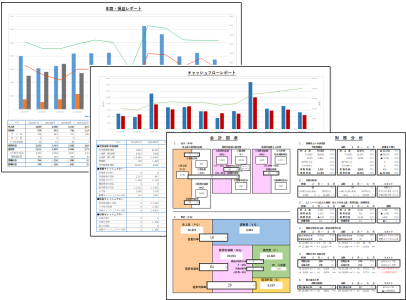

4. 経営計画とリンクした月次レポート

経営者の方にもわかりやすい月次レポートを提供します。表やグラフを活用し、利益状況やキャッシュフローなどを直感的に把握できるようになっています。経営計画やKPIとのリンクも考慮し、起業成功のための貴重なノウハウが詰まったレポートです。

5. 豊富な税務調査ノウハウ

税務調査は避けて通れないものですが、当社は約60年にわたる豊富な経験とノウハウを持っています。最新の税務調査情報を共有し、税務署との対応で強力な交渉力を発揮します。あなたの会社をしっかりと守るために、最新のノウハウに基づくサポートを提供します。こちらの【税務調査対策の情報サイト→猿でもわかる節税・助成金まとめ(税務調査対策)】も参考にしてください。

6. 社労士サービスとのワンストップサービス

社会保険労務士も在籍しており、会計や税務だけでなく労務に関する問題にもワンストップで対応可能です。会計や税務に限らず、社会保険、助成金、人事評価、研修制度、労務トラブルなど、あらゆる労務問題に対応が可能です。税理士だけでなく社会保険労務士の専門知識も活用し、リスク回避やコンプライアンス強化、経営効率化をサポート致します。自社の労務と会計の相談がワンストップとなりマネジメントがスムーズになり、経営の効率化に貢献できます。

個人の方へのサービス その1

月次決算サービス

月次決算サービスで正確な業績把握と判断!業績アップへの第一歩

経営の重要性と月次決算の必要性

個人事業主に求められる正確な経営把握

個人事業主の中にも、確定申告は面倒な手続きと考える方がいるかもしれません。しかし、実際には税金対策だけでなく、健全な事業経営のためにも月次決算の重要性は高いのです。正確な数字を把握し、事業計画を立てることで、業績アップするために必要な情報を見逃すことなく経営できます。

月次決算の重要性とスピーディーな経営判断

年に一度の確定申告では、事業主が会社の状況を把握し、ライバルとの競争に勝つことが難しいです。そのため、月次決算サービスの導入が役立ちます。月次決算を行うことで、数字に強くなり、迅速な経営判断が可能になります。利益を確保し、健全な経営を実現するために、月次決算は欠かせません。

月次決算サービスの利点と活用方法

個人事業主でも数字に強くなるための月次決算サービス

会計数字を理解し、経営に活かすことは簡単ではありません。しかし、実際には法人の経営者でも90%以上が数字の見方を身に付けていません。そこで弊社の月次決算サービスを利用することで、個人事業主の方でも数字に強くなるサポートを受けることができます。試算表や決算書を通じて、利益や税金、銀行からの融資に必要な情報を正確に把握しましょう。

経営判断の具体的な向上例

月次決算サービスにより、個人事業主の方は次のような点で大きく向上します。

- 毎月の利益把握と未来の利益予想

- 自社の儲けのカラクリ把握と更に利益を出す方法の理解

- 重要な経営指標の把握

- 資金繰りの改善策の発見

弊社の月次決算サービス

月次決算の提案とサービス内容

弊社では、個人の事業主が「事業の今」を正確に把握し、将来の目標を設定できるよう、月次決算の重要性を提案しています。サービス内容には、利益の確認や資金繰りの最適化など、経営判断をサポートするサービスが含まれています。

おすすめのケースと利用メリット

月次決算サービスは、以下のようなケースで特におすすめです。

- 数字の理解が不足している事業主

- 利益を向上させたい事業主

- 事業目標の設定や課題共有を行いたい事業主

- ライバルの動向を気にする事業主

サービスの利用メリットとしては、スピーディーな経営判断、目標達成への戦略立案、社内外への情報共有などが挙げられます。

まとめ

月次決算サービスの経営強化への貢献

月次決算サービスは、事業主が正確かつ迅速に「事業の今」を把握し、事業拡大や利益確保に向けた戦略を立てるために欠かせないツールです。数字に強くなることで、個人事業主も未来への航海に地図を持つことができるでしょう。

弊社のサポート

弊社は、月次決算サービスを通じて個人事業主の成功をサポートします。正確で信頼性の高いサービスを提供し、事業主がより健全な経営を実現するお手伝いをいたします。

個人事業主の皆様にとって、月次決算サービスは会社経営の大きな強みとなるでしょう。正確な数字を把握し、スピーディーな経営判断を行うことで、競争に勝ち抜く力を身につけることが可能です。弊社の月次決算サービスは、経営者にとって頼りになるパートナーとなることでしょう。

月次決算サービスを導入することで、経営者は次のようなメリットを享受することができます:

1. 経営の透明性向上

月次決算により、事業の財務状況や業績をリアルタイムで把握できます。これにより、問題や課題を早期に把握し、対策を立てることができます。

2. 早期の課題発見と対応

経営指標の把握や分析を通じて、赤字部門や無駄な経費などの課題を早期に発見し、改善策を導入できます。これにより、利益を最大化することが可能です。

3. 効果的な予算策定

月次決算によって得られる正確な数字を基に、将来の売上や経費を予測し、適切な予算を立てることができます。経営目標への到達を助けるための計画的な経営が実現します。

4. 幹部メンバーの共通認識

月次決算サービスによって、事業主だけでなく、従業員や幹部メンバー全体が会社の数字を把握できるようになります。目標達成に向けた取り組みがより一体となります。

5. リアルタイムな戦略立案

競争の激しいビジネス環境では、スピーディーな戦略立案が必要です。月次決算により、市場変化に迅速に対応できる戦略を立てることが可能です。

弊社の月次決算サービスは、経験豊富な専門家が経営者をサポートし、経営の強化と利益確保を支援します。個人事業主の皆様には、ぜひ月次決算サービスを検討していただき、より健全な経営を実現されることをお勧めいたします。

経営の舵取りには的確な情報が欠かせません。月次決算サービスによって、正確な数字を手に入れ、未来への航海を確実に進めてください。弊社は、お客様の成功を心から応援いたします。

個人の方へのサービス その2

確定申告対策サービス

個人事業主向け戦略的確定申告対策

毎月の月次決算が戦略的節税対策につながる

毎年の確定申告直前になって慌てる節税では、最適な選択肢を見逃す可能性があります。

そこで、毎月の月次決算を活用して税理士から報告を受けることで、将来の確定申告に備える戦略的な節税対策を立てることができます。確定申告時の税金額を事前に予測し、節税法の選択肢を増やすことで、より効果的な節税対策を実施することが可能です。

確定申告対策のメリット

確定申告対策を行うことで、以下のようなメリットが得られます。

- 税金を最小限に抑えることができる

- 生きたお金として経営に活用することができる

- 融資の条件が有利になる可能性が高まる

- 賞与など、社員への還元が容易になる

- 赤字の場合でも借入を確保しやすくなる

弊社の確定申告対策サービス

寺田税理士・社会保険労務士事務所では、個人事業主向けに独自のアプローチで確定申告対策を提供しています。以下のようなサービスを活用して、お客様に最適な対策をご提供します。

業績見通しレポート

過去の業績データと現在の経済状況を分析し、将来の業績見通しを示すレポートです。収益性や費用構造などの指標を詳細に検討し、事業の成長性や課題を洗い出します。将来の市場予測や競合動向を考慮し、事業戦略の立案に役立てる情報を提供します。

目標との乖離分析

設定した目標と実績との乖離を分析するレポートです。目標達成の要因や達成できなかった原因を明確にし、次期目標に向けた改善策を提案します。将来の目標設定に向けた指針を示し、より具体的な戦略を立てるためのサポートを行います。

所得税と消費税の納税額シミュレーション

税務面での重要な要素である納税額のシミュレーションを行います。個人事業主の収益と経費を基に、所得税や消費税などの税金を試算します。さらに、節税策を考慮したシミュレーションを行い、最適な税金の納付方法を提案します。経営において税金は重要な要素であるため、適切な納税額の計画は経営の健全性に大きく影響を及ぼします。

これらの独自のサービスを活用し、個人事業主の確定申告に向けた戦略的な節税対策を共に考え、実行に移していきます。寺田税理士・社会保険労務士事務所はお客様の信頼に応えるプロフェッショナルとして、経営の安定と発展をサポートいたします。

専門家による的確な対応とサポート

弊社では、経験豊富な専門家が個人事業主の相談に応じ、適切な対策や解決策を提供します。お客様の要望やニーズに合わせたサービスを提供し、個人事業主の経営の健全な成長をサポートいたします。

個人事業主の確定申告対策は経営において重要な要素であり、専門家のサポートが不可欠です。寺田税理士・社会保険労務士事務所にお任せいただければ、戦略的な節税対策を実現し、個人事業主の経営の未来を見据えたサポートをいたします。個人事業主の皆様の信頼と成功に貢献するために、ぜひ専門家の知識とサポートをご活用ください。

個人の方へのサービス その3

給与計算など社労士顧問サービス

税理士と社会保険労務士の両資格を有する弊社では、個人事業主にとって以下のようなメリットをご提供することができます。

1. ワンストップの給与計算と労務相談

・税理士・社会保険労務士による総合的なサービス提供

・給与計算、労務相談、社会保険手続、助成金申請などの手続きを一括してサポート

2. コスト削減と経営資源の集中

・給与アウトソージングによる時間と人件コストの削減

・従業員への適切な給与計算による信頼度向上と経営の改善

3. 安心のトータルサポート

・給与担当者の変動にも柔軟に対応

・年末調整など重要な業務も安心してお任せ

4. 専門性の高いサービス

・最新の税法と労働法・社会保険制度への対応

・税理士と社会保険労務士の連携による高度なサポート

5. 情報漏洩の防止とセキュリティ強化

・一括アウトソーシングによる情報漏洩リスクの軽減

・セキュリティ対策による信頼性の向上

6. 助成金の相談と申請サポート

・給与計算以外にも助成金の相談にも対応

・最適な助成金の選定と申請手続きのサポートを提供

これらのメリットにより、私たちは個人事業主の給与計算や労務管理にかかる悩みや負担を解消し、効率的で安心な経営をサポートしています。信頼性の高い専門家が提供するサービスで、お客様のビジネスを成功に導くお手伝いをしています。

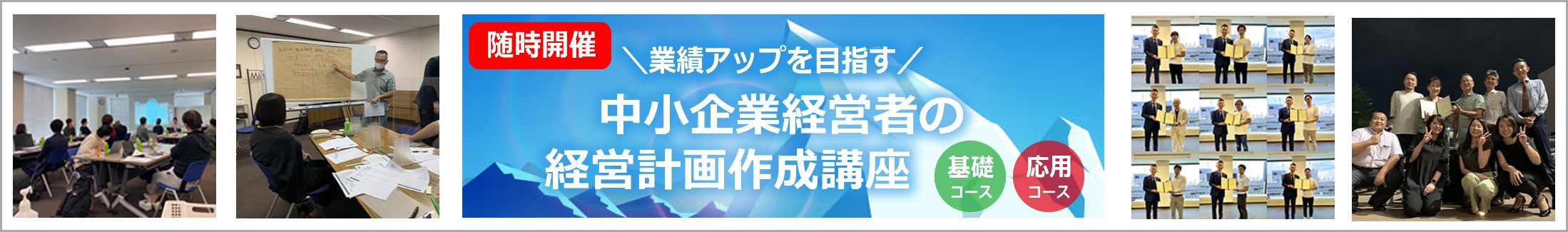

法人の方へのサービス その4

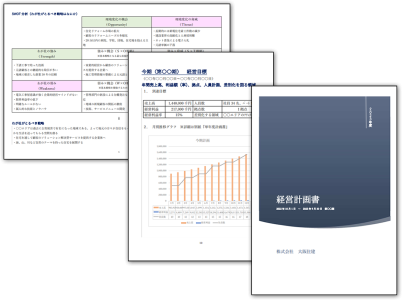

経営計画作成サービス

経営計画書とは「会社の未来図」です

経営計画書の意義と重要性

経営計画書は「会社の未来図」を描くための重要なツールです。特に、現時点の経営数字を元に作成されるため、夢物語ではなく具体的な計画として機能します。経営者だけでなく、従業員にも目標意識を植え付け、全体のやりがいと幸福感を高めることができます。

経営計画書の役割と効果

経営計画書を作成することにより、次のような役割と効果が期待されます。

- 具体的な数字を基にした売上目標の設定

- 収益を最大化する事業構造の確認

- 会社の問題点を素早く把握し、適切な対策の実行

- 資金繰りの見通しを得て、明確な経営判断

- 会社の想いや目標が従業員に共有され、一体感の向上

- 月次決算書との照らし合わせによる実績の管理と目標修正

- ステークホルダーへの情報提供

経営計画を作成するメリット

経営計画書を作成することには多くのメリットがあります。

具体的な数字を基にした売上目標の設定

経営計画書を作成することで、将来の売上目標を具体的な数字として設定できます。これにより、組織全体が共通の目標を持ち、それに向かって努力することが可能となります。

収益を最大化する事業構造の確認

経営計画書では、事業の収益構造や利益率などが分析されます。これにより、収益を最大化するための戦略や事業の見直しが行われることで、より効率的な経営が実現します。

事業の問題点を素早く把握し、適切な対策の実行

経営計画書の作成過程で、事業の問題点や課題が浮き彫りにされます。それにより、早期に対策を講じることができます。問題点を放置せずに改善することで、経営の安定性が向上します。

資金繰りの見通しを得て、明確な経営判断

経営計画書には資金の収支計画も含まれます。これにより、将来の資金繰りを見通すことができます。適切な資金繰り計画を立てることで、経営判断がより的確になります。

事業主の想いや目標が従業員に共有され、一体感の向上

経営計画書には事業のビジョンや目標も記載されます。これにより、従業員が企業の方向性を理解し、共感することができます。その結果、従業員のモチベーションや一体感が向上します。

月次決算書との照らし合わせによる実績の管理と目標修正

経営計画書では定期的に目標と実績を比較することが重要です。月次決算書などの実績データと経営計画を照らし合わせることで、進捗状況を把握し、必要に応じて目標の修正や再評価を行うことができます。

これらのメリットにより、経営計画書は企業の成長や持続可能な発展に不可欠なツールとなります。

経営計画を作成するポイント

経営理念及び方針の明確化と共有

経営計画書には、経営理念や方針を明確にし、従業員や関係者に目的意識を伝えることが重要です。

具体的な行動計画を立てるためには、目標が共有されることで社員の意欲が高まります。

また、目標と実績のギャップを知ることで、次に打つべき手を明確にしましょう。

経営計画の修正と継続的な改善

経営計画は常に変化する環境に適応する必要があります。目標への進捗や問題点を把握し、必要ならば行動計画の見直しを行いましょう。計画の修正と継続的な改善を行うことで、経営の方向性をより確かなものにしていきます。

経営計画作成サービスは、個人事業主の方の事業の成長と未来を明確にするために不可欠なサポートです。経営者と従業員が共に目指すビジョンを明確化し、経営の舵取りを確かなものにするために、ぜひ経営計画作成サービスを活用してください。

個人の方へのサービス その5

節税対策サービス

1.節税対策サービスとは?

青色申告を選択することによる節税

青色申告を選択すれば、所得から青色申告特別控除として最高65万円引くことができます。

これは、実際に支出をしたわけではないのに、経費(青色申告特別控除)として最大65万円控除できるというところが節税上大きな意味を持っています。

このほか青色申告を選択することで以下の特典を利用することができます。

|

青色申告

|

白色申告

|

|

|---|---|---|

| 記帳義務 |

あり 簡易簿記による記帳又は複式簿記による記帳 |

なし 所得が300万円を越える場合は収支内訳書が必要 |

| 控除 | 青色申告控除により10万円または65万円の控除 | なし |

| 赤字の繰り越し | 3年間の控除あり | なし(災害損失などに限定) |

| 減価償却 | 30万円未満を一括で経費 | 耐用年数により償却 |

| 専従者控除 | 配偶者、親族に支払った適正な給与を全額経費にできる | 配偶者86万円、その他専従者50万円を経費にできる |

法人化による節税

費用計上や所得の繰り延べ、税額控除などによる節税もありますが、組織自体を変えて節税を実現する方法もあります。

たとえば個人経営で消費税を納付している場合、資本金1,000万円未満の法人を設立することで設立後2年間、消費税が免除されます(一部例外があります)。

また法人化後、会社から役員報酬を取ることで給与所得控除(いわゆるサラリーマン経費)を利用した節税も可能です。

「節税」と言っても、個々の事情により方法は様々です。「脱税」は絶対に避けるべきですが、届出書・申請書の提出や支払時期の変更など、些細な変更で税金を減らすことは可能です。

2. 税金とは上手に付き合っていこう

目先の節税にとらわれるのは得策ではありません。節税を心掛けることは大切ですが、将来の融資のためにも税金を適切に納めることが重要です。税金は融資を受けるための保険料とも言えます。

3. 個人事業主と節税ニーズ

個人経営者としては、コストを抑えつつ公共サービスを受けたいという節税への意識・ニーズが高いです。税金を少なくして事業を健全に成長させたいと考えるのは自然なことです。

4. 節税のしすぎに注意

お金を使う節税は利益(課税所得)の先送りになるため、無闇に大きな支出をすると資金ショートのリスクを招く可能性があります。節税を重視する一方で、事業の健全性も考慮することが重要です。

5. 世間で出回っている節税情報には注意

節税に関する情報は多数出回っていますが、法令が変わることもあるため最新の内容でないと意味がありません。また、節税方法は前提条件によって異なるため、自社に適した方法を顧問税理士に相談することが重要です。

経営者としては適切な節税を行いつつ、過度な節税は避けることが大切です。将来の事業拡大や健全な経営に向けた努力を重視することで、長期的な成功を築いていくことが可能となります。寺田税理士・社会保険労務士事務所は経験豊富な専門家がお客様のニーズに合った適切な節税対策を提供いたします。お気軽にご相談ください。

![]()

個人の方へのサービス その6

会社設立パック

寺田税理士・社会保険労務士事務所では会社設立の成功を強力サポートします。

税理士事務所だけではできない税理士・社会保険労務士事務所ならではの充実したサービスも提供します。

会社設立や会計記帳、節税だけでなく助成金、資金調達、社会保険、など設立後のあなたの成功をサポートします。

1.会社設立手数料は実質40,000円のみで更に「特典」がいっぱい!

寺田税理士・社会保険労務士事務所が用意する会社設立パックでは以下のような「特典」があります。

- 会社設立手数料は実質40,000円のみ!

- 設立時の助成金無料診断も行います

- 創業時の融資もお任せください

- 節税アドバイスも同時に行います

- 労働者の雇い入れに関してアドバイスします

- 創業時経理アドバイスも行います

- 税務署手続きだけでなく雇用保険や社会保険の加入手続きも行います

- 社長の労災特別加入も可能です

詳しい内容は以下にお入りください。

個人の方へのサービス その7

おすすめサービス:社労士サービスとのワンストップサービス

当社は社会保険労務士も在籍しており、会計や税務だけでなく労務に関する問題にもワンストップで対応可能です。会計や税務に限らず、社会保険、助成金、人事評価、研修制度、労務トラブルなど、あらゆる労務問題に対応が可能です。税理士だけでなく社会保険労務士の専門知識も活用し、リスク回避やコンプライアンス強化、経営効率化をサポート致します。自社の労務と会計の相談がワンストップとなりマネジメントがスムーズになり、経営の効率化に貢献できます。